Micro/Mini LED进展不错,成本或成首轮瓶颈

进入2018年以来,Micro/Mini LED量产进程不断加速的消息,让LED背光和显示屏行业都为之“振奋”。但是,在Micro/Mini LED落地之声就在耳畔之时,关于这种新品的“成本”担忧亦风生水起。

Micro/Mini LED厂商加速上中游产业链布局

从技术革新的核心工艺看,Micro/Mini LED能否如期实现大规模入市,不取决于终端应用厂商的选择,而是应该由上游封装企业“做最终的决断”。因此,封装环节对Micro/Mini LED的投入,是Micro/Mini LED产品落地的重中之重。

乾照光电在3月1日的投资者关系活动中表示,已经成立一年的乾照未来显示研究院,主要在研究Mini LED显屏和Mini LED背光、Micro LED显示,已经做了送样布局。预测今年年底将有Mini电视或手机背光的应用,但具体的放量可能在明年。同时,乾照也看好大尺寸和车载市场上的应用。

国内封装大厂,华灿亦表示,在背光应用的Mini蓝光芯片到显示应用的Mini-RGB芯片上已经推出较为成熟的芯片产品,并引领了部分产品尺寸的开发。其大规模商业化最终会依照终端产品的推出以及市场的推广情况进行。

兆驰股份也在1月中旬的投资者关系活动上表示,80寸以上的电视机才有可能用到Mini LED以及Micro LED,公司现有的设备可以做Mini LED。公司及时跟踪并掌握行业发展动态及各项先进技术,目前已做好技术储备,具备一定的市场基础。

四月中旬,瑞丰光电发布公告称,公司拟发行可转债募集资金总额不超过46,797.40万元(含46,797.40 万元),募集资金拟投入SMD LED封装扩产项目、Mini LED封装生产项目、Micro LED技术研发中心项目以及补充流动资金。其中,SMD LED封装扩产项目建设期为12个月,全部达产规模为年产17,800百万只SMD LED封装产品。Mini LED封装生产项目建设期为12个月,全部达产规模为年产1,180万片Mini LED封装产品。Micro LED技术研发中心项目建设期同样为12个月。

晶电则表示,已经率先投入Mini LED技术开发,手机、电视及高阶笔电等显示器背光为主要潜在应用,下半年可望推出应用技术方案。其业务暨营销副总范进雍表示,Mini LED的应用面广大,目前在谈的案子很多,保守估计年底前可望量产。

上游厂商中,亿光是Mini LED铁杆粉。今年亿光将陆续推出miniLED、电竞、车用及各式薄型化封装系列,以及直下式电视应用CSP LED和手机符合全屏化设计的产品,为亿光带来营运成长的动能。亿光董事长叶寅夫看好亿光今年的营运。不过,新产品mini LED放量依然预计得等到第3季。

在Mini LED上最振奋人心的消息是,三星砸下将近 1,700 万美元的预付款,向三安光电购买 Micro LED 面板,双方签订三年合约,未来三安将是三星的专属供货商。 2017年底三安订购了 150 台有机化学气相沉积(MOCVD)设备,加上大陆地区产业政策的支撑,预计三安光电在LED晶圆上具有规模、产能和比较成本优势。

在终端方面,台湾工研院则正建立一条 Micro LED 试产线,最快2018年第3季就将有产品可以交给VR厂商。三星的COB技术小间距LED显示屏2018年8月份推向市场,同期LG据信也将推出相应产品。索尼则早在2016年就已经推出类似产品。

综上所述,上中游厂商在Micro/Mini LED已经实现“技术上的完整储备”、“样品随时可取”,同时“未来产能投资有足够保障”。但是,从终端看,具体的应用落地还处于“将”的状态,2018年依然是准备多于应用。行业内认为Micro/Mini LED在今年下半年能“看到”,不过上规模需要等“2019”之后。

成本压力被提出,SMD/SMT依然有优势

作为LED微型显示的先行者,Mini LED是入市落地的大热门(比较而言,Micro LED则还需要进一步克服“巨量转移”技术的瓶颈)。其目标市场包括背光源和显示屏两大体系。

从背光源看,业内首先看好其在手机等产品上的应用。理由有三个,1.虽然OLED竞争压力很大,但是供给能力还不足,液晶高端机市场依然有机会;2.手机大屏产品每年20多亿部的市场规模足够大,切割一部分下来,就足以实现Mini LED的生存;3.手机5-7英寸的屏幕, Mini LED的制造难度更小,可行性更大。

对于液晶电视机的背光市场,Mini LED的市场预期依然比较保守。因为,液晶产品对低价格更敏感、对厚度的敏感则不如手机市场。这让Mini LED只可以瞄准液晶电视中的超高端。后者与OLED的竞争重叠性更大,且市场规模有限。同时,在大尺寸液晶电视上应用Mini LED的技术难度亦更高。

不过,在车载显示上Mini LED行业非常乐观。因为一方面这是一个新兴的领域,毛利本身更高、成本敏感性很低。另一方面是,车载的光照条件,使得其更需要“顶配”的产品显示、显色和亮度水平,这种要求对Mini LED更为有好。

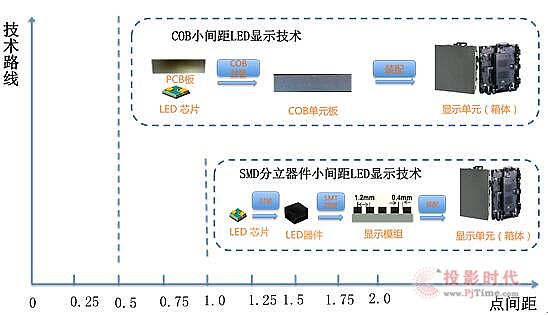

从显示市场看,Mini LED看好室内小间距LED显示屏产业。2017年开始,COB产品每平米价格下降到10万元以下,已经开拓出“高端市场”的第一桶金。Mini LED和COB的整合,必然能够实现更为良好的显示性能。且,即便是SMD/SMT,贴片封装/表贴工艺的小间距LED屏,也可以从Mini LED上得到更好的低亮度灰阶控制能力和可能的灯珠成本优势。

以上市场的分析,有一个共同点,即“高端”二字。这也说明,Mini LED暂时不是“经济性产品”的本质。例如,最近有消息报道,晶元光电(Epistar)计划于2018年第三季度开始生产用于智能手机屏幕背光的mini LED芯片。其中,一块5.5英寸全高清智能手机面板需要2000-10000个用于背光的mini LED,显示模组总成本预计为35-40美元——这个成本使得“液晶-LED”显示体系,比硬屏OLED的价格高一倍,不具有竞争力。

小间距LED显示领域的问题也是如此:目前能够有规模销量的产品,往往需要每平米价格低于10万元人民币,最好能在6-8万元之间——即便是最高级的指挥调度中心,亦需要这样的价格水平。这方面,DLP拼接和液晶拼接,构成了主要的竞品比价环境。也就是说,如果Mini LED应用于COB技术的小间距LED屏,却不能控制合理价位,其市场难以有规模表现。

总之,通过优先量产Mini LED而不是Micro LED,LED上下游厂商可以绕过Micro LED难以实现的“巨量转移”技术难度,但是依然无法回避“新产品体系可能带来的成本问题”。因此,SMD封装的LED产品依然是所有封装厂商扩产的重点:从中上游看,并不认为拥有一个Micro/Mini LED完全替代SMD技术的市场趋势。二者将是并存关系。

小间距显示领域COB与SMD/SMT的共存关系亦会是如此。毕竟后者在P1.5以上间距产品的成本优势是“无法阻挡的诱惑”。且表贴LED屏也在探寻新的进步。例如,利亚德近日发布服务于led显示屏的Supersafe技术。Supersafe技术,通过采用纳米材料、特殊工艺对常规小间距led显示屏进行双重表面处理,解决了产品耐候性、磕碰等问题,且保持对COB产品的成本优势。

背光源领域,Mini LED无论成功与否,都不能阻挡OLED等新兴显示技术的挑战步伐。后者不需要背光源。所以,Micro LED直接显示型的产品问世之前,所谓的背光市场,包括电竞、车载等优势利基细分领域,Mini LED都依然是“过渡型的竞争者”。这大大束缚了人们对产业前景的想象。而且,现阶段手机、PC和TV产品市场又遭逢行业性疲软,进一步加大了Mini LED市场拓展的难度。

Micro/Mini LED技术上的进展不错,与市场终端方面的“种种瓶颈”,构成了鲜明对比。如何突破这些瓶颈将是2018年Micro/Mini LED行业的最大看点。

洲明、BOE、深天马、维信诺等大牌齐聚DIC,展MLED、MIP、量子点、OLED透明屏等创新显示技术作者:佚名 24-07-05

洲明、BOE、深天马、维信诺等大牌齐聚DIC,展MLED、MIP、量子点、OLED透明屏等创新显示技术作者:佚名 24-07-05 喜报!沃格光电220英寸TGV玻璃基Micro LED屏荣获显示应用创新金奖作者:佚名 24-07-04

喜报!沃格光电220英寸TGV玻璃基Micro LED屏荣获显示应用创新金奖作者:佚名 24-07-04 三星越南打造全球最大显示模组工厂 能否摆脱下滑的局面?作者:飘雪 24-07-04

三星越南打造全球最大显示模组工厂 能否摆脱下滑的局面?作者:飘雪 24-07-04 DIC 2024|维信诺全尺寸创新“ 全家桶 ”齐亮相作者:佚名 24-07-04

DIC 2024|维信诺全尺寸创新“ 全家桶 ”齐亮相作者:佚名 24-07-04 引领教育现代化,纬而视COB LED 钻石硬屏点亮智慧校园新未来作者:佚名 24-07-03

引领教育现代化,纬而视COB LED 钻石硬屏点亮智慧校园新未来作者:佚名 24-07-03 共创共赢 拥抱未来 | 雷曼光电诚招全国经销商作者:pjtime资讯组 24-07-02

共创共赢 拥抱未来 | 雷曼光电诚招全国经销商作者:pjtime资讯组 24-07-02 深天马、思坦科技等掀起Micro LED微显示量产高潮,未来趋势如何作者:花开无期 24-07-08

深天马、思坦科技等掀起Micro LED微显示量产高潮,未来趋势如何作者:花开无期 24-07-08 兆驰股份COB小间距LED涨价背后,一场规格革命开始了作者:四季花开 24-07-03

兆驰股份COB小间距LED涨价背后,一场规格革命开始了作者:四季花开 24-07-03 OLED大尺寸失利,Micro LED获更多机会作者:四季花开 24-06-26

OLED大尺寸失利,Micro LED获更多机会作者:四季花开 24-06-26 Micro LED:MiP封装的本质是COB的上游作者:四季花开 24-06-07

Micro LED:MiP封装的本质是COB的上游作者:四季花开 24-06-07 突破传统,罗画超屏引领高端显示创新风潮作者:佚名 24-05-30

突破传统,罗画超屏引领高端显示创新风潮作者:佚名 24-05-30 强力巨彩2024年度省级经销商交流会圆满举办,擘画2024年发展蓝图!作者:pjtime资讯组 24-05-29

强力巨彩2024年度省级经销商交流会圆满举办,擘画2024年发展蓝图!作者:pjtime资讯组 24-05-29