液晶面板市场反转了吗?尚需时日!

进入四季度以来,液晶面板市场,特别是TV用大尺寸面板市场迎来一波“采购小高潮”。这也让一些“心急”的人士开始喊“市场翻转、涨价在即”!但是,事实真的是如此吗?

年底备货潮下,行情企稳

据洛图科技(RUNTO)调研数据显示,9月,全球大尺寸面板厂的平均稼动率继续维持在70%左右。伴随四季度备货开始,未有进一步下探趋势。从国内市场看,消费终端行业面临双十一和元旦、春节的持续备货需求,也需要适当回补前一阶段的“库存消耗”,并在低价位时维持更高的优势成本库存。从国际市场看,圣诞购物季也在临近,市场也需要储备货源。

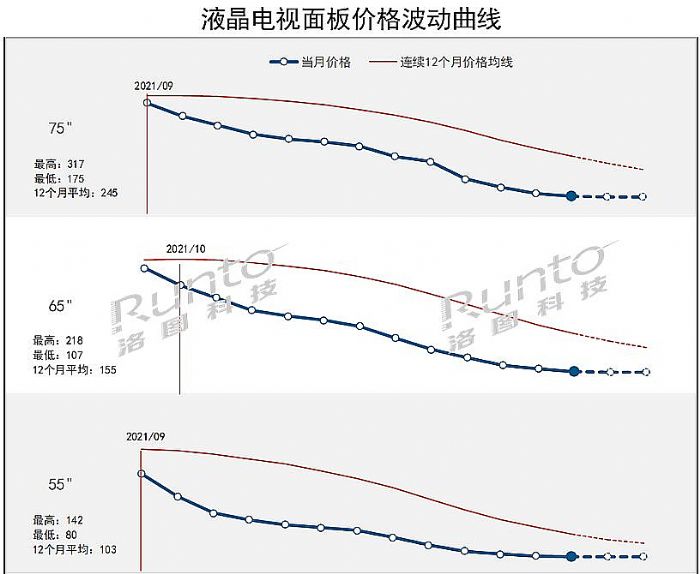

这样的行情下,导致了“市场价格趋向稳定”。例如,洛图科技调研预测,32-55英寸面板四季度价格基本稳定,将结束18个月的连续下跌。65/75英寸面板的下跌幅度也会集中到一两美元,几乎接近止跌。液晶面板市场价格下跌筑底,达到谷底的趋势非常明显。

甚至,近日Digitimes的一份报告称,国内液晶面板制造商正在考虑明年提高32英寸电视面板的价格,并计划在第四季度末略微提高其产量。这是因为,32英寸液晶的极低价格对销量有一定激励作用,且市场库存处在低谷,同时行业价格位于成本线价位——如果其他原材料成本略有上升,就可能导致面板企业亏损运营。为了避免亏损,行业具有统一的“提价动机”。

面板企业的阳谋,不是行业的逆转

“不能亏损、亏损的也要尽快扭亏”!这是液晶面板行业现阶段的主要任务。Omdia显示部门资深研究总监谢勤益近日透露,大陆面板厂强势要求实施“卖价现金成本以下不接单”的政策。

即,一方面继续保持现有的低产能利用率,维持产线65-75%的开工率;另一方面要形成不以低于成本价恶性竞争的共识。这方面,Omdia调研数据,要比洛图科技更为“严峻”:Omdia数据显示全球面板厂今第3季产能利用率仅62%(洛图科技则是7成左右)。行业人士分析称,这一差异可能是因为Omdia数据中的国际样本更充沛。

从财报看,我国台湾地区面板企业友达第三季度合并营收 497.3 亿新台币(约 112.39 亿元人民币),环比减少 20.9%,同比减少 49.8%。同时期,友达面板总出货面积达 387.6 万平方米,环比减少 21.2%,同比减少 39.9%。——出货量数据似乎意味着其开工率只有6成附近。台湾地区另一家面板企业群创表示,第3季整体出货面积705万平方公尺,较第2季减少2.9%,也比去年同期下降15.7%。

除了产能利用率下降之外,国际市场中友达、群创、LGD和三星面板部门都在面临连续的季度亏损困扰。其中,部分企业第三季亏损进一步扩大。例如,群创第3季税后亏损38.88亿元(新台币,下同),较去年同期盈余转为亏损,不仅已连4季亏损,相较第2季亏损更扩大至30.8%。——出货量数据看,群创似乎比友达开工率要更好,但是其亏损的严峻情况,却并未因此改变。

“不是所有面板企业在目前的产品价位上都会亏损。已经亏损的企业保价、提价的心态必然更强烈。”这样的背景下,结合行业第四季度的确备货更多,国际市场有面板企业发声“行情翻转”论调也就不足为奇了。

但是,四季度备货真的可以拯救部分企业的亏损和行业价格走势吗?以全球彩电十几年的龙头老大三星为例,Omdia数据指出三星已上调第4季液晶电视面板采购量,由原本规划850万片上调至1,000万片:对比三星彩电2021年近4200万台的销量,其2022年四季度的备货哪怕提升到千万片,依然是很保守的——通常四季度是全年彩电消费的一个高峰。这说明,液晶面板行业还谈不上迎来“真正的转折”。

需求转向才是关键,面板业还需坚持

2021年中期以来的液晶面板价格下降,从TV面板开始,逐渐蔓延到IT面板、乃至手机面板。呈现出显示产业链整体的“相对产能过剩”和“需求不足”。其中,需求下降与此前数年的产能扩张的矛盾是主要原因。

从需求看,2020年疫情发生后,形成了一轮从家用到商用的“显示采购高潮”。包括居家隔离、居家办公、远程办公、电子商务等消费因素,以及欧美QE带来的货币潮,都激发了显示设备的整体需求量。但是,这种需求增长不是真正基于“经济发展和显示产品价值创新”出现的。这使得,“前有高潮、后必有透支效应下的低谷”。或者说,2021年中,液晶面板行情转折的启动点就是“透支效应”的发酵。

但是,进入2022年以来,市场显示面板消费进一步萎缩,其原因就已经不仅仅是“此前疫情下透支效应”了:包括全球能源危机、粮食危机、俄乌冲突导致的不确定性、2022年夏季的炎热和干旱,都成为“消费市场的不确定性”。

不过,显示面板低谷的更严峻的原因并不是以上这些,而是来自更为深刻的宏观经济层面。包括通胀在内的因素,导致欧美发达国家货币政策转向。加息和缩表的确定性,带来经济活动从热到冷的变化。行业纷纷预测2023年全球经济,特别是欧美经济的“遇冷、增幅下降”,甚至“萎缩”是有可能的。

宏观经济形势很难支撑显示产品的“需求翻转”。据群智咨询(Sigmaintell)测算数据,2022年全球彩电市场整体平均尺寸47.7英寸,同比下降0.8英寸。据市场研究公司Omdia统计,2022年上半年全球电视销量总计9260万台,同比下降6.6%.“数量下降、尺寸也下降”,这对于平板彩电而言是历史罕见的“需求萎缩”情形。

同样的情况也存在于IT市场之中。 IDC 预计 2022 年全球传统 PC 出货量将下降 12.8% 至 3.053 亿台,而平板电脑出货量将下降 6.8% 至 1.568 亿台。

或者说“宏观的需求萎缩”才是这轮面板行业价格雪崩的罪魁祸首。而宏观显示需求的变化,主要取决于更大范围内的经济形势变化。这方面,2023年很难形成在需求端为液晶面板业提供信心的局面。也正因如此,主流的行业分析还是认为液晶面板行业的筑底需要一段时间,经过连续下滑后的价格更大可能要在底部平台停留一段时期。

综上所述,部分已经亏损的面板企业,特别是友达、群创这样缺乏品牌终端市场效益的纯面板企业,目前对于液晶面板保价、扭亏的欲望是迫切的。这有利于行业内形成避免“恶性价格竞争”的共识。但是,从供给平衡看,在没有产能大量彻底退出市场,甚至还有新的高世代面板线在新建的背景下,液晶面板的行业转折必然要以“全球宏观经济和金融形势积极支撑的消费复苏”为基础。从后者看,面板业还需要在低开工率和低价位维持一段不短的时间。

TCL科技人事变动:董事、高级管理人员沈浩平先生辞职,增补闫晓林董事和王彦君副总裁作者:佚名 24-12-30

TCL科技人事变动:董事、高级管理人员沈浩平先生辞职,增补闫晓林董事和王彦君副总裁作者:佚名 24-12-30 深康佳筹划发行股份购买宏晶微电子控股权作者:亦凡 24-12-30

深康佳筹划发行股份购买宏晶微电子控股权作者:亦凡 24-12-30 创维酷开 K6 Ultra AI MiniLED 电视上市,首发价5999 元作者:佚名 24-12-26

创维酷开 K6 Ultra AI MiniLED 电视上市,首发价5999 元作者:佚名 24-12-26 注册资本超34亿元,惠科股份在贵州贵安新区成立两家新公司作者:亦凡 24-12-25

注册资本超34亿元,惠科股份在贵州贵安新区成立两家新公司作者:亦凡 24-12-25 惠科与长虹签署战略合作备忘录作者:pjtime资讯组 24-12-24

惠科与长虹签署战略合作备忘录作者:pjtime资讯组 24-12-24 年终特辑 | BOE(京东方)2024年度十大热点新闻事件作者:佚名 24-12-24

年终特辑 | BOE(京东方)2024年度十大热点新闻事件作者:佚名 24-12-24 你强你就错:美国如何又盯上中国显示产业作者:萧萧 24-10-09

你强你就错:美国如何又盯上中国显示产业作者:萧萧 24-10-09 康冠科技荣获2023年十大彩电出口企业作者:佚名 24-09-10

康冠科技荣获2023年十大彩电出口企业作者:佚名 24-09-10 2023年度青岛经济成就发布,海信获得多项荣誉!作者:佚名 24-09-02

2023年度青岛经济成就发布,海信获得多项荣誉!作者:佚名 24-09-02 百亿并购LGD广州LCD工厂,TCL华星光电究竟“赚”在哪里作者:花开无期 24-08-10

百亿并购LGD广州LCD工厂,TCL华星光电究竟“赚”在哪里作者:花开无期 24-08-10 TCL华星收购LGD广州LCD厂进一步坐实 与京东方争全球NO1 全球格局又将如何改变?作者:飘雪 24-08-05

TCL华星收购LGD广州LCD厂进一步坐实 与京东方争全球NO1 全球格局又将如何改变?作者:飘雪 24-08-05 低反射技术:显示产品的极限应用挑战作者:四季花开 24-08-07

低反射技术:显示产品的极限应用挑战作者:四季花开 24-08-07