北方华创、中微公司、华海清科等8家显示装备企业发布三季报

10月29日,北方华创、德龙激光、中微公司、华海清科、联得装备、凯格精机、炬光科技、精智达8家LED显示装备企业发布2024年第三季度财报。

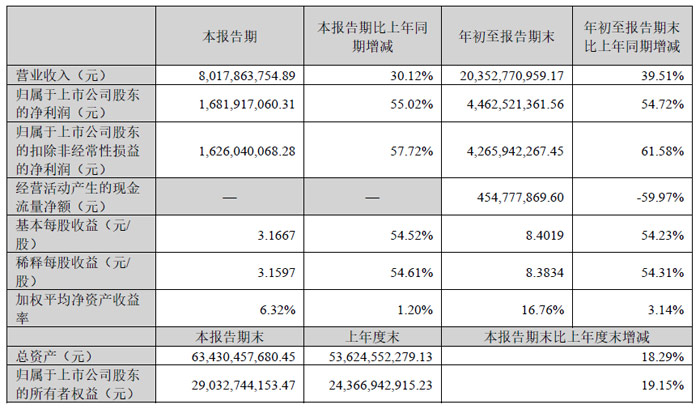

北方华创:前三季营收203.53亿元,同增39.51%

北方华创科技集团股份有限公司前三季实现营业总收入203.53亿元,同比增长39.51%;归母净利润44.63亿元,同比增长54.72%;扣非净利润42.66亿元,同比增长61.58%;基本每股收益为8.40元。

营业收入变动原因为:公司电子工艺装备收入同比增长46.96%,使得整体营业收入增加。净利润变动原因为:公司电子工艺装备收入增长较快,成本费用率下降,使得归属于上市公司股东的净利润增加。

从资产方面看,公司报告期内,期末资产总计为634.30亿元,应收账款为65.32亿元;现金流量方面,经营活动产生的现金流量净额为4.55亿元,销售商品、提供劳务收到的现金为176.21亿元。

第三季度实现营业总收入80.18亿元,同比增长30.12%;归母净利润16.82亿元,同比增长55.02%;扣非净利润16.26亿元,同比增长57.72%。

北方华创主营半导体装备、真空及锂电装备、精密元器件业务,为半导体、新能源、新材料等领域提供解决方案。产品广泛应用于硅基微型显示 、半导体显示及照明 LED、平板显示及智能自动化 FPD&AUTO等领域。

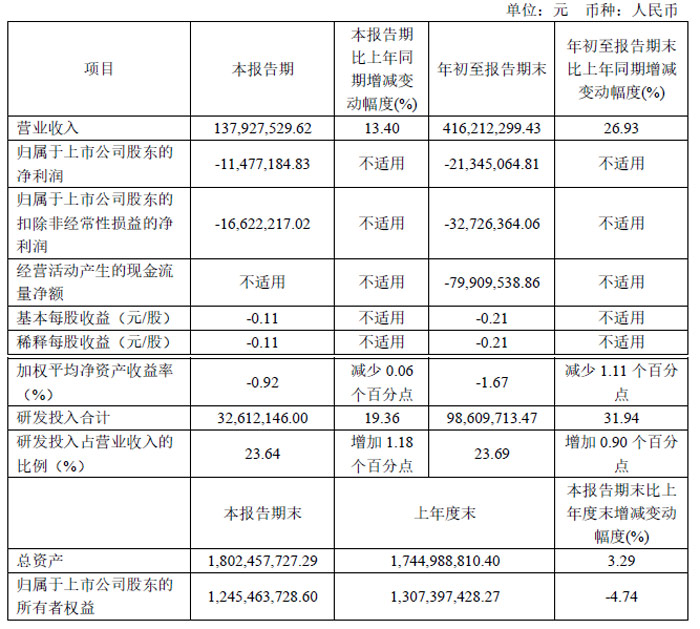

德龙激光:前三季度营业收入为4.16亿元,同比增长26.93%

苏州德龙激光股份有限公司前三季度营业收入为4.16亿元,同比增长26.93%;归母净利润为-2134.51万元,同比下降195.95%;扣非归母净利润为-3272.64万元,同比下降123.46%;基本每股收益-0.21元。

随着订单陆续交付并完成验收,虽然1-9月收入比上年同期同比增长26.93%,但公司为了保持行业竞争力,持续进行新产品的研发投入(研发投入9860.97万元),同时积极参与市场竞争、加大了新业务的拓展和支持力度,使得公司员工人数增加、职工薪酬增长,研发费用以及销售相关费用较上年同期增长较快,影响了公司利润水平。

第三季度实现营业总收入1.38亿元,同比增长13.40%;归母净利润-1147.72万元,同比下降4.93%;扣非净利润-1662.22万元,同比下降25.78%。

德龙激光专注于激光精细微加工领域,聚焦于泛半导体、新型电子及新能源等应用领域,为各种超薄、超硬、脆性、柔性及各种复合材料提供激光加工解决方案。目前,公司产品批量应用于碳化硅、氮化镓等第三代半导体材料晶圆划片、MEMS芯片的切割、Mini LED以及5G天线等的切割、加工等。

中微公司:前三季度营业收入为 55.07亿元,同比增长 36.27%

中微半导体设备(上海)股份有限公司前三季度营业收入为 55.07亿元,同比增长 36.27%。公司的等离子体刻蚀设备在国内外持续获得更多客户的认可,针对先 进逻辑和存储器件制造中关键刻蚀工艺的高端产品新增付运量显著提升 先进逻辑器件中段关键刻蚀工艺和先进存储器件超高深宽比刻蚀工艺实现量产 。 2024年 前三季 度 刻蚀设备收入为 44.13亿元,较上年同期增长约 53.77%。

公司紧跟MOCVD市场发展机遇,积极布局用于碳化硅和 氮化镓 基功率器件应用的市场,并在 Micro-LED和其他显示领域的专用MOCVD设备开发上取得良好进展, 几款已付运和即将付运的 MOCVD新产品正在陆续进入市场 。 此外 本 年 前三季 度 公司新产品 LPCVD设备实现首台销售,收入 0.28亿元。 公司 EPI设备已顺利进入客户 端量产 验证阶段, 已完成多家先进逻辑器件与 MTM器件客户的工艺验证,并且结果获得客户高度认可。

公司2024年前三季度新增订单76.4亿元,同比增长约52.0%。其中刻蚀设备新增订单62.5亿元,同比增长约54.7%;新产品LPCVD新增订单3.0亿元,开始启动放量。

根据市场需求,公司显著加大研发力度。2024年前三季度公司研发支出15.44亿元,较去年同期增长7.56亿元(增长约95.99%),研发支出占公司营业收入比例约为28.03%。

根据客户订单需求,公司2024年前三季度(1-9月)共生产专用设备1,160腔,同比增长约310%,对应产值约94.19亿元,同比增长约287%。

2024年前三季度 归母净利润为 9.13亿元,较上年同期下降约 2.47亿元,同比减少约 21.28%;扣非净利润约 8.13亿元,较上年同期增加 0.80亿元( 增长 约 10.88%),主要 由于营业收入增长下毛利 增加 5.69亿元,以及研发费用 较上年同期增加 4.11亿元 。

2024年 第三季度 公司的营业收入为 20.59亿元,同比增长 35.96%。 其中 2024年第三季 度 刻蚀设备收入达到 17.15亿元,较上年同期增长 49.41%。归母净利润为 3.96亿元,较上年同期增长 2.39亿元(增长约 152.63%),主要系: 1 第三季度营业收入 增长下毛利较 去年同期 增长 2.54亿元;2、 2024年 公司显著加大研发力度, 为持续增长打好基础。 2024年 第三季度 公司研发 费用 较去年同期 增长 1.36亿元(增长约 3)由于市场波动 2024年第三季度计入 非经常性损益的股权投资 收益 为 0.81亿元,较上年同期的亏损 1.02亿元增长 1.83亿元 。

2024年 第三季度扣非净利润 为 3.30亿元, 较去年同期增长 1.16亿元( 增长 约 53.79%),环比 2024年 第 二 季度 的 2.20亿元增长约 1.10亿元( 增长约49.92%)。

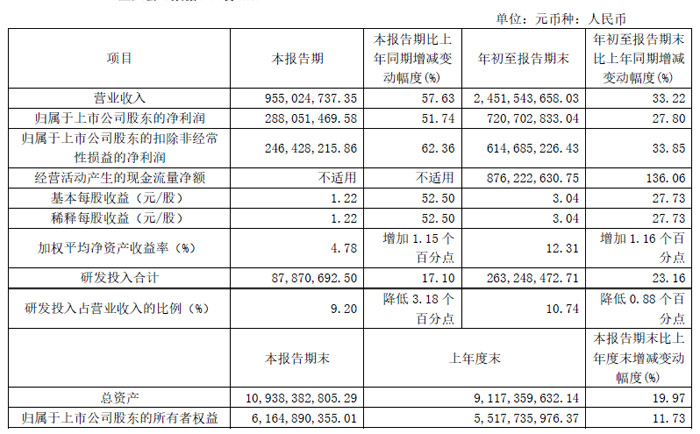

华海清科:前三季度营收为9.55亿元,同比增长57.6%

华海清科股份有限公司前三季度实现营业收入24.52亿元,同比增长33.2%;完成归母净利润7.21亿元,同比增长27.8%;扣非归母净利润6.15亿元,同比增长33.8%;经营现金流净额为8.76亿元,同比增长136.1%。

第三季度,该公司实现营收为9.55亿元,同比增长57.6%;归母净利润2.88亿元,同比增长51.7%;扣非归母净利润2.46亿元,同比增长62.4%。截至三季度末,该公司总资产109.38亿元,较上年度末增长20.0%;归母净资产为61.65亿元,较上年度末增长11.7%。

对于营业收入增长,主要系公司积极把握集成电路产业需求拉动所带来的市场机遇,持续加大研发投入和生产能力建设,增强了企业核心竞争力,公司CMP产品作为集成电路前道制造的关键工艺装备之一,获得了更多客户,市场占有率不断提高。随着公司CMP产品的市场保有量不断扩大,关键耗材与维保服务等业务规模逐步放量,同时晶圆再生及湿法装备收入逐步增加,公司营业收入较同期增长。

2024年前三季度,该公司毛利率为45.82%,同比下降0.64个百分点;净利率为29.40%,较上年同期下降1.25个百分点。从单季度指标来看,2024年第三季度该公司毛利率为45.08%,同比下降1.65个百分点。

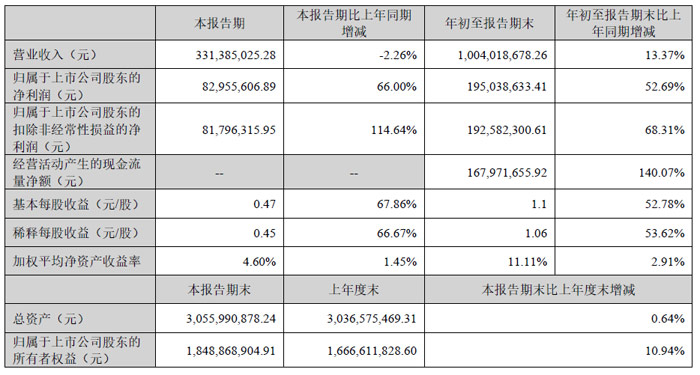

联得装备:前三季度营业收入为10.04亿元,同比增长13.37%

深圳市联得自动化装备股份有限公司前三季度营业收入为10.04亿元,同比增长13.37%;归母净利润为1.95亿元,同比增长52.69%;扣非归母净利润为1.93亿元,同比增长68.31%;基本每股收益1.10元。

第三季度实现营业总收入3.31亿元,同比下降2.26%;归母净利润8295.56万元,同比增长66.00%;扣非净利润8179.63万元,同比增长114.64%。

联得装备目前业务涵盖新型半导体显示、汽车智能座舱系统、半导体封测和新能源四大业务板块,产品类型丰富。从模组段自动生产设备的客制化机械设计、弹性化的软件开发到高效率的系统整合和高素质的售后服务。全方位构建客户在消费性电子显示模组,智能座舱系统显示模组,半导体封装段,储能电池中后段和柔性光伏系统组件段整套解决方案和交钥匙工程。在MLED方面,提供分选机、LED芯片扩晶机、巨量转移设备、M-LED PCB/COF绑定线、真空预压贴膜机、高精度拼接设备、晶圆检测类等产品。

凯格精机:前三季度实现营业收入5.77亿元,同比增长31.57%

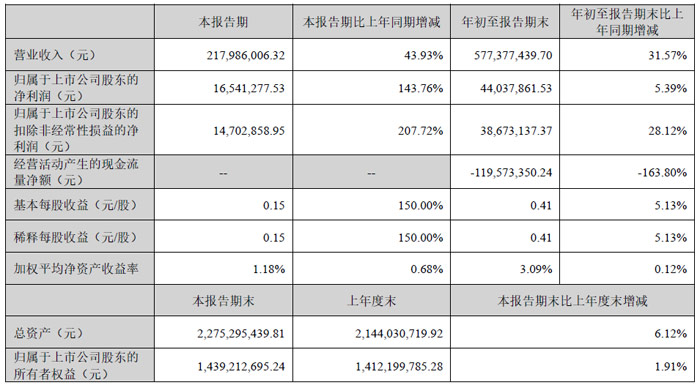

东莞市凯格精机股份有限公司2024年前三季度实现营业收入5.77亿元,同比增长31.57%;归母净利润为4,403.79万元,同比增长5.39%;扣非净利润为3,867.31万元,同比增长28.12%。

2024年第三季度,公司实现营业收入21,798.60元,同比增长43.93%;归母净利润为1,654.13万元,同比增长143.76%;扣非净利润为1,470.29万元,同比增长207.72%。

凯格精机已与国内外众多知名企业建立了良好的合作关系,获得了包括富士康、立讯精密、华为、鹏鼎控股、比亚迪、中国中车、海康威视、京东方、木林森等各下游领域龙头客户的订单和认可。同时,凯格精机在全球七十多个国家和地区注册了商标“GKG”,产品销往全球五十多个国家与地区。

2024年是凯格精机产品深化布局的攻坚年,将积极践行“提质增效”,通过研发、管理、市场营销、产品拓展等方面多措并举,不断提升经营质量。

炬光科技:前三季度营收约4.58亿元,同比增加19.17%

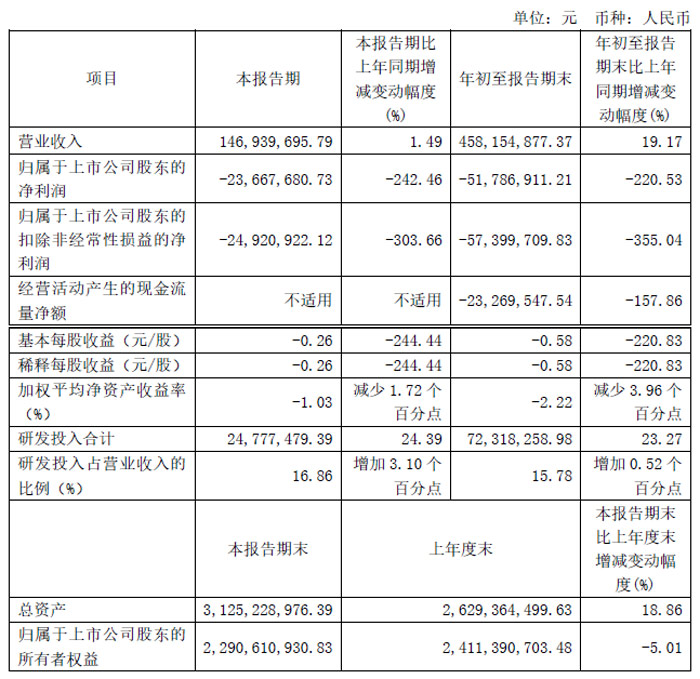

西安炬光科技股份有限公司前三季度营收约4.58亿元,同比增加19.17%;归母净利润亏损约5179万元,较去年同期下滑220.53%;基本每股收益亏损0.58元。销售毛利率为30.57%。

第三季度,炬光科技实现营业收入1.47亿元,同比增长1.49%;归母净利润为-2366.77 万元,同比下降242.46%;扣非净利润为-2492.09万元,同比下降303.66%。

报告期内收入不及预期,主要是受全球工业发展普遍放缓及市场竞争加剧的双重影响,工业领域的业务受到了一定程度的挑战,收入下滑,单价下降。在泛半导体制程领域内,公司凭借自身技术优势、半导体行业全球范围内旺盛的需求以及瑞士并购带来的产品品类与客户群体的双重增加,前三个季度实现了显著增长;在光通信领域,在加强与国际现有客户合作的基础上,公司加大对中国市场的投入,并与多个行业头部企业建立了合作关系,这些合作目前仍处于需求确认及样品订单阶段,相关业务的增长潜力有待未来进一步释放。

净利润下降主要是毛利率下降所致:一是瑞士并购纳入的汽车业务呈现出负毛利状态,拉低了公司的整体毛利率水平。公司正积极推行一系列运营整合措施,其中包括将瑞士的汽车生产运营转移至韶关。目前,韶关工厂的设备安装与调试工作正在积极推进中,预计韶关投产后将大幅降低运营成本,进而有效提升公司的整体毛利率;二是受市场竞争因素影响,公司工业领域相关产品毛利率显著下降。

精智达:半导体业务收入同比增长106.63%

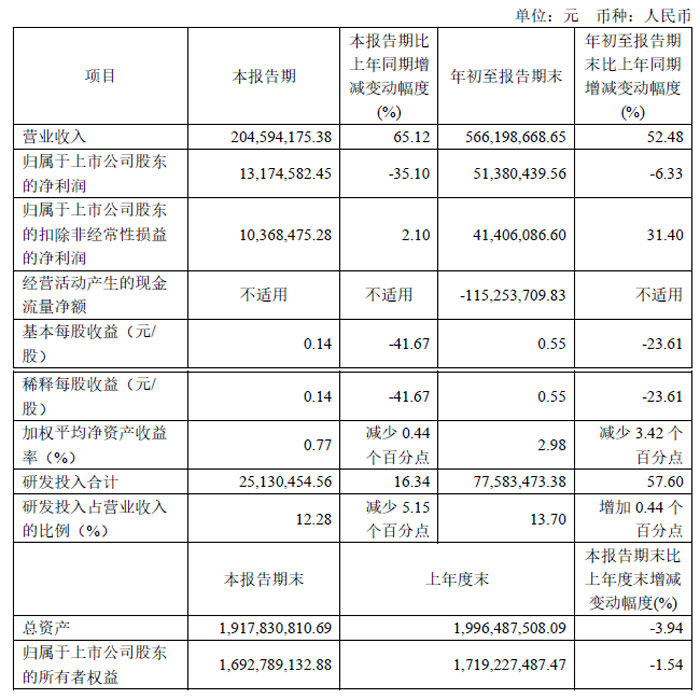

深圳精智达技术股份有限公司前三季度营业收入为5.66亿元,同比增长52.48%,其中半导体业务收入同比增长106.63%;归母净利润为5138.04万元,同比下降6.33%;扣非归母净利润为4140.61万元,同比增长31.40%;基本每股收益0.55元。公司着眼长期发展,持续扩充研发队伍、加大对新技术和新产品的研发力度,前三季度研发投入7758.35万元,同比增长57.60%;研发投入占营业收入的比例13.70%,同比增加0.44个百分点。

第三季度实现营业总收入2.05亿元,同比增长65.12%;归母净利润1317.46万元,同比下降35.10%;扣非净利润1036.85 万元,同比增长2.10%。

精智达新型显示器件检测解决方案主要包括光学检测及校正修复系统、老化系统、信号发生器及检测系统配件等,主要用于AMOLED、TFT-LCD、微显示等新型显示器件的Cell 与 Module 制程的光学特性、显示缺陷、电学特性等各种功能检测及校准修复,用于产品缺陷检测、产品等级判定与分类,对部分产品缺陷进行校准、修复及复判,从而提升产品良率、降低生产损耗,并为相关工序的工艺提升提供数据支撑。

重大突破!世界首片8.6代OLED玻璃基板成功下线作者:佚名 24-12-30

重大突破!世界首片8.6代OLED玻璃基板成功下线作者:佚名 24-12-30 总投资9.6亿元,合肥又一京东方、维信诺面板配套项目投产作者:佚名 24-12-29

总投资9.6亿元,合肥又一京东方、维信诺面板配套项目投产作者:佚名 24-12-29 携手共进,深化双赢战略:TCL华星与长虹控股集团高层会议举行作者:pjtime资讯组 24-12-27

携手共进,深化双赢战略:TCL华星与长虹控股集团高层会议举行作者:pjtime资讯组 24-12-27 三利谱拟收购日本住友集团部分LCD 偏光片业务股权作者:飘飘 24-12-25

三利谱拟收购日本住友集团部分LCD 偏光片业务股权作者:飘飘 24-12-25 24亿元,惠科股份获绵投集团增资,推动绵阳新型显示产业集群集聚发展作者:佚名 24-12-25

24亿元,惠科股份获绵投集团增资,推动绵阳新型显示产业集群集聚发展作者:佚名 24-12-25 维信诺更新发股募资购买子公司控制权交易材料作者:佚名 24-12-25

维信诺更新发股募资购买子公司控制权交易材料作者:佚名 24-12-25 总规模30亿元,北方华创认购5.1亿参与设立北京集成电路装备产业投资并购二期基金作者:佚名 24-12-17

总规模30亿元,北方华创认购5.1亿参与设立北京集成电路装备产业投资并购二期基金作者:佚名 24-12-17 北方华创:被列“实体清单”不会对业务产生实质性影响作者:飘飘 24-12-04

北方华创:被列“实体清单”不会对业务产生实质性影响作者:飘飘 24-12-04 索尼集团2024财年第二季度营业利润显著增长作者:pjtime资讯组 24-11-10

索尼集团2024财年第二季度营业利润显著增长作者:pjtime资讯组 24-11-10 南大光电、容大感光、天禄科技、万润股份9家显示材料厂三季报作者:飘飘 24-11-02

南大光电、容大感光、天禄科技、万润股份9家显示材料厂三季报作者:飘飘 24-11-02 力鼎光电、宇瞳光学、中润光学等5家投影、车载等光学镜头厂披露三季报作者:亦凡 24-11-01

力鼎光电、宇瞳光学、中润光学等5家投影、车载等光学镜头厂披露三季报作者:亦凡 24-11-01 杉杉股份、深纺织、翔腾新材等5家LCD和OLED显示用偏光片企业披露三季报作者:叶风 24-11-01

杉杉股份、深纺织、翔腾新材等5家LCD和OLED显示用偏光片企业披露三季报作者:叶风 24-11-01