BOE京东方、CSOT华星光电、HKC惠科、INX群创光电等TOP8面板企业 2025年如何布局?

2024年即将进入收关,以旧换新、国补政策强劲拉动下,各大电视品牌纷纷加大备货力度,以期在这一轮政策红利及促销中抢占先机。政策对于中国TV零售市场的拉动作用开始显现,据奥维数据显示,前三季度全球TV累计出货144M,同比增长2.2%,其中高端OLEDTV出货4.1M,同比增长14%。

2024年前三季度全球TV面板出货量186.6M,同比增长1%;出货面积135M㎡,同比增长4%。面板作为TV的核心部件,今年以来一系列复杂而多变的因素影响竞争格局与未来走向。从材料产能的波动到SDP的停产,再到华星光电对LGD广州工厂的收购,面板企业有的产能在收缩,有的产能在扩张,每一个事件都在为市场带来不同的机遇与挑战。

可以说国补政策为电视行业注入了新的活力,也对面板行业产生了深远的影响,使得原本持续下跌的面板价格得以止跌企稳,并呈现出企稳回升的态势。随着市场信心的逐步恢复,众多面板厂纷纷调整策略,为2025年做准备。

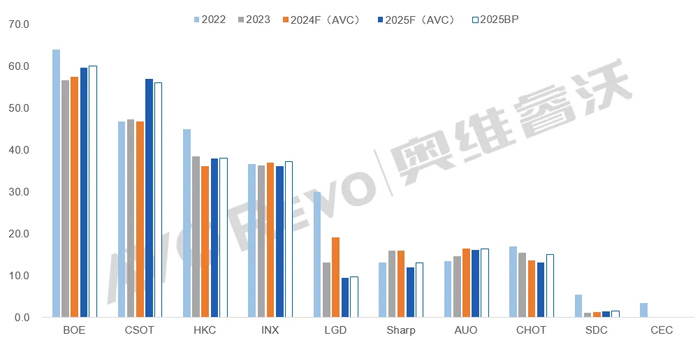

2024这些关键因素如何影响面板企业的发展,特别是TOP品牌BOE(京东方)、CSOT(华星光电)、HKC(惠科)、INX(群创光电)、Sharp(夏普)、AUO(友达光电)、CHOT(彩虹)以及LGD等今年表现如何?2025年如何应对?AVC近期发布了面板相关数据,或许能看出一些端倪。

京东方、华星光电、惠科 TOP3品牌 稳步增长

京东方作为全球领先的半导体显示技术、设备与服务提供商,其在2024年的TV面板出货预计将达到约5800万片,相比去年有显著增长。一方面“国补”政策刺激了海信、创维、长虹等客户的采购BOE面板的积极性,增加了下半年的面板采购计划。另一方面,京东方凭借其在技术、产能及供应链管理上的优势,成功抓住了市场机遇,巩固了其在全球TV面板市场的领先地位。

2025年BOE出货计划60M,这一数据如何保持全球第一的位置?据悉明年与Samsung的关系有望改善,合作量从今年的900K有望增长至明年的2M左右,同时进一步扩大与长虹/KTC/MTC等代工厂客户的合作量,产能方面也将持续扩大。

财报方面,京东方科技集团股份有限公司前三季度实现营业收入1437.32亿元,同比增长13.61%;归母净利润33.10亿元,同比增长223.80%;扣非净利润23.08亿元,同比增长254.67%;基本每股收益0.09元。

华星光电今年的TV面板出货规模预计稳定在4700万片左右。尽管与Samsung的合作量有所收缩,但得益于华星集团内客户TCL的稳定采购、以及小米转为自采带来的订单增加,华星光电成功跃升至第四大客户地位。此外,代工厂客户彩讯、MTC、KTC等订单的增加,也为华星光电提供了额外的增长动力。这一系列变化表明,华星光电正在通过优化客户结构和提升内部协同效应,来应对外部市场的不确定性。

华星光电2025年TV面板出货计划56M,另LGD广州工厂被收购以后,预计2025年Q2开始由CSOT接管,出货计划6M左右,将挑战京东方NO1的位置。

财报方面,TCL科技集团股份有限公司前三季度,公司实现营业收入1,230.28亿元,实现归属于上市公司股东净利润15.25亿元。报告期内,半导体显示业务实现营业收入769.56亿元,同比增长25.74%;净利润44.43亿元,同比改善60.67亿元;实现经营净现金流198.38亿元。

惠科今年的整体TV面板出货预计为3620万片,相比去年略有下滑。惠科更加关注出货面积的增长,积极扩大超大尺寸面板的出货,同时缩减了32/43寸产品的生产。在客户方面,上半年头部客户三星减少了订单,但LGE、海信、TCL等客户的份额却有所提升,惠科不断做出战略调整来应对市场的挑战。

2025年惠科电视面板出货计划36.2M,与今年持平,65/75/85/100寸等大尺寸出货规划继续增加,此外116寸产品有望明年1季度量产。

群创、友达加速转型 夏普或难以增长

群创光电在2024年的出货量预计为3690万片,整体规模保持稳定。由于自身产能难以增长,群创将重点放在优化客户结构上。群创光电从今年第二季度开始亏损改善,通过出售5.5代LCD工厂补充资金。

南科4厂交易总金额为 171.4 亿新台币(约 38 亿元人民币)卖给台积电后,群创再卖南京厂。南京厂出售给南京江宁经济技术开发区管理委员会,总交易金额人民币4.5亿元,约当台币20亿元,预计处分利益人民币3.2亿元、约台币14亿。

2025年群创光电计划出货37.2M,虽然整体持平,但市场需求的多样性,考验着群创在市场细分领域的竞争力和适应能力。

财报方面,群创光电今年第3季实现营收552.55亿新台币(约121.23亿元),季减2.8%,也较去年同期减少4.2%。第3季大尺寸面板合计出货量2939万片,季减2.2%;中小尺寸面板合计出货量5140万片,季减6.3%。大尺寸及中小尺寸面板出货量都较第2季减少,均呼应友达“旺季不旺”观点。

夏普今年的整体出货量预计为1600万片。随着日本堺市G10工厂8月停止玻璃投片,夏普的库存将持续出货至年底。广州G10.5工厂今年扩产至134K,增加65/75TV面板出货,后续规划55/100寸面板,进一步丰富产品线。明年夏普规划出货13M。

财报方面,夏普公司发布上季(2024年7月至9月)财务报告显示,合并营收为5644亿日元(约合人民币263.41亿元),同比下降8.5%。合并营业利润同比增长425.9%,达到62亿日元(约合人民币2.89亿元)。

友达光电今年的TV面板出货量预计为1640万片,同比增长11%。面对激烈的市场竞争,友达选择了减少对面板业务的直接依赖,转而扩大汽车显示、智慧显示等解决方案业务。特别是Micro LED的研发,不仅有助于友达提升盈利能力,还能为其在显示技术的长远发展奠定坚实基础。

友达光电的昆山第六代LTPS(低温多晶硅)二期已投产,单月总产能突破4万片玻璃基板。董事长彭双浪表示,昆山在光电、新能源汽车等领域的产业链优势明显,除了电视与IT产品之外,未来车载显示面板需求处于长期稳步成长的阶段,从技术上无论是LTPS LCD,还是Mini/Micro LED,友达都积累了丰富的知识产权和技术储备。明年计划16-17M。

财报方面,友达第3季度创下营收新高,实现营收777.48亿新台币(约170.58亿元),季增4.6%,同比增长10.9%,创下近2年半新高。2024年第三季归属母公司业主净损为新台币9.3亿元新台币(2.073亿元人民币)。

彩虹聚焦大尺寸、LGD加大OLED布局

彩虹今年TV面板出货预计13.6M,在2024年选择了缩减小尺寸出货量,转而专注于大尺寸面板的生产。特别是55/100寸产品的量产出货,标志着彩虹在高端市场的进一步拓展。虽然与海信、TPV等客户的合作量有所缩减,但与Samsung、KTC等客户的合作却得到了加强。彩虹一方面加速大尺寸的发展,另一方面优化产品结构和客户结构,来提升其在全球TV面板市场的竞争力。2025年出货计划15M。

财报方面,彩虹显示器件股份有限公司前三季度实现营业收入90.03亿元,同比增长4.61%;归属于上市公司股东的净利润12.29亿元,同比增长301.85%。

LGD今年LCD+OLED TV面板出货计划19M,同比增长43.9%。这一显著增长主要得益于Samsung、LGE以及KTC等客户订单的增加。广州LCD工厂的出售,显示了LGD在应对市场需求变化时的灵活性和快速响应能力。同时,LGD在OLED领域的持续投入和创新,也为其在未来显示技术的发展中占据了有利位置。明年OLED TV出货计划6.2M。

财报方面,LG Display今年第三季度业绩暂定为销售额68213亿韩元,增长42.5%,环比增长2%;营业亏损806亿韩元(4.159亿元人民币),同比改善87.8%。前三季度共亏损6437亿韩元(33.2149亿元人民币)。

后记:2024年的全球TV电视面板出货数据反应出市场充满了机遇与挑战,一方面,高世代LCD产线产能仍在继续扩大、大尺寸化进程持续演进。另一方面,当前市场“国补”政策提前透支了中国市场的需求,明年零售市场或许将受到影响,面板厂商如何调整策略将是一大看点。

2025年或将发生抢夺客户资源争夺战,面板厂商如何更好绑定电视品牌,将是一大考验。同时随着华星光电与LGD广州工厂的交接,能否成功挑战京东方成为全球的NO1也将备受关注。

重大突破!世界首片8.6代OLED玻璃基板成功下线作者:佚名 24-12-30

重大突破!世界首片8.6代OLED玻璃基板成功下线作者:佚名 24-12-30 总投资9.6亿元,合肥又一京东方、维信诺面板配套项目投产作者:佚名 24-12-29

总投资9.6亿元,合肥又一京东方、维信诺面板配套项目投产作者:佚名 24-12-29 携手共进,深化双赢战略:TCL华星与长虹控股集团高层会议举行作者:pjtime资讯组 24-12-27

携手共进,深化双赢战略:TCL华星与长虹控股集团高层会议举行作者:pjtime资讯组 24-12-27 三利谱拟收购日本住友集团部分LCD 偏光片业务股权作者:飘飘 24-12-25

三利谱拟收购日本住友集团部分LCD 偏光片业务股权作者:飘飘 24-12-25 24亿元,惠科股份获绵投集团增资,推动绵阳新型显示产业集群集聚发展作者:佚名 24-12-25

24亿元,惠科股份获绵投集团增资,推动绵阳新型显示产业集群集聚发展作者:佚名 24-12-25 维信诺更新发股募资购买子公司控制权交易材料作者:佚名 24-12-25

维信诺更新发股募资购买子公司控制权交易材料作者:佚名 24-12-25 年终特辑 | BOE(京东方)2024年度十大热点新闻事件作者:佚名 24-12-24

年终特辑 | BOE(京东方)2024年度十大热点新闻事件作者:佚名 24-12-24 BOE京东方精电车载显示亮相2024世界显示产业创新发展大会作者:佚名 24-12-23

BOE京东方精电车载显示亮相2024世界显示产业创新发展大会作者:佚名 24-12-23 京东方华灿出席世界显示产业创新发展大会作者:pjtime资讯组 24-12-20

京东方华灿出席世界显示产业创新发展大会作者:pjtime资讯组 24-12-20 秀外慧中 定义高端| BOE MLED BYH-COB 系列显示屏作者:佚名 24-12-20

秀外慧中 定义高端| BOE MLED BYH-COB 系列显示屏作者:佚名 24-12-20 BOE(京东方)亮相世界显示产业创新发展大会 以创新科技全面引领行业风向标作者:佚名 24-12-20

BOE(京东方)亮相世界显示产业创新发展大会 以创新科技全面引领行业风向标作者:佚名 24-12-20 总投资超8亿元,两大京东方第8.6代AMOLED生产线项目配套项目签约落地成都作者:佚名 24-12-19

总投资超8亿元,两大京东方第8.6代AMOLED生产线项目配套项目签约落地成都作者:佚名 24-12-19