双十一超长战线叠加国补,智能投影市场显著回暖,销量上涨21%

中国消费市场的大促季“双十一”进入第十六年。这是非常特殊的一届,促销周期达到了史上最长,代表性销售平台天猫和京东的时间范围分别为29天和31天。

整体上来看,电商的重心在从价格战转向良性经营环境的恢复,在运营端通过降低成本缓解商家资金压力,在消费端加大优惠券发放力度,在支付和物流方式上打破壁垒,提高消费便捷性。

最为重要的是,今年的“双十一”,叠加了消费品“以旧换新”补贴政策,智能投影纳入国补目录,市场活力进一步得到了激活。

考虑到今年促销周期的不寻常,洛图科技(RUNTO)将此次市场监测的时间口径暂选择为实际促销周期:2024年10月14日-11月11日,而2023年同比基础亦为实际周期:2023年10月23日-11月12日。

根据洛图科技(RUNTO)线上监测数据显示,2024年“双十一”大促期间,中国智能投影(不含激光电视)在线上公开零售渠道(不含拼抖快)的销量为52.1万台,同比2023年“双十一”上涨20.6%;销额为10.5亿元,较2023年促销期上涨9.1%。

更周全的数据范围口径,请关注洛图科技(RUNTO)后续关于(10月+11月)的加和市场分析。

2024年“双十一”大促期 中国智能投影线上市场规模

在促销期间,中国智能投影市场主流机型的降幅基本都达到了20%左右,整体市场的均价则较2023年下降9.5%。

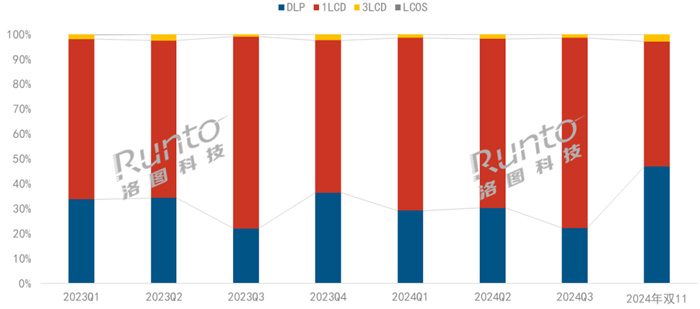

分技术别看,DLP产品的降价幅度更大,这也带动其市场份额回升明显,事实上这也是大促的主要特点:促销效果更加有利于主流品牌、中高端机型。根据洛图科技(RUNTO)线上监测数据显示,2024年双十一促销期间,DLP技术在整体线上市场的销量份额达到47.0%,较2024年前三季度高出了19.4个百分点。

同样的,3LCD市场依靠较大的价格降幅,加上爱普生的积极布局,销量份额较2024年前三季度上涨了1.4个百分点。

而1LCD技术销量占比回落至50.1%,较2024年前三季度下降20.8个百分点。

不过,与整体市场均价下降趋势不同的是,促销期间1LCD的产品均价较前三季度上涨5%,分析认为,1LCD领域的知名品牌、主力机型更受欢迎,其在补贴力度、产品体验、物流及售后服务等方面明显优于中小品牌、尾部品牌。

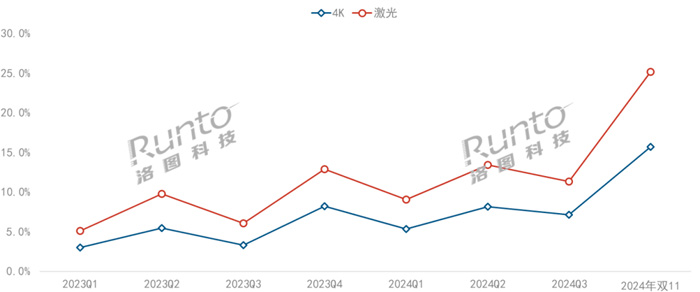

还是由于价格促销的力度大,定位中高端的激光光源产品和4K分辨率产品成为今年双十一大促的绝对主力,其合计销量份额达到了2024年前三季度的两倍之多。

根据洛图科技(RUNTO)线上监测数据显示,2024年双十一促销期间,激光光源(含混光)的在售产品数量达到63款,销量占比为25.2%,较2024年前三季度上涨13.9个百分点。入门级产品的价格已经下探至2000元价格档,激光产品的整体均价降至4446元,较2024年前三季度下降了550元。

2024年双十一促销期间,4K产品的在售数量达到52个,销量份额达到15.7%,较2024年前三季度的平均水平高出8.8个百分点。尽管4K产品的整体均价仍在5457元,但1LCD的4K产品已经低至2000元出头,DLP 4K产品的均价在3000元出头。

大促消费季的市场特点是:推广资源、促销空间和刺激效果都侧重于头部品牌。国补的特点则是:售价越高,补贴越大,因而效果更侧重于高端产品。

两者叠加后的结果是,根据洛图科技(RUNTO)线上监测数据显示,2024年双十一促销期间,TOP10品牌的销量份额达到68.5%,显著高于前三季度的52.0%。

DLP市场中,Top4品牌极米、坚果、当贝和Vidda在销量和销额维度下的合计份额分别为89.6%和92.4%。

1LCD市场中,小米、小明和大眼橙在销量和销额维度下位列前三,打破了之前小品牌凭借低价在销量维度占据靠前位置的现象。

洛图科技(RUNTO)分析师刘定坤认为,此次“双十一”大促的上涨,很大程度上得益于国补的带动,后续政策的持续性和力度,以及透支效应有待观察。

此外,过长的促销战线整体上带来了规模增长,但在一定程度上也消磨了品牌商和消费者的耐心,体现在促销节奏上的先涨后降。还有,双十一大促期间,电商平台之间的此消彼长,表现分化,也反应了各自的策略和能力。

Vidda&京东联合北大湖雪场直播 发现X Pro百吋大屏惊艳全场作者:pjtime资讯组 24-12-27

Vidda&京东联合北大湖雪场直播 发现X Pro百吋大屏惊艳全场作者:pjtime资讯组 24-12-27 WCIDDI2024|极米科技承办智能投影专题活动作者:飘雪 24-12-25

WCIDDI2024|极米科技承办智能投影专题活动作者:飘雪 24-12-25 当贝出席世界显示产业创新发展大会,共话中国品牌出海战略作者:pjtime资讯组 24-12-23

当贝出席世界显示产业创新发展大会,共话中国品牌出海战略作者:pjtime资讯组 24-12-23 3LCoS开启智能投影显示新纪元作者:pjtime资讯组 24-12-20

3LCoS开启智能投影显示新纪元作者:pjtime资讯组 24-12-20 全球TOP彩电品牌进军投影市场 并推出1LCD智能投影作者:飘雪 24-12-19

全球TOP彩电品牌进军投影市场 并推出1LCD智能投影作者:飘雪 24-12-19 Vidda C2系列荣获国际CMF设计奖 三色激光投影享誉全球作者:pjtime资讯组 24-12-18

Vidda C2系列荣获国际CMF设计奖 三色激光投影享誉全球作者:pjtime资讯组 24-12-18 Sipa投影打造沉浸式全息5D光影宴会厅作者:佚名 24-12-23

Sipa投影打造沉浸式全息5D光影宴会厅作者:佚名 24-12-23 爱普生高亮激光投影机助力“花花世界”玩出花样作者:佚名 24-12-20

爱普生高亮激光投影机助力“花花世界”玩出花样作者:佚名 24-12-20 寒冬破晓,奥图码领航希望之光作者:佚名 24-12-18

寒冬破晓,奥图码领航希望之光作者:佚名 24-12-18 浙东古运河夜未央:理光投影点亮曹娥千年风华作者:佚名 24-12-17

浙东古运河夜未央:理光投影点亮曹娥千年风华作者:佚名 24-12-17 Sipa投影与“湖南生物机电职业技术学院“续写新篇作者:佚名 24-12-16

Sipa投影与“湖南生物机电职业技术学院“续写新篇作者:佚名 24-12-16 全球高度认可与信赖,海信激光显示技术连续荣获多项国际权威大奖作者:pjtime资讯组 24-12-13

全球高度认可与信赖,海信激光显示技术连续荣获多项国际权威大奖作者:pjtime资讯组 24-12-13