交易价约61亿,维信诺拟发行股份及支付现金购买资产

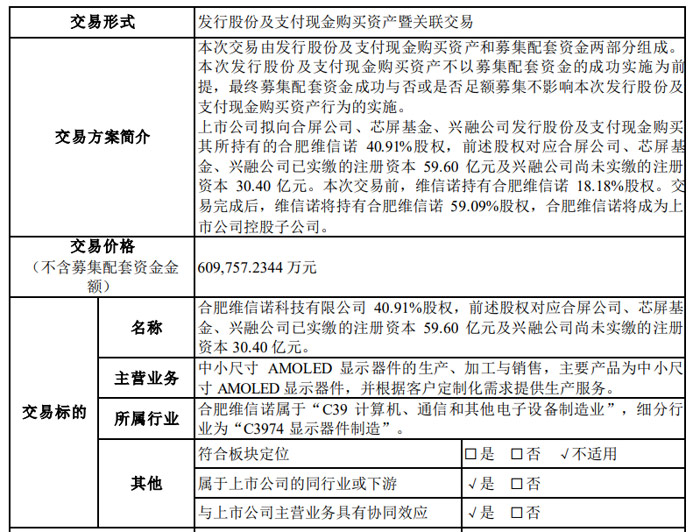

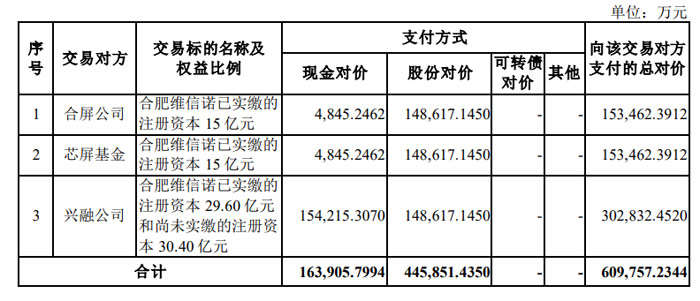

维信诺科技股份有限公司(以下简称“上市公司”)11月19日发布公告称,拟向合屏公司、芯屏基金、兴融公司发行股份及支付现金购买其所持有的合肥维信诺 40.91%股权,前述股权对应合屏公司、芯屏基金、兴融公司已实缴的注册资本 59.60 亿元及兴融公司尚未实缴的注册资本 30.40 亿元。本次交易前,维信诺持有合肥维信诺 18.18%股权。交易完成后,维信诺将持有合肥维信诺 59.09%股权,合肥维信诺将成为上市公司控股子公司。本次交易价格为609,757.2344 万元。

本次交易前,上市公司聚焦于新兴显示业务,研发、生产和销售 OLED 小尺寸、中尺寸显示器件,以及 Micro LED 产品,应用领域涵盖智能手机、智能穿戴、平板、笔记本电脑、车载显示、超大尺寸等方面,并开拓布局智慧家居、工控医疗和创新商用等领域的应用和服务。标的公司的主营业务为中小尺寸 AMOLED 显示器件的生产、加工与销售,建设有规划产能 3 万片/月的第 6 代全柔 AMOLED 产线。本次交易完成后,上市公司主营业务范围不会发生变化。

截至本次交易前,上市公司已经建设完成昆山 G5.5 产线(产能 1.5 万片/月)和固安 G6 全柔产线(产能 1.5 万片/月)两条屏体产线,报告期内上述产线良率、稼动率稳步提升,2022 年和 2023 年,上市公司 OLED 产品销售收入分别达到 67.93 亿元和51.32 亿元。但由于显示行业重资产、高折旧、研发投入大等行业特质,加之前期上述产线处于爬坡及产品结构调整中,2022 年、2023 年和 2024年 1-3 月的归母净利润分别为-20.66 亿元、-37.26 亿元和-6.30 亿元。

本次交易完成后,合肥维信诺将成为上市公司控股子公司,上市公司资产规模和收入规模进一步提升,根据《备考审阅报告》,截至 2024 年 3 月末上市公司总资产将上升至 7,830,686.39 万元,较交易前提升 78.23%;上市公司 2023 年度营业收入将达到1,027,471.80 万元,较交易前增幅为 73.39%;上市公司 2024 年 1-3 月营业收入将达到397,060.84 万元,较交易前增幅为 120.99%。

标的公司合肥维信诺在国内 AMOLED 领域的技术和量产优势明显,一方面其建设的第 6 代全柔 AMOLED 产线,是目前国内先进的中小尺寸平板显示产线,较上市公司目前已经建设完成的产线在技术上有进一步提升,可适应更高端的终端应用场景,提升上市公司在技术和产品上的竞争力;另一方面标的公司规划产能 3 万片/月,重组后可提升上市公司整体产能和资产规模,发挥规模优势,并在生产、研发、采购和销售等方面与上市公司实现较强的协同效应。因此,本次交易对上市公司提升整体 AMOLED 出货规模、拓展下游客户和新型应用领域、抢占并巩固 AMOLED 国内领先身位具有重要意义,从长远看,有利于提升上市公司持续竞争力,待后续标的公司产能提升后,有利于提高对上市公司股东的财务回报。

合肥维信诺第6代全柔AMOLED产线项目于2018年底开工建设,经历24个月建设期,于2020年底实现产品点亮。2021年实现对品牌客户百万级产品交付,2022年实现对多家品牌客户旗舰产品量产交付。标的公司虽处于亏损状态,但产线历经客户验证、技术拉通、量产交付等数阶段的升级爬坡,目前产能释放情况良好,整体项目产能利用率将进一步提升。本次交易完成后,上市公司每股收益得到改善,未摊薄上市公司每股收益。

本次交易将进一步强化上市公司在显示面板领域的综合竞争能力、市场拓展能力、资源控制能力和后续发展能力。根据《备考审阅报告》,本次交易完成后,2024年3月末,上市公司总资产、归属于母公司股东权益金额较交易前提升78.23%、63.89%;2024年1-3月,上市公司营业收入较交易前提升120.99%,本次交易有利于提升上市公司资产规模、提高资产质量。随着标的公司产能爬坡和业绩释放,本次交易亦将逐步改善上市公司财务状况和持续经营能力。

上市公司通过本次重组收购标的公司的控制权,将有利于扩充柔性/折叠屏、Hybrid-TFT 方案、智能图形像素化技术等高端技术储备,上市公司的产品线和产品种类布局进一步扩充,高端产品供货能力进一步增强,与公司现有产品形成互补,有利于上市公司下一步向中尺寸发展,有助于满足品牌客户的需求,保证公司产品结构能够紧跟市场发展趋势,提升公司产品核心竞争力。

重大突破!世界首片8.6代OLED玻璃基板成功下线作者:佚名 24-12-30

重大突破!世界首片8.6代OLED玻璃基板成功下线作者:佚名 24-12-30 总投资9.6亿元,合肥又一京东方、维信诺面板配套项目投产作者:佚名 24-12-29

总投资9.6亿元,合肥又一京东方、维信诺面板配套项目投产作者:佚名 24-12-29 携手共进,深化双赢战略:TCL华星与长虹控股集团高层会议举行作者:pjtime资讯组 24-12-27

携手共进,深化双赢战略:TCL华星与长虹控股集团高层会议举行作者:pjtime资讯组 24-12-27 三利谱拟收购日本住友集团部分LCD 偏光片业务股权作者:飘飘 24-12-25

三利谱拟收购日本住友集团部分LCD 偏光片业务股权作者:飘飘 24-12-25 24亿元,惠科股份获绵投集团增资,推动绵阳新型显示产业集群集聚发展作者:佚名 24-12-25

24亿元,惠科股份获绵投集团增资,推动绵阳新型显示产业集群集聚发展作者:佚名 24-12-25 AMOLED面板需求预计持续增长,到2028年占显示面板市场收入的43%作者:Ricky Park 24-12-20

AMOLED面板需求预计持续增长,到2028年占显示面板市场收入的43%作者:Ricky Park 24-12-20 维信诺更新发股募资购买子公司控制权交易材料作者:佚名 24-12-25

维信诺更新发股募资购买子公司控制权交易材料作者:佚名 24-12-25 好屏诞生记|一块好屏背后的真英雄作者:pjtime资讯组 24-12-21

好屏诞生记|一块好屏背后的真英雄作者:pjtime资讯组 24-12-21 洲明、奥拓、极米、BOE、TCL、维信诺、海信等入选世界显示创新成果榜作者:佚名 24-12-21

洲明、奥拓、极米、BOE、TCL、维信诺、海信等入选世界显示创新成果榜作者:佚名 24-12-21 维信诺ViP AMOLED显示屏亮相世界显示产业创新发展大会,迎接AMOLED黄金时代作者:pjtime资讯组 24-12-20

维信诺ViP AMOLED显示屏亮相世界显示产业创新发展大会,迎接AMOLED黄金时代作者:pjtime资讯组 24-12-20 维信诺参股,投资30亿元的TFT基Micro LED产线进入量产冲刺阶段作者:佚名 24-12-16

维信诺参股,投资30亿元的TFT基Micro LED产线进入量产冲刺阶段作者:佚名 24-12-16 国风新材:筹划发行股份及支付现金方式购买资产作者:亦凡 24-12-05

国风新材:筹划发行股份及支付现金方式购买资产作者:亦凡 24-12-05