最高交易价61亿,维信诺、惠科股份、凌云光、骏成科技等6企收购股权资产

近日,显示行业上市公司资本动作依然不断,除了多家公司投资签约、增资项目外,维信诺、惠科股份、凌云光、骏成科技、晶瑞电材、麦捷科技6企传来重大收购股权资产案。其中,维信诺61亿购买合肥维信诺 40.91%股权、惠科股份24.4亿元收购绵阳惠科10%股权,凌云光1.03亿欧元收购丹麦 JAI 99.95%股权等涉及资金额度都较大,值得关注。

交易价约61亿,维信诺拟发行股份及支付现金购买资产

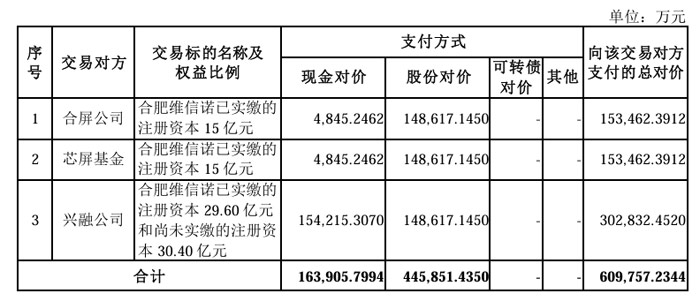

维信诺科技股份有限公司11月19日发告称,拟向合屏公司、芯屏基金、兴融公司发行股份及支付现金购买其所持有的合肥维信诺 40.91%股权,前述股权对应合屏公司、芯屏基金、兴融公司已实缴的注册资本 59.60 亿元及兴融公司尚未实缴的注册资本 30.40 亿元。交易价格 (不含募集配套资金金额) 为609,757.2344万元。本次本次重组支付方式如下:

本次交易前,维信诺持有合肥维信诺 18.18%股权。交易完成后,维信诺将持有合肥维信诺 59.09%股权,合肥维信诺将成为上市公司控股子公司。上市公司资产规模和收入规模进一步提升,

合肥维信诺科技有限公司主营中小尺寸AMOLED显示器件的生产、加工与销售,主要产品为中小尺寸AMOLED显示器件,并根据客户定制化需求提供生产服务。 与上市公司维信诺主营业务具有协同效应,2024年3月31日合肥维信诺评估资产为1,490,631.36 万元。

标的公司合肥维信在国内 AMOLED领域的技术和量产优势明显,一方面其建设的第 6代全柔 AMOLED 产线,是目前国内先进的中小尺寸平板显示产线,较上市公司目前已经建设完成的产线在技术上有进一步提升,可适应更高端的终端应用场景,提升上市公司在技术和产品上的竞争力;另一方面标的公司规划产能 3万片/月,重组后可提升上市公司整体产能和资产规模,发挥规模优势,并在生产、研发、采购和销售等方面与上市公司实现较强的协同效应。因此,本次交易对上市公司提升整体 AMOLED 出货规模、拓展下游客户和新型应用领域、抢占并巩固 AMOLED 国内领先身位具有重要意义,从长远看,有利于提升上市公司持续竞争力,待后续标的公司产能提升后,有利于提高对上市公司股东的财务回报。

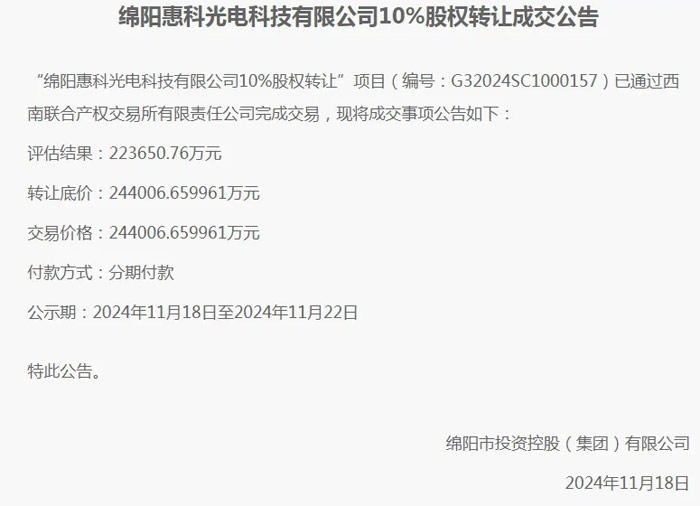

24.4亿元,绵阳惠科10%股权转让给惠科股份完成!

近日,绵阳市投资控股(集团)有限公司发布公告称,“绵阳惠科光电科技有限公司(以下简称绵阳惠科)10%股权转让”项目(编号:G32024SC1000157)已通过西南联合产权交易所有限责任公司完成交易。交易价格为24.4亿元,将采用分期付款方式支付交易金额。

目前,绵阳惠科有四大股东,分别为惠科股份有限公司、绵阳市投资控股(集团)有限公司 、重庆惠科金渝光电科技有限公司和绵阳富诚投资集团有限公司,分别持股67.3833%、25.3944%、6.6667%和0.5556%。

绵阳惠科光电科技有限公司成立于2018年6月15日,其第8.6代薄膜晶体管液晶显示器件项目是绵阳重大招商引资项目之一。该项目工厂是国内首家以MMG(多尺寸套切)制程工艺、100%双铜配线制程建设的薄膜晶体管液晶显示器件工厂,项目采用A-Si(非晶硅)IPS技术路线、新型金属氧化物等制程等液晶显示行业前沿高端技术,技术水平均达国内先进。目前已量产产品涵盖4.7英寸至86英寸液晶显示面板,共计30余个系列单品,其产品适用于手机、智能穿戴、车载、曲面无边框液晶电视等,具有广视角、高色彩还原、高刷新频率、低功耗等显著优势,市场竞争力较强。

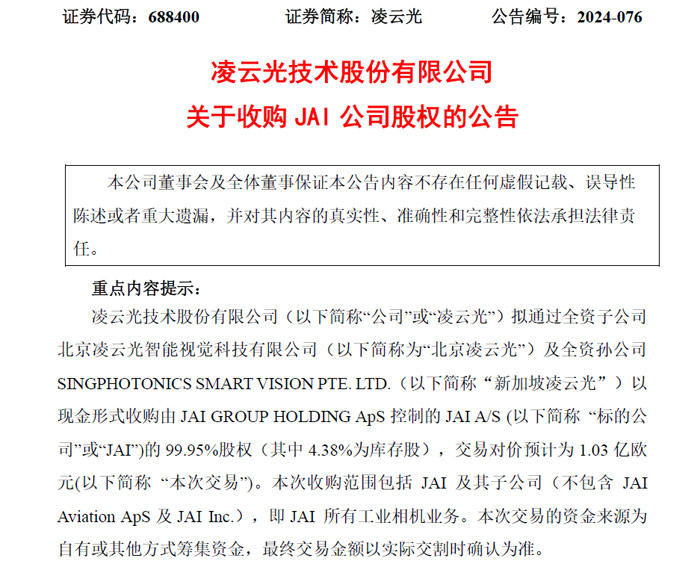

1.03亿欧元,凌云光自筹资金收购丹麦JAI99.95%股权

凌云光技术股份有限公司近日发布公告称,基于整体战略布局,为进一步丰富公司产品矩阵,提升海外市场拓展能力,促进公司业务快速发展, 公司拟通过全资子公司北京凌云光 及全资孙公司 新加坡凌云光 以现金形式收购由 JAI GROUP HOLDING ApS控制 的 JAI 99.95%股权 (其中 4.38%为库存股),交易对价预计 为 1.03亿欧元。 本次收购范围包括 JAI及其子公司(不包含 JAI Aviation ApS及 JAI Inc.),即 JAI 所有工业相机业务 。本次交易的资金来源为自有或 其他方式筹集资金。

同时,在交割前或者交割后,凌云光拟以现金形式收购或者强制赎回少数股东持有的标的公司剩余 0.05%股权,最终公司将持有标的公司 100%股权。本次交易完成后,公司将通过全资孙公司新加坡 凌云光直接持有 JAI 95.57%的股权。因 JAI已持有 4.38%库存股股权,本次交易完成后,公司将合计控制标的公司 99.95%的股权, JAI及交割时其下属子公司将纳入公司合并报表范围。

交易标的公司JAI A/S有限责任公司成立于1971年 6月 18日,注册资本9,343,100 DKK。JAI作为全球机器视觉行业领先者,拥有五十余年的发展历史,公司总部位于丹麦,研发与生产位于日本,其主要从事工业面阵扫描和线阵扫描相机的设计、研发、生产和销售,拥有多类功能丰富、质量可靠的标准工业相机产品,广泛服务于工业 4.0、半导体检测、食品分拣、生命科学等多个领域,服务全球范围内的市场需求,尤其在欧、美、日等高端市场具有较好的市场占有率与客户口碑。

本次收购JAI,能够促使凌云光与JAI在机器视觉的技术、产品、市场、品牌、供应链等方面产生良好的协同效应,巩固在机器视觉行业的市场领先地位。首先,有利于扩充公司光学成像技术能力,完善视觉器件标准产品矩阵、提升自主相机技术与质量,叠加公司AI软件算法优势,大幅提升凌云光在“视觉+AI”领域的核心能力,为客户提供更丰富、更优质的机器视觉产品与解决方案。其次,借助标的公司在全球范围内的营销网络布局以及良好的客户基础与市场口碑,可大幅提升凌云光在海外市场的拓展能力和区域服务优势加速现有业务国际化;同时,凌云光也将带动标的公司产品在国内市场的更好拓展,双向赋能、加快发展。最后,双方可以在供应链领域共享资源,协同优质供应商,提效降本。

总价2.475亿,骏成科技发股及现金收购新通达75%股份

江苏骏成电子科技股份有限公司(下称“上市公司”)11月19日发布公告称,拟向徐锁璋、姚伟芳、徐艺萌、丹阳精易至诚科技合伙企业(有限合伙)发行股份及支付现金购买其合计所持有的江苏新通达电子科技股份有限公司 (标的公司) 75%股份,即徐锁璋将其持有的 2.50%标的公司股份转让给骏成科技,姚伟芳将其持有的 10.00%标的公司股份转让给骏成科技,徐艺萌将其持有的 59.82%标的公司股份转让给骏成科技,丹阳精易至诚科技合伙企业(有限合伙)将其持有的 2.68%标的公司股份转让给骏成科技,

本次交易完成后,新通达将成为骏成科技的控股子公司。本次交易中各交易对方的股份、现金支付比例为70%股份、30%现金。本次交易标的资产的交易作价合计为 24,750.00 万元。

本次交易中,骏成科技拟采用询价方式向不超过 35 名特定投资者发行股份募集配套资金,募集配套资金总额不超过 8,500.00 万元,不超过发行股份购买资产交易价格的 100%,且发行股份数量不超过本次发行前上市公司总股本的 30%、

通过本次交易,骏成科技将通过标的公司进入下游汽车电子领域,扩大产品矩阵,成为吉利汽车、江淮汽车、北汽福田、长城汽车、江铃汽车、安徽大众等国内外众多整车厂商的一级供应商。

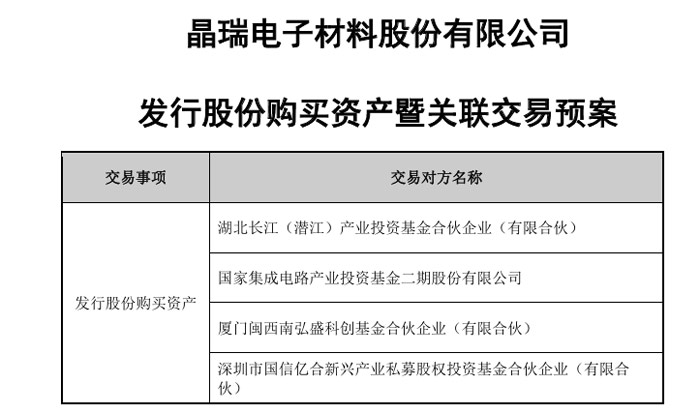

晶瑞电材拟发股购买湖北晶瑞 76.0951%股权

晶瑞电子材料股份有限公司11月18日发布拟发股购买资产预案。公司拟向潜江基金、大基金二期、国信亿合和厦门闽西南发行股份的方式购买其持有的湖北晶瑞 76.0951%股权。本次交易前,湖北晶瑞为晶瑞电材的控股子公司;本次交易后,湖北晶瑞将成为晶瑞电材的全资子公司。截至本预案签署日,标的资产的审计和评估工作尚未完成,标的资产的评估值及交易作价尚未确定。

本次晶瑞电材收购湖北晶瑞少数股东股权,股权收购完成后,晶瑞电材将增强对湖北晶瑞的管理与控制力,集中上市公司平台资源有助于提升湖北晶瑞运营效率,将相关业务带入新的发展阶段,并在此基础上深化湿化学品领域的投资发展布局,进一步提升湖北晶瑞的综合竞争力和盈利能力,有利于晶瑞电材突出湿化学品业务的核心竞争力优势。

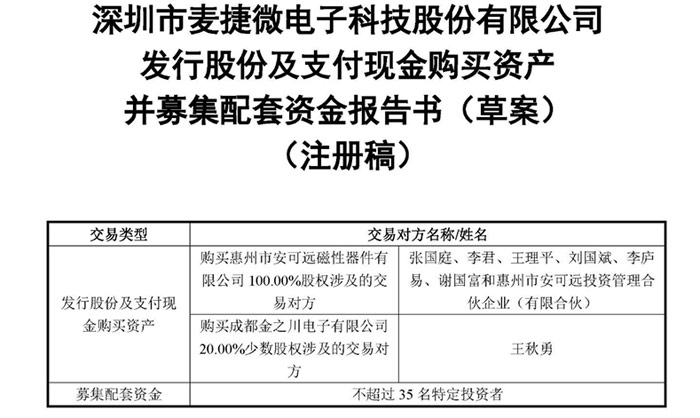

交易价约1.8亿元,麦捷科技拟收购安可远100%和金之川20%股权

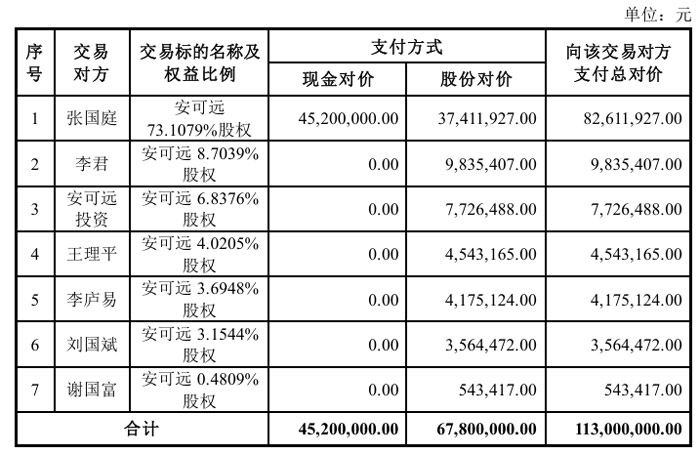

深圳市麦捷微电子科技股份有限公司11月19日公告称,拟通过发行股份及支付现金的方式购买张国庭、李君、王理平、刘国斌、李庐易、谢国富和安可远投资持有的安可远100.00%股权和王秋勇持有的金之川 20.00%的少数股权;同时,拟向其他不超过 35 名特定投资者发行股份并募集配套资金。本次交易前,麦捷科技已持有金之川 67.50%股权,本次交易完成后,安可远将成为麦捷科技全资子公司,麦捷科技将持有金之川 87.50%的股权。交易价格(不含募集配套资金金额)为18,020.00 万元。

发行股份及支付现金购买安可远 100%股权的交易作价为11,300.00万元,其中60%的对价以发行股份的方式支付,40%的对价以现金方式支付;发行股份及支付现金购买金之川 20.00%少数股权的交易作价为 6,720.00 万元,其中股份支付和现金支付的比例均为 50%。本次交易合计交易作价为18,020.00万元,其中以现金支付7,880.00万元,其余部分以股份支付。

捷科技主营业务为电子元器件以及 LCM 显示模组的研发、设计、生产、销售,提供技术方案设计、技术转让、技术咨询等服务。麦捷科技通过本次交易收购安可远 100%股权,将实现向产业链上游延伸,通过自产自用合金磁粉芯以降低原材料采购成本,进一步铸造公司主营产品的成本优势,减少对合金磁粉芯供应商的依赖,强化内部协同效应,提升公司的经营水平及可持续发展能力。与此同时,安可远的注入亦能为麦捷科技实现为客户提供高质量磁粉芯及磁性器件的一体化解决方案,并促使产品稳定性进一步提高,有利于稳固现有核心客户、全方位加速布局汽车电子等新业务领域的进程,提升自身在该领域的品牌竞争力。

重大突破!世界首片8.6代OLED玻璃基板成功下线作者:佚名 24-12-30

重大突破!世界首片8.6代OLED玻璃基板成功下线作者:佚名 24-12-30 总投资9.6亿元,合肥又一京东方、维信诺面板配套项目投产作者:佚名 24-12-29

总投资9.6亿元,合肥又一京东方、维信诺面板配套项目投产作者:佚名 24-12-29 携手共进,深化双赢战略:TCL华星与长虹控股集团高层会议举行作者:pjtime资讯组 24-12-27

携手共进,深化双赢战略:TCL华星与长虹控股集团高层会议举行作者:pjtime资讯组 24-12-27 AMOLED面板需求预计持续增长,到2028年占显示面板市场收入的43%作者:Ricky Park 24-12-20

AMOLED面板需求预计持续增长,到2028年占显示面板市场收入的43%作者:Ricky Park 24-12-20 总投资超8亿元,两大京东方第8.6代AMOLED生产线项目配套项目签约落地成都作者:佚名 24-12-19

总投资超8亿元,两大京东方第8.6代AMOLED生产线项目配套项目签约落地成都作者:佚名 24-12-19 喜报!和辉光电入选首批上海市制造业数字化和绿色化协同转型示范应用场景名单作者:pjtime资讯组 24-12-19

喜报!和辉光电入选首批上海市制造业数字化和绿色化协同转型示范应用场景名单作者:pjtime资讯组 24-12-19 注册资本超34亿元,惠科股份在贵州贵安新区成立两家新公司作者:亦凡 24-12-25

注册资本超34亿元,惠科股份在贵州贵安新区成立两家新公司作者:亦凡 24-12-25 三利谱拟收购日本住友集团部分LCD 偏光片业务股权作者:飘飘 24-12-25

三利谱拟收购日本住友集团部分LCD 偏光片业务股权作者:飘飘 24-12-25 24亿元,惠科股份获绵投集团增资,推动绵阳新型显示产业集群集聚发展作者:佚名 24-12-25

24亿元,惠科股份获绵投集团增资,推动绵阳新型显示产业集群集聚发展作者:佚名 24-12-25 维信诺更新发股募资购买子公司控制权交易材料作者:佚名 24-12-25

维信诺更新发股募资购买子公司控制权交易材料作者:佚名 24-12-25 好屏诞生记|一块好屏背后的真英雄作者:pjtime资讯组 24-12-21

好屏诞生记|一块好屏背后的真英雄作者:pjtime资讯组 24-12-21 洲明、奥拓、极米、BOE、TCL、维信诺、海信等入选世界显示创新成果榜作者:佚名 24-12-21

洲明、奥拓、极米、BOE、TCL、维信诺、海信等入选世界显示创新成果榜作者:佚名 24-12-21