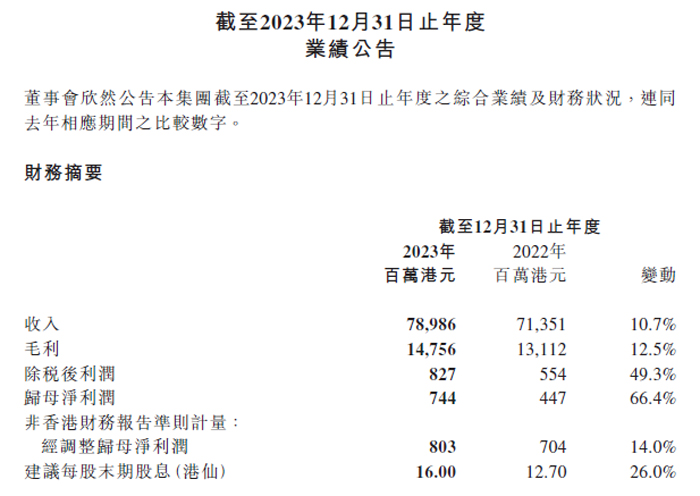

TCL电子2023年营收789.9亿港元,同增10.7%

3月28日,TCL电子控股有限公司(以下简称“TCL电子”)公布截止到2023年12月31日的2023全年业绩,公司营业收入达789.9亿港元,同比增长10.7%;归母净利润同比增长66.4%至7.4亿港元。得益于TCL智屏产品结构持续优化,「中高端+大屏」策略推动业务稳步扩张,规模效应日益增强,毛利同比增长12.5%至147.56亿港元,整体毛利率同比提升0.3个百分点至18.7%。

业务回顾

宏观经济仍存变量、积极调整发展战略、培养长期韧性、改善经营质量

回顾2023年,尽管能源价格下降超预期,全球央行连续加息一定程度上缓解了通胀压力,然而,由于地缘政治风险以及其他不可预测因素犹存,全球宏观经济增长仍充满不确定性。2023年,中国经济在新冠疫情后稳步增长,全年GDP增速录得5.2%,但仍存消费需求不足、房地产行业低迷等风险隐患,迭加经济激励政策出台效果有待时日验证,国内经济进一步向好仍存在挑战。

统观行业,包括TV、空调、冰箱、洗衣机等在内的传统大型家电行业万亿元市场规模保持稳定。其中,TV市场存在结构性改善机会,如大呎吋及Mini LED等在内的中高端TV需求增势显著,同时,随着全球面板产能向中资企业转移并集中,中资顶尖TV品牌市占率持续提升,未来有望借势进一步突破;空调、冰箱以及洗衣机的行业市场规模稳定但可挖掘空间仍较大,拥有品牌及渠道资源优势的企业有望进一步提升其市占水平。另一方面,新能源等新赛道呈高增长发展态势,2023年国内分布式光伏行业新增并网装机量同比增长88.5%至96.3GW1。

中高端策略效果持续显现、业务规模日益扩张、盈利能力稳步提升

截至2023年12月31日止年度,本集团收入实现789.86亿港元,同比增长10.7%;得益于TCL智屏产品结构持续优化,「中高端+大屏」策略推动业务稳步扩张,规模效应日益增强,毛利同比增长12.5%至147.56亿港元,整体毛利率同比提升0.3个百分点至18.7%。费用方面,一方面,本集团坚持降本增效,持续提升运营效率,行政支出率同比下降1.1个百分点至5.1%;另一方面,本集团在强化自身品牌力的同时,坚持精准营销控制投入,实现销售费用率同比下降0.4个百分点至10.0%;最终带动本集团整体费用率同比下降1.5个百分点至15.1%

2023年,本集团基于显示业务所积累的品牌力、全球化渠道资源及全产业链垂直一体化优势,持续推动分布式光伏、全品类营销及AR/XR智能眼镜等创新业务的高速发展。通过互联网业务作为增值服务,夯实「智能物联生态」全品类布局,打造更高价值的品牌竞争力,造就规模效应的持续显现,并带动本集团除税后利润同比提升49.3%至8.27亿港元,归母净利润录得7.44亿港元,同比增长66.4%,经调整归母净利润同比提升14.0%至8.03亿港元。为回馈股东之不懈支持,董事会建议末期股息每股现金16.00港仙,派息率达经调整归母净利润的50.0%。

年内,本集团整体财务状况维持在稳健水平,截至2023年12月31日,本集团资本负债率(总额)2为37.2%;本集团坚持效率至上,以全球化布局优化供应链、物流和服务能力及合作生态,运营效率有所改善,年内本集团存货周转天数69天,同比加快9天;现金周转天数33天,同比加快14天。

大呎吋显示业务出货量逆势上涨、互联网业务及创新业务持续强劲增长

2023年,本集团不断推出领先市场的智能终端产品占领市场心智,配以精准投放的营销推广,促进本集团品牌的知名度和美誉度持续提升,TCL智屏全球品牌指数同比提升5.4%至853;同时,本集团顺应「中高端+大屏」的市场需求,带动显示业务出货量规模的持续突破。2023年TCL智屏出货量同比逆势上涨6.2%至2,526万台,TCL智屏全球出货量及销售额市占率分别同比提升0.8个百分点至12.5%和1.3个百分点至10.7%,分别位列全球前二和前三4,其中65吋及以上TCL智屏出货量同比增长35.3%,其出货量占比提升5.3个百分点至24.6%,TCL智屏平均呎吋同比增长2.7吋至51.1吋。

互联网业务及创新业务继续作为本集团的盈利增长蓝海,持续强劲增长。年内,本集团互联网业务收入录得27.63亿港元,同比提升20.2%,毛利率同比增长4.6个百分点至55.1%的高水平,盈利贡献持续扩大。本集团创新业务2023年收入同比大幅增长78.5%至186.40亿港元,其中光伏业务2023年收入达62.99亿港元,同比增长1,820.3%,并实现盈利;全品类营销业务规模持续扩大,2023年收入同比增长26.3%至104.09亿港元;本集团智能连接及智能家居业务收入录得同比增长3.2%至19.32亿港元,其中智能连接业务毛利率同比提升11.0个百分点至25.4%。

以产品竞争力和研发效率为主轴、持续技术创新、成果广受认可

2023年,本集团研发费用为23.27亿港元。本集团持续在智能终端方面投放研发资金,包括Mini LED技术方面,实现万级分区控光,以领先行业的技术优势支持本集团旗下Mini LED智屏销量和销售额稳居国内市场第一,全球市场第二地位;画质引擎方面,利用算法释放硬件潜力,以精准控光为核心抓手,在亮暗细节上领先行业,实现内容自适应的AI画质优化策略;XR眼镜方面,本集团研发的波导技术平台具备业内最高清晰度的零畸变光引擎,采用业内最高光效衍射光波导、敏捷响应的自研SLAM算法,为雷鸟X2真AR眼镜用户创造更真实的虚实融合效果,进一步探索智能交互场景应用,提升消费者的产品体验。

年内,本集团推出的包括Mini LED智屏、平板、AR/XR眼镜、冰箱、洗衣机等在内的多品类产品获得国际认可:显示业务方面,TCL X11 领曜QD-Mini LED TV荣 获「 2022至2023年度Mini LED显示技术创新奖」、TCL X11G 领曜QD-Mini LED TV荣获「艾普兰创新奖」、TCL C845 4K Mini LED TV荣获「2022至2023年度新一代显示技术金奖」、TCL NXTPAPER 12 Pro平板则荣获「2022至2023年度护眼科技创新奖」;创新业务方面,TCL新风空调小蓝翼III荣获「艾普兰优秀产品奖」及「新风健康先锋」,TCL G160Q10-HDY双子舱复式分区洗衣机荣获「艾普兰优秀产品奖」;AR/XR智能眼镜方面,雷鸟X2荣获「中国电子展信息博览会创新奖」。本集团各类智能新品屡获奖项肯定,反映出本集团在前沿显示技术和智能领域的领先实力。

大呎吋显示:中高端大屏需求演进迭加双品牌战略深化、出货规模及收入实现有质量双增长

根据Omdia数据显示,2023年全球TV行业出货量为2.01亿台,同比微降0.9%,局部市场如北美、东欧、拉丁美洲及加勒比海地区、亚洲及大洋洲区域持续增长,但日本、西欧、中国、中东及非洲区域出货量规模呈现同比收缩态势。受惠于本集团「中高端+大屏」迭加「TCL+雷鸟」双品牌战略的落地,2023年TCL智屏全球出货量同比上升6.2%至2,526万台,智屏业务收入同比增长7.6%至486.32亿港元,两者增长均高于行业平均水平。TCL智屏全球出货量市占率自2015年的5.6%增长至2023年的12.5%,2023年全球出货量市占率同比提升0.8个百分点,出货量规模稳居全球第二;TCL智屏全球销售额市占率亦达10.7%,同比提高1.3个百分点,销售额全球前三5,市场份额再度扩大。

随着全球彩电行业的高端化和大屏化趋势持续演进,本集团紧抓需求更迭带来的市场机遇,进一步推进「中高端+大屏」及「TCL+雷鸟」双品牌战略落地,推出符合不同人群需求的高质量和高性价比产品,实现TCL大呎吋智屏全球出货量的稳步增长。2023年65吋及以上TCL智屏全球出货量同比增长35.3%,出货量占比亦同比上升5.3个百分点至24.6%,平均呎吋从48.4吋同比提升2.7吋至51.1吋。同时,2023年TCL Mini LED智屏全球出货量同比升幅达180.1%,TCL量子点智屏全球出货量同比升幅亦高达116.1%。

作为Mini LED显示技术的领军企业,本集团持续投入Mini LED技术研发,领先细分市场,巩固创新优势。继2023年5月针对影音爱好者需求推出TCL Q10H旗舰Mini LED TV后,本集团于2023年8月发布全球首款115英吋QD-Mini LED巨幕TV X11G Max,为追求家庭巨幕影音享受的用户打造极致震撼的视听体验。该款产品不但是全球呎吋最大的QDMini LED TV,更是第一台20,000+级分区的QD-Mini LED TV,产品峰值亮度达5,000尼特,硬件加入TXR Mini LED画质增强芯片和领曜芯片M2、安桥6.2.2 Hi-Fi音响等,充分彰显本集团在大屏智屏以及Mini LED显示领域深耕的成果。

智慧商显:专注IFPD市场、提供多场景解决方案、持续深化品牌合作

2023年,本集团以显示技术为核心,以本集团商用操作系统为纽带串联多显示品类,尤其聚焦IFPD市场,提供包括智慧教育、智慧企业、智能医疗等多场景产品解决方案,相关收入录得8.55亿港元。本集团继续携手钉钉、腾讯生态聚焦发展IFPD市场,赋能办公、教育与医疗等场景,提供多场景产品解决方案,并与海外头部IFPD品牌持续深化合作。本集团年内推出了旗舰级智慧会议新品以及首款115吋FPD商用大屏。

智能连接及智能家居:持续完善智能物联生态布局、精进产品研发及推广

2023年,本集团智能连接和智能家居业务收入达19.32亿港元,同比增长3.2%,其中,智能家居业务收入为7.06亿港元,智能连接业务收入同比增长6.3%至12.26亿港元,智能连接业务毛利率同比大幅提升11.0个百分点至25.4%,显示盈利能力进一步改善。智能连接业务方面,本集团于2023年持续深耕运营商渠道,降本增效,实现有质量增长。智能家居业务方面,本集团年内推出多款智能门锁新品,全年新品出货量全渠道占比超50%;同时,线下区域连锁渠道持续突破,全年线下门锁出货量同比增长超30%。此外,2023年,本集团坚持发展AR和XR智能眼镜赛道,内部孵化的雷鸟创新于国内推出消费级AR眼镜雷鸟X2、X2 Lite,XR眼镜新品雷鸟Air2等新品。截至2023年12月31日,雷鸟创新在国内消费级AR眼镜在线市场份额排名蝉联第一14。

业务展望

面板产能转移价格趋稳 改善上下游发展态势 中高端需求趋势不改

随着面板产能近年加速向中国内地转移,并形成寡头竞争格局,行业集中度进一步提升,价格话语权不断增强。2023年2月以来,上游头部公司实施减产以维稳面板价格,下游终端厂商原材料成本相对可控,有利于TV行业上下游健康稳定发展。同时,全球前四品牌TV出货量集中度稳健提升,自2018年的46.1%提升至2023年的53.7%15。此外,根据群智咨询报告预测,75吋及以上大屏TV及高刷TV的全球出货量有望在2023年至2025年间分别实现年均复合增长率达47.1%及18.1%的快速发展。

展望2024年,预计全球经济仍将以不均衡局面呈现低增长,然而,本集团相信,在全球电视市场逐渐进入存量阶段之际,未来全行业结构升级趋势将不改,并将持续往大屏化和中高端方向发展,具备垂直产业链优势的头部品牌厂商将更加具备市场优势。本集团将在充满不确定性的经营环境中持续提升品牌形象,夯实产品技术及质量,坚定发展中高端和大屏化战略,以全球视角做产品,强化区域匹配,提升全球市占率。

夯实核心显示业务 同时紧抓新兴市场机遇 加速新赛道深耕与布局

未来,本集团将深化「品牌引领价值,全球效率经营,科技驱动,活力至上」战略,持续夯实显示业务及以其为发展基础的互联网业务,坚定落实中高端路线及「TCL+雷鸟」双品牌战略,持续以用户体验为核心,同时推进供应链降本增效,稳步提高收入和盈利能力。

另一方面,本集团将紧抓新兴市场机遇,高效借力既有的垂直产业链、销售渠道、金融资源及技术优势,挖掘第二增长曲线,推动分布式光伏、全品类营销及智能眼镜等多元化业务规模持续扩大,加速新产品与新赛道的深耕与发展。同时,本集团将不断提升产品、运营、营销、组织及协创五方面的能力,持续升级品牌力与产品竞争力,深化「全球化」与「科技化」的布局,向「全球化经营的领先智能终端企业」的目标迈进。

创维酷开 K6 Ultra AI MiniLED 电视上市,首发价5999 元作者:佚名 24-12-26

创维酷开 K6 Ultra AI MiniLED 电视上市,首发价5999 元作者:佚名 24-12-26 注册资本超34亿元,惠科股份在贵州贵安新区成立两家新公司作者:亦凡 24-12-25

注册资本超34亿元,惠科股份在贵州贵安新区成立两家新公司作者:亦凡 24-12-25 惠科与长虹签署战略合作备忘录作者:pjtime资讯组 24-12-24

惠科与长虹签署战略合作备忘录作者:pjtime资讯组 24-12-24 年终特辑 | BOE(京东方)2024年度十大热点新闻事件作者:佚名 24-12-24

年终特辑 | BOE(京东方)2024年度十大热点新闻事件作者:佚名 24-12-24 长虹AI壁画+电视凭借自身独特画质技术成功出圈作者:佚名 24-12-20

长虹AI壁画+电视凭借自身独特画质技术成功出圈作者:佚名 24-12-20 BOE(京东方)亮相世界显示产业创新发展大会 以创新科技全面引领行业风向标作者:佚名 24-12-20

BOE(京东方)亮相世界显示产业创新发展大会 以创新科技全面引领行业风向标作者:佚名 24-12-20 全球TOP彩电品牌进军投影市场 并推出1LCD智能投影作者:飘雪 24-12-19

全球TOP彩电品牌进军投影市场 并推出1LCD智能投影作者:飘雪 24-12-19 TCL华星副总裁赵斌:Micro LED产品化尚早 还处于研发阶段作者:飘雪 24-12-15

TCL华星副总裁赵斌:Micro LED产品化尚早 还处于研发阶段作者:飘雪 24-12-15 TCL成都电竞显示器自主生产基地揭牌作者:佚名 24-12-12

TCL成都电竞显示器自主生产基地揭牌作者:佚名 24-12-12 TIC2024丨 屏实力闪耀 TCL华星以技术之美创享未来作者:佚名 24-12-12

TIC2024丨 屏实力闪耀 TCL华星以技术之美创享未来作者:佚名 24-12-12 2024 TCL全球技术创新大会举办,发布全领域全场景AI应用等创新成果作者:佚名 24-12-12

2024 TCL全球技术创新大会举办,发布全领域全场景AI应用等创新成果作者:佚名 24-12-12