诺瓦星云未来业绩驱动三大因素:下游LED屏出货量增、视频产品线高速增长、海外业务增长较快

2024年5月14日-5月17日 ,西安诺瓦星云科技股份有限公司接受特定对象调研,并就公司未来业绩驱动因素、存货增长的原因、生产模式、销售费用增幅较大原因、主要客户及客户结构等问题回答了投资者的提问。

公司董事长、总经理袁胜春 、董事、副总经理宗靖国、董事、副总经理、事会秘书翁京、财务总监张争参与了调研接待。

华夏久盈、浙商证券、财通证券、长江资管、相聚资本、融通基金、新华基金、国泰基金 、招商基金、景顺长城基金、民生证券、交银施罗德基、天弘基金、天风证券 、汇添富基金、广发基金、国金证券、盘京投资、海富通基金、光大永明、中金资管、寻常投资、长盛基金等机构参与了调研。

本次投资者关系活动以现场调研的方式进行,以会谈的形式进行了充分的沟通和交流,主要内容如下:

1、公司未来的业绩驱动因素是什么?

公司聚焦于视频和显示控制核心算法研究及应用,为用户提供专业化软硬件综合解决方案。公司主要产品包括LED显示控制系统、视频处理系统和基于云的信息发布与管理系统三大类。

未来的业绩驱动因素主要包括:

第一,下游LED屏的出货量保持持续增长,其中Mini LED增长很快。根据下游上市公司披露的公开信息和部分未上市公司的公开报道,下游客户均看好Mini LED赛道,并进行大量投资。公司已提前布局Mini LED领域的相关技术,与下游主要客户紧密合作,并经过了持续的迭代完善,将是同行业内Mini LED增长的最大受益者。

第二,视频产品线的高速增长。随着2K/4K/8K技术的迭代升级,视频产品市场需求持续增加,音视频解决方案等外延业务前景广阔;公司在视频产品市场持续加大研发投入,推进产品技术升级迭代,提升行业竞争优势。

第三,海外业务增长较快。欧美地区保持稳定增长,亚非拉等地区近期增幅较大。公司积极参加海外展会和联合推介会等推广活动,积极扩大业务辐射范围,进一步提升企业在全球范围内的影响力。

2、公司存货增长的原因?

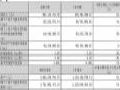

2023年,公司存货余额较去年同期增长了56.41%。主要原因是:第一,2023年度公司销售规模增长40.49%,存货因销售原因出现正常的增长;第二,公司为了应对供应链安全风险,对高端IC进行战略储备,因此导致原材料金额大幅增长,存货金额增加。

3、公司的生产模式是怎样的?

公司产品的生产环节主要包括程序烧录、SMT表面贴装、THT插件焊接、整机装配、老化、测试等环节。公司主要采取外协加工与内部生产相结合的方式,结合客户订单情况与市场需求预测进行生产。为提高生产效率、优化资源配置,公司将SMT表面贴装、THT插件焊接等工序交由专业外协厂商加工完成。

公司优先选择技术能力强、工艺先进、交通运输方便的供方,并针对外协厂商建立了严格的外协厂商管理体系,对外协厂商的遴选、外协加工情况及其工作质量进行严格控制。公司外协加工类采购存在定制化的特点,公司主要根据加工工作量、工艺难易程度、工期要求等要素与外协厂商谈判并确定最终价格。

4、2023年公司销售费用增幅较大原因?

公司的销售费用主要包括销售人员的职工薪酬、促销赠送、差旅费、业务宣传费等。2023年公司销售费用增幅较大,主要是由于:2022年处于特殊时期,各种展会取消,公司销售团队拜访客户也较少,2023年随着行业展会及客户拜访等活动逐步走向正轨,公司销售规模扩大,销售人员增加,其职工薪酬、办公及差旅费用随之增加,公司加大市场推广力度,引致销售费用增幅较大。公司销售费用与公司营业收入变化趋势一致,并将为公司未来业务进一步增长提供动能。

5、请问公司的主要客户有哪些,客户结构情况如何?

公司现已在全球服务超过4,000家客户,主要客户包括利亚德、洲明科技、艾比森、联建光电等LED显示屏行业龙头,海康威视、大华股份等监控行业龙头和京东方、兆驰股份等商业显示行业龙头,公司产品的市场地位不断提升,竞争力不断增强。

2023年度,公司前5大客户销售收入占比合计35.69%,第一大客户销售收入3.20亿元,占年度销售总收入的比例为10.47%,不存在向单个客户的销售比例超过销售总额的50%或严重依赖于少数客户的情况。

会议沟通过程中,公司接待人员与投资者进行了充分的交流与沟通,严格按照有关制度规定,没有出现未公开重大信息泄露等情况。

如何解决MLED模组内亮度和颜色不均匀问题?卡莱特全链路 COB 校正方案来破解作者:佚名 24-06-29

如何解决MLED模组内亮度和颜色不均匀问题?卡莱特全链路 COB 校正方案来破解作者:佚名 24-06-29 虚拟像素改善Mini/Micro LED工艺与成本问题痛点,揭秘动态子像素渲染技术如何让LED屏分辨率倍增作者:佚名 24-06-05

虚拟像素改善Mini/Micro LED工艺与成本问题痛点,揭秘动态子像素渲染技术如何让LED屏分辨率倍增作者:佚名 24-06-05 实力满格,成就高端 | 揭秘卡莱特Z8t LED控制器,重塑视觉表达新潮流作者:佚名 24-06-05

实力满格,成就高端 | 揭秘卡莱特Z8t LED控制器,重塑视觉表达新潮流作者:佚名 24-06-05 揭秘Voury卓华视觉盛宴的幕后英雄-----嵌入式控制系统作者:pjtime资讯组 24-05-28

揭秘Voury卓华视觉盛宴的幕后英雄-----嵌入式控制系统作者:pjtime资讯组 24-05-28 展会邀请 | 卡莱特与您相约2024 InfoComm美国展!作者:佚名 24-05-21

展会邀请 | 卡莱特与您相约2024 InfoComm美国展!作者:佚名 24-05-21 淳中科技就2023年度及2024年Q1经营接受调研访谈,重点介绍三款自研芯片作者:佚名 24-05-21

淳中科技就2023年度及2024年Q1经营接受调研访谈,重点介绍三款自研芯片作者:佚名 24-05-21 诺瓦星云飞舵 | 点亮森马数字智慧门店作者:佚名 24-06-11

诺瓦星云飞舵 | 点亮森马数字智慧门店作者:佚名 24-06-11 像智能电视一样好用的显控系统:诺瓦星云TU系列全新解决方案作者:佚名 24-06-07

像智能电视一样好用的显控系统:诺瓦星云TU系列全新解决方案作者:佚名 24-06-07 诺瓦星云案例集锦 | 光影盛宴 叫醒春日美好作者:佚名 24-05-10

诺瓦星云案例集锦 | 光影盛宴 叫醒春日美好作者:佚名 24-05-10 诺瓦星云2024年一季报:营收约6.81亿元,同增22.66%作者:佚名 24-04-28

诺瓦星云2024年一季报:营收约6.81亿元,同增22.66%作者:佚名 24-04-28 诺瓦星云2023年营收30.5亿元,同增40.5%;净利6亿,同增97%作者:佚名 24-04-20

诺瓦星云2023年营收30.5亿元,同增40.5%;净利6亿,同增97%作者:佚名 24-04-20 InfoComm北京丨诺瓦星云MLED、COG、xR 虚拟拍摄等8大创新解决方案助力智慧显示作者:佚名 24-04-18

InfoComm北京丨诺瓦星云MLED、COG、xR 虚拟拍摄等8大创新解决方案助力智慧显示作者:佚名 24-04-18