2024上半年中国大陆电视市场出货总量为1639万台

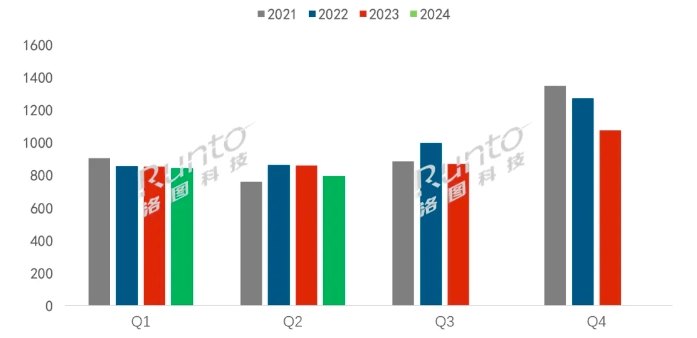

根据洛图科技(RUNTO)最新发布的《中国电视市场品牌出货月度追踪(China TV Market Brand Shipment Monthly Tracker)》数据显示,2024年上半年,中国大陆电视市场的品牌整机出货总量为1639万台,同比2023年下降4.2%。

其中第一、二季度的出货量分别为844万台和795万台,同比分别下降0.9%和7.5%。

在2023年的中国市场出货量创下近十年来的新低之后,产业界认为在各方面的利好因素支撑之下,2024年的恢复性增长几乎是板上钉钉的。奈何最终收获的结果严重不达预期,并有较大反差。

2021-2024年 中国大陆电视市场品牌季度出货量变化

事实上,当前的中国大陆电视市场正处于连续衰退的趋势线上。上半年,除了1月份的出货量实现超预期增长之外,随后的五个月份悉数同比下降。

上半年中国大陆电视市场特点

整体来看,中国大陆经济市场中,内需偏弱,投资、消费增速呈放缓态势。与电视销售强相关的房地产市场继续处在低位,地产后周期消费持续承压,依然没有摆脱下行趋势。在此基本面之下的上半年电视市场发展呈现了如下四个特点:

一、促销未成。今年上半年,中国市场经历了三场大型促销活动:12年之后重启的家电“以旧换新”,欧洲杯、美洲杯、奥运会齐聚的体育大年促销,和中国年中“618大促”,最终均未能抵挡得住中国消费市场的低迷。

“以旧换新”由于资金补贴仅来自于有条件的地方政府,以及部分地方促销只面向了份额极小的一级能效产品,实际市场拉动力甚微。体育营销尽管集齐了大赛档期,但力道偏弱且不集中,消散在了表面热闹的上半年市场中。而大概起源于2010年的中国618购物节则疲态尽显,在电视行业,根据洛图科技(RUNTO)线上零售数据,今年“618大促”(5月20日-6月23日)的销量和销额分别下降了21.6%和15.8%。

二、“品牌分化”延伸至“产品分化”。中国电视市场的“品牌分化”正在持续,而“产品分化”已经开始扩大,大尺寸产品销量份额快速增加,中小尺寸份额相应减少。根据洛图科技(RUNTO)零售监测数据,今年上半年,75寸及以上尺寸段的零售量份额在线上和线下市场分别达到30.6%和45.9%,同比分别提升7.7和9.1个百分点;而75寸以下尺寸段的量份额在线上和线下市场则全面下滑。

电视产品在尺寸段两端上的此消彼长,使得今年上半年线上和线下零售市场的平均尺寸进一步上升到66.3和66.9英寸,同比2023年分别增长了4.5和5.3英寸。75英寸在线上和线下市场同时成为了零售量第一大尺寸,市场份额分别达到20.6%和25.6%,较去年同期分别提升4.5和2.5个百分点。此外,85英寸及以上超大尺寸在线上和线下市场的销量份额分别达到9.8%和18.8%,同比分别提升3.3和7.2个百分点。

三、市场均价显著上扬。今年上半年,中国电视市场在零售总量同比下滑的基础上,零售总额同比大幅增长约10%,达到522亿元,平均单价达到3733元,同比增长14.7%。

根据洛图科技(RUNTO)零售监测数据,在线上市场,1500元及以上价格段的销量份额同比全线增长了1到4个百分点,其中5000元及以上的量份额达到16.0%。在线下市场,4000元及以上价格段的销量份额全线上涨,其中6000元及以上的量份额达到38.4%,同比提升了5.5个百分点。

终端均价的表现一方面得益于面板价格在相对高位运行而影响的单尺寸均价,另一方面则得益于如前所述的大尺寸化和如下将述的高端化所影响的产品结构。

根据洛图科技(RUNTO)零售监测数据,今年上半年,在线上和线下市场,Mini LED电视的销量占比分别为7.1%和8.2%,同比分别大幅提升5.2和3.7个百分点。预计2024年全年中国市场Mini LED电视的出货量将达到185万台,同比实现连续翻倍增长。

四、面板价格创下史上最快的调整周期。作为电视机核心器件的面板价格的一个波动周期一般在10-18个月。近年来,随着市场应用场景和面板厂操作手法的变化,周期性正在变得越来越弱。然而,在今年上半年短短6个月,面板价格即完成了下跌、硬着陆、企稳、反弹以及横盘持平这样的全套动作,堪称史上最快。尽管眼花缭乱,实际上可预期性很强,其根本在于面板厂明确的“以销定产保利润”策略,以及部分整机厂受市场不振影响而愈发的博弈疲惫状态。

截至目前,面板大厂电视业务的利润进入佳境,上半年均累计在25亿元上下;下半年价格即使出现下行,亦是从高位开始,全年利润可保障。

上半年中国大陆电视市场品牌格局

根据洛图科技(RUNTO)数据显示,2024年上半年,中国电视市场前8大品牌,即海信、小米、TCL、创维、长虹、华为、康佳、海尔以及含其子品牌的出货总量达1557万台,同比下降3.7%;合计占到整体市场份额的95.0%,集中度比2023年同期上升0.5个百分点。

国产品牌的出货量相对于2023年有涨有跌。其中,TCL、创维、华为、康佳实现了同比增长。

上半年出货总量在300万台上下的4个品牌为海信、小米、TCL和创维。TOP4品牌的合计总量达1264.5万台,同比下降5.7%,跌幅高于大盘,合并的市场份额达到77.2%。领先品牌的销售表现直接决定了整体市场规模的走向。其中,海信、小米和TCL均以约20%的销量市占率和微弱的差距位列市场销量前三名。

长虹、康佳和海尔三个品牌的上半年合并出货量约为225万台,同比下降3.5%,合并市占率达到13.7%。

华为上半年的出货量接近70万台,随着线下体验店电视销售的提升,整体高端策略的明朗化,同时受益于去年同期的低基数,今年同比实现超50%的大幅增长。华为内部的产品结构非常紧凑,55、65和75英寸三个尺寸的销量份额接近九成。

外资四大品牌索尼、三星、夏普和飞利浦的上半年出货总量不到60万台,不及8大国产品牌中的任意一个品牌,合并出货量同比下降19.5%,市占率不到4%,长期处于市场底部。

下半年及全年展望

当前,在面板厂的减产能和品牌厂的控库存策略作用下,双方似形成默契,维持电视面板价格不变。7月和8月的结算价格大概率继续横盘,8到9月亦有一定进入备货季向上拉动的可能性。

在电视终端市场,上半年在众多利好之下的不佳表现必然会影响到下半年。7月、8月是中国电视市场销售的传统淡季,因前期销售不利导致的品牌及渠道库存面临消化压力,颓势将延续。预计下半年的“金九银十”,以及“双11促销季”、“年终好价节”都将继续承压。

尽管市场表现清淡,但仍然存在一致的着力点,即85寸以上超大尺寸的快速渗透。临近年中的“618大促”期间,85寸以上超大尺寸产品的同比表现远好于65/75寸,即是再一次确立下半年的产品方向。

市场规模方面,洛图科技(RUNTO)预测,2024年全年,中国电视市场品牌整机出货量将从2023年的3656万台进一步下降到约3450万台,同比降幅约为5.6%。

创维酷开 K6 Ultra AI MiniLED 电视上市,首发价5999 元作者:佚名 24-12-26

创维酷开 K6 Ultra AI MiniLED 电视上市,首发价5999 元作者:佚名 24-12-26 注册资本超34亿元,惠科股份在贵州贵安新区成立两家新公司作者:亦凡 24-12-25

注册资本超34亿元,惠科股份在贵州贵安新区成立两家新公司作者:亦凡 24-12-25 惠科与长虹签署战略合作备忘录作者:pjtime资讯组 24-12-24

惠科与长虹签署战略合作备忘录作者:pjtime资讯组 24-12-24 年终特辑 | BOE(京东方)2024年度十大热点新闻事件作者:佚名 24-12-24

年终特辑 | BOE(京东方)2024年度十大热点新闻事件作者:佚名 24-12-24 长虹AI壁画+电视凭借自身独特画质技术成功出圈作者:佚名 24-12-20

长虹AI壁画+电视凭借自身独特画质技术成功出圈作者:佚名 24-12-20 BOE(京东方)亮相世界显示产业创新发展大会 以创新科技全面引领行业风向标作者:佚名 24-12-20

BOE(京东方)亮相世界显示产业创新发展大会 以创新科技全面引领行业风向标作者:佚名 24-12-20 创维推出100英寸MiniLED高端电视新品100A4F作者:佚名 24-12-19

创维推出100英寸MiniLED高端电视新品100A4F作者:佚名 24-12-19 BOE(京东方)“向新2025”年终媒体智享会首站落地上海 六大维度创新开启产业发展新篇章作者:佚名 24-12-18

BOE(京东方)“向新2025”年终媒体智享会首站落地上海 六大维度创新开启产业发展新篇章作者:佚名 24-12-18 收购日本船井电机日本和北美电视机业务?创维:目前没这计划作者:亦凡 24-12-12

收购日本船井电机日本和北美电视机业务?创维:目前没这计划作者:亦凡 24-12-12 2024 TCL全球技术创新大会举办,发布全领域全场景AI应用等创新成果作者:佚名 24-12-12

2024 TCL全球技术创新大会举办,发布全领域全场景AI应用等创新成果作者:佚名 24-12-12 海信100英寸电视全球出货量占比高达63.4%作者:pjtime资讯组 24-12-09

海信100英寸电视全球出货量占比高达63.4%作者:pjtime资讯组 24-12-09