官宣:松下投影业务引入欧力士战略资本合作设新公司,ORIX持股80%

松下官方2024年7月31日发布“关于投影机业务等战略性资本合作及新公司设立”公告称,松下互联株式会社Panasonic Connect以进一步发展投影机业务为目标,与欧力士株式会社ORIX进行战略性资本合作,决定以松下互联株式会社的媒体娱乐事业部为母体设立新公司。至此,自5月份以来,关于“松下投影机业务出售”的传闻终于尘埃落定,不过结果与之前日媒报道的有所出入:松下投影业务不是完全出售给欧力士,而是通过引入战略资本成立新的合资公司形式继续经营。

这一决定是今天在松下控股公司的董事会会议上做出的。松下新闻稿表示,松下互联株式会社(总公司:日本东京都中央区、代表董事 执行役员总裁・CEO樋口 泰行)就投影机业务在内的相关业务(以下简称“该业务”)与欧力士株式会社(总公司:日本东京都港区、董事兼代表执行总裁・集团CEO:井上 亮、以下简称“欧力士”)签署了战略性资本合作协议。

关于合资新公司

新公司以松下的媒体娱乐事业部(MEBD)为母体设立,旨在实现该业务的进一步成长。新公司中,欧力士将持有80%的股份,松下将持有20%的股份。双方资本合作后,松下品牌将继续沿用,新公司暂时也将以松下冠名。

该资本合作计划于 2025 年 4 月 1 日执行,但需满足某些先决条件,例如获得相关部门的批准。

松下新闻稿中,给出了新公司(本次交易成立的SPC特别目的公司)的架构图:

松下表示,新公司预计将在2025年4月1日成立。此外,新公司将在北美、欧洲、中国、澳大利亚、新加坡等地设立继承销售功能的新公司或分公司,作为新公司的子公司。在日本国内,将继续由松下的现场解决方案公司承担销售职能(*3成立新公司之际,作为对象的海外销售公司目前正在协议中)。

松下投影·显示业务为何引入欧力士战略资本?

自 1975 年第一台阴极射线管 (CRT) 投影机商业化以来,Panasonic松下 的商用投影机和显示业务利用专有设备控制技术(注,实现小型・轻量、高亮度・高画质投影仪的核心设备之精细控制技术)推出了一系列产品。横亘近50年岁月,赢得了国内外客户的信赖。在高亮度投影机市场以全球第一(注,出处:仅含PMA PMA_2023CYQ2_WorldwidePJCensusRevenues, Pro、不含D-Cinema、10,000lm以上、销售金额)的市场占有率,在影像解决方案商务领域奠定了稳固的地位。

然而,在今天发布的新闻稿中,松下承认竞争市场的变化需要改变战略。

该声明说:“然而伴随着在该行业市场中硬件基础上软件重要性的进一步凸显,以及沉浸式科技等应用技术的兴起,竞争环境正面临着显著的变化。今后,为了实现该业务的非连续性增长和扩大,强化业务运营和持续投资变得至关重要。”

声明接着说:“在这种情况下,本公司与欧力士判断松下以其掌握的技术力和客户基础,欧力士发挥所拥有的投资能力、以及在对包括制造业和大企业在内的多家企业业务投资中所积累的知识和经验,将进一步推进业务的发展,确定了本次资本合作。”

据松下称,此次决定进行资本合作的欧力士是一家开展多元化金融服务的业务公司,致力于以中长期的眼光进行业务运营。

该声明解释了本次资本合作背后的原因。“通过此次资本合作,将充分发挥欧力士丰富的业务投资战绩,通过对硬件技术进行持续的技术开发投资、在全球建立战略联盟等,以期构建和实行非连续的成长战略。”

欧力士为何战略投资松下投影·显示业务?

同日,欧力士也在官方网站发表了标题为“ORIX Enters into Capital Partnership with Panasonic Connect for Transfer of Projector Business, Kicking off Carve-Out Investment Strategy(笔者译:欧力士与松下互联株式会社达成资本合作,转让投影机业务,启动分拆投资战略)”的英文新闻稿。宣称,已与松下控股株式会社的子公司 Panasonic Connect Co., Ltd.(简称“Panasonic Connect”)就其专业投影机和专业显示器业务达成资本合作协议。

从欧力士的新闻稿中,可以窥见其战略投资投影·显示业务的目的:

欧力士认为,松下专业投影机业务拥有先进的技术能力,基于多年的研究和开发,其旗舰产品高亮度投影机在全球市场占有率最高,该投影机用于投影映射、现场音乐、主题公园、博物馆等场合,包括2020年东京奥运会和残奥会的开幕式和闭幕式。该业务是真正的全球性业务,约90%的销售额来自日本以外的市场,欧力士预计随着现场娱乐市场的不断扩大,未来将实现可持续增长。

欧力士旨在通过利用其投资能力以及Panasonic Connect的先进技术能力和深厚的客户群来提升全球商业价值。作为两家业务的专门运营商,新公司将继续投资于管理资源,建立极具竞争力的业务组织,发展和扩大其全球客户网络,扩展到新兴市场,并加强客户支持服务,以实现进一步的业务增长。

欧力士认为,其在私募股权业务方面积累了相当多的业绩记录,迄今为止主要专注于业务继承交易。分拆公司和其他上市公司存在重大投资机会,这反映了公开股票市场的变化和日本公司的结构性改革。通过这些交易,欧力士旨在为日本的工业发展做出贡献。

欧力士集团成立于 1964 年,从日本的租赁业务发展成为一家全球化、多元化和独特的企业集团。如今,它活跃于全球的融资和投资、人寿保险、银行、资产管理、房地产、特许经营、环境和能源、汽车相关服务、工业/ICT设备、船舶和飞机等领域。欧力士集团自1971年向日本以外扩张以来,业务遍及全球约30个国家和地区,拥有约34,000名员工。

后记

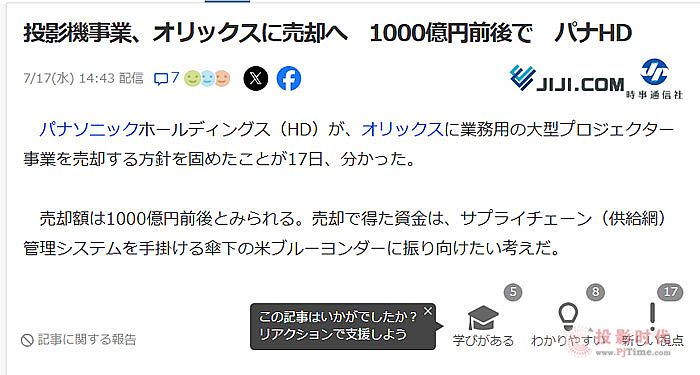

从松下和欧力士双方的新闻稿中,都没有看到提及本次资本合作的具体交易金额。而在7月17、18日,日本广播协会(NHK)、日本时事通讯社(Jiji)、日本经济新闻(Nikkei)等日本权威媒体纷纷报道松下控股已决定将其大型投影机业务以1000亿日元左右出售给金融服务巨头欧力士。更早在5月22日,日经BP社报道,松下计划以800亿日元出售大型投影机业务。

为何本次双方新闻稿都没有公开交易金额,有业内人士分析表示,可能实际交易金额没有达到之前媒体报道的金额,也有可能是交易还没有获得政府批准前不宜公开具体协议金额(交易金额或存在变数),还有可能双方交易细节比较复杂,例如可能牵涉到后续对赌协议等,毕竟欧力士没有投影机业务运营经验,接下来还得主要靠松下现有业务团队运营,这也可能是欧力士没有全盘接手该业务的一个重要原因。

欧力士持股80%后,新公司还是继续沿用松下品牌,新公司暂时也将以松下冠名。这也表明,引入战略资本后,松下投影短期内在牌面上还是原来那个松下投影。之所以保留松下,估计双方考虑还是为了保持现有渠道、供应链的稳定,让合作伙伴体系平稳过渡。

引入本次战略资本后,松下投影业务后续能否实现双方期望的持续增长?对此,有业内人士认为,并不看好,主要风险来自于双方的磨合是否顺畅,投影业务毕竟是一个非常专业的领域,而欧力士又没有这方面的运营经验,持股80%的欧力士能否有效整合好新公司各方资源是最大变数。

商教投影机市场总结: 替代性竞争筑底寻机作者:花开无期 24-12-18

商教投影机市场总结: 替代性竞争筑底寻机作者:花开无期 24-12-18 走进光影 | 趣味+创意+光影,互动投影的多种应用方案作者:佚名 24-12-10

走进光影 | 趣味+创意+光影,互动投影的多种应用方案作者:佚名 24-12-10 强强联合|StarryHub 会议星 x 腾讯会议Rooms,打造沉浸式视频会议体验作者:pjtime资讯组 24-11-20

强强联合|StarryHub 会议星 x 腾讯会议Rooms,打造沉浸式视频会议体验作者:pjtime资讯组 24-11-20 创意商显墙&触感沉浸自然空间,索尼商显新方案——索尼商显及商用投影机亮相2024中国国际进口博览会作者:pjtime资讯组 24-11-10

创意商显墙&触感沉浸自然空间,索尼商显新方案——索尼商显及商用投影机亮相2024中国国际进口博览会作者:pjtime资讯组 24-11-10 全能型旗舰代表 Sony索尼VPL-P630HZ投影试用作者:剑峰 24-11-08

全能型旗舰代表 Sony索尼VPL-P630HZ投影试用作者:剑峰 24-11-08 灵活高效 松下PT-NMZ600C短焦投影机作者:pjtime资讯组 24-11-21

灵活高效 松下PT-NMZ600C短焦投影机作者:pjtime资讯组 24-11-21 松下系统工程投影机的沉浸式投影让《Frameless》数字艺术画廊释放艺术魅力作者:pjtime资讯组 24-11-08

松下系统工程投影机的沉浸式投影让《Frameless》数字艺术画廊释放艺术魅力作者:pjtime资讯组 24-11-08 BIRTV2024 松下展示电影感现场制作和体育转播作者:pjtime资讯组 24-08-22

BIRTV2024 松下展示电影感现场制作和体育转播作者:pjtime资讯组 24-08-22 松下系统工程投影机为泰国芭提雅格兰德中心大酒店打造出令人惊叹的楼体投影秀作者:佚名 24-08-16

松下系统工程投影机为泰国芭提雅格兰德中心大酒店打造出令人惊叹的楼体投影秀作者:佚名 24-08-16 合作共赢还是各有心思:与欧力士的合资能否让松下投影和平板显示业务重生?作者:灵犀 24-08-05

合作共赢还是各有心思:与欧力士的合资能否让松下投影和平板显示业务重生?作者:灵犀 24-08-05