乾照光电半年报:LED外延片及芯片主营业务营收9.47亿元,同增25.87%

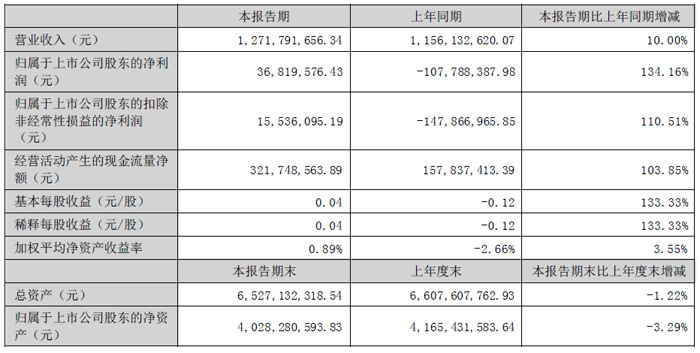

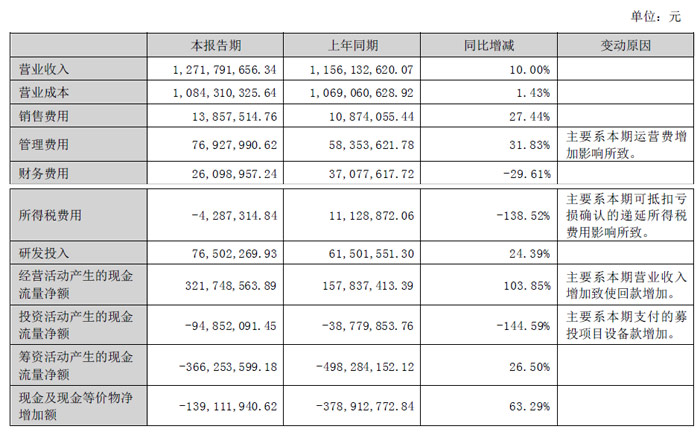

8月23日,厦门乾照光电股份有限公司发布2024年半年度报告。报告期内,公司营业收入实现12.72亿元,同比增长10%;其中,主营业务收入为9.47亿元,同比增长25.87%,主营毛利率同比提升了8.5个百分点;归属于上市公司股东的净利润为3,681.96万元,同比增长134.16%。

主要会计数据和财务指标

公司积极推进管理变革和精益化管理,产能利用率达到97.39%,同比提升23.46个百分点;公司亦致力于产品结构转型,积极发展第二增长曲线,中、高端产品的收入占比持续提升,同比增加了6个百分点。

主要财务数据同比变动情况

在显示领域,持续引领市场。2024年上半年,公司坚持品质优先,积极寻求与客户的战略合作,以在激烈的市场竞争中实现突破。通过内部研发和外部合作,公司不断升级产品,较2023年末整体性能提升超过6%,RGB直显整体营收同比增长38%。除此之外,在Mini RGB显示领域,公司准确捕捉市场趋势,与下游客户合作更紧密,Mini RGB产品为业绩增长做出了较大贡献,收入同比增长249%。

背光产品领域,得益于控股股东的资源支持,公司加大了对新技术研发和产品推广的投入。背光芯片的光效、抗静电能力和可靠性得到了显著提升,尤其是倒装高压芯片的EOS性能已达到行业领先水平。背光芯片产品可应用在车载背光、TV背光、MNT背光、NB背光及手机背光等五个细分市场,并已成功导入头部电视整机厂。随着下游Mini LED电视的渗透率提升,背光芯片产品需求有望持续增长,2024年上半年,公司背光芯片收入同比增长178%,背光产品线将成为公司未来发展的重要方向。

在照明领域,公司不断优化产品结构,打造了涵盖智能球泡、高效面板灯、户外路灯、高端商业照明及投光灯在内的多元化照明产品矩阵,产品性能优越,跻身行业第一阵营。此外,公司已成功服务于众多国内上市公司及海外客户,多款高光效产品已在客户端实现大规模投产出货。2024年上半年,照明领域营收稳定增长,其中高光效照明产品收入同比增长超30%。

报告期内,公司持续专注于传统LED高端显示领域的市场深耕,依托于多年积累的显示芯片技术底蕴和不断的技术创新,推出了高光效和卓越可靠性的户内外显示产品,使得公司在该市场的占有率稳步提升。公司针对行业痛点,着重提升了户内户外产品的性能。户内产品05系列在保证光电性能和可靠性的同时,成功实现了尺寸的缩小,推出了性价比更高的户内产品,并已成功导入客户端。户外产品则从06至14系列,实现了亮度的显著提升,增强了在户外显示市场的竞争力。在高端显示领域,公司凭借领先行业的高色纯度产品特性,赢得了业内主流高端显示封装企业的认可,并形成了持续的订单。

报告期内,公司在背光产品上取得重大突破,产品的各项性能已达行业领先水平。在Mini POB方面,导入高致密钝化层五面包覆工艺,全面提升了芯片防水能力;在Mini COB方面,研发了双DBR调光工艺,实现了芯片发光角度可调,提升了应用端视效水平;在传统背光方面,开发了适用于大功率倒装芯片的外延结构,使芯片EOS能力处于行业领先水平,多款芯片通过国内外客户认证,并已开始批量供货。

在Micro LED领域持续深耕技术,开发产品,推进产业化进程。在大屏产品方面,与国内客户持续推进玻璃基用30~60um级别的Micro LED产品,并小批量产供货,其中红光产品良率提升0.5%以上,光效提升超过10%;针对车载产品,开发10~30um级别Micro LED芯片并小批量产;针对投影式产品,开发出10um以下Micro LED阵列芯片,客户试样中。在巨量转移方面,产品良率可达99.99%,进展可观。同时,公司积极开拓国际市场,并建立了稳定的合作伙伴关系,以期在后续的市场爆发时把握先机。

车载领域,公司已获得IATF16949汽车行业质量管理体系认证,其车载产品线覆盖0.2W至5W全系列,广泛应用于车内的氛围灯到车外的头灯等多种车用场景。所有产品均严格按照AEC-Q102标准开发,经过严格测试,品质卓越,获得国内外客户的广泛认可,并已实现批量生产。尤其,公司的倒装车载产品已导入应用于HUD抬头显示领域,其亮度高达30万nits,技术水平领先业界。

报告期内,公司及全资子公司共获得33项发明专利授权、8项实用新型授权,同时新增申请29项发明专利,5项实用新型。

募资2.97亿元,京东方、天马微、华灿光电等芯片分析测试服务商胜科纳米IPO注册生效作者:佚名 24-12-27

募资2.97亿元,京东方、天马微、华灿光电等芯片分析测试服务商胜科纳米IPO注册生效作者:佚名 24-12-27 新品发布|晶台QFN革新技术,引领视觉新潮流作者:pjtime资讯组 24-12-25

新品发布|晶台QFN革新技术,引领视觉新潮流作者:pjtime资讯组 24-12-25 西安交大云峰教授团队在线偏振LED领域取得新进展作者:佚名 24-12-25

西安交大云峰教授团队在线偏振LED领域取得新进展作者:佚名 24-12-25 总投资4.15亿,瑞丰光电Mini LED背光封装生产项目和Micro LED技术研发中心项目延迟作者:飘飘 24-12-25

总投资4.15亿,瑞丰光电Mini LED背光封装生产项目和Micro LED技术研发中心项目延迟作者:飘飘 24-12-25 索尼集团2024财年第二季度营业利润显著增长作者:pjtime资讯组 24-11-10

索尼集团2024财年第二季度营业利润显著增长作者:pjtime资讯组 24-11-10 南大光电、容大感光、天禄科技、万润股份9家显示材料厂三季报作者:飘飘 24-11-02

南大光电、容大感光、天禄科技、万润股份9家显示材料厂三季报作者:飘飘 24-11-02 力鼎光电、宇瞳光学、中润光学等5家投影、车载等光学镜头厂披露三季报作者:亦凡 24-11-01

力鼎光电、宇瞳光学、中润光学等5家投影、车载等光学镜头厂披露三季报作者:亦凡 24-11-01 杉杉股份、深纺织、翔腾新材等5家LCD和OLED显示用偏光片企业披露三季报作者:叶风 24-11-01

杉杉股份、深纺织、翔腾新材等5家LCD和OLED显示用偏光片企业披露三季报作者:叶风 24-11-01 江丰电子、阿石创、隆华科技、有研新材6家溅射靶材披露第三季财报作者:亦凡 24-11-01

江丰电子、阿石创、隆华科技、有研新材6家溅射靶材披露第三季财报作者:亦凡 24-11-01 清溢光电、路维光电4家掩膜版相关企业第三季财报作者:亦凡 24-11-01

清溢光电、路维光电4家掩膜版相关企业第三季财报作者:亦凡 24-11-01