Top9品牌2021年Q3面板需求数量约为4260万台

受新冠疫情以及积极财政政策的推动,全球TV市场经历长达一年的高增长期,也激发了海外市场容量的增长。而随着疫苗普及财政政策的转变,电视市场终端需求恐将迎来降温,推动品牌备货回归理性。主要表现在以下几个方面:

1.欧洲、北美等发达经济体电视终端零售结束了高增长,转向同比明显衰退。虽然整体需求相比2019年依然相对强劲,但是前期高增长产生的需求透支对后续市场的影响逐步显现,使得品牌对后市的担忧愈加凸显。

2.疫情反复对新兴市场的影响更加深远,其经济和消费需求在短期内难以期待恢复,电视厂商对于小尺寸电视的备货更加谨慎。

3.面板价格上涨到高位水平,因担心高价库存的风险,电视厂商面板备货策略将趋于保守。

4.全球集装箱周转短缺,各大港口堵塞严重,拉长了电视产品出口的物流时间以及成本。受此影响,下半年旺季备货的出货提前,面板备货亦随之前移,从而影响下半年的面板备货需求。

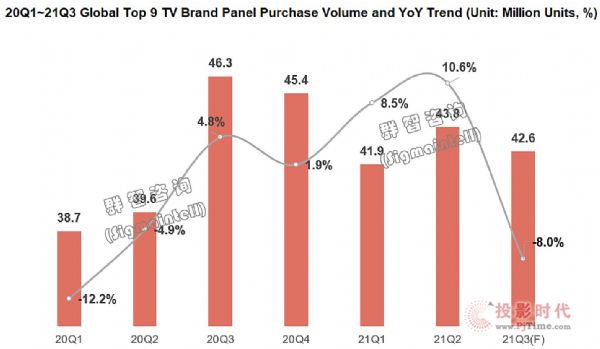

根据群智咨询(Sigmaintell)的统计数据显示,国际前9大品牌面板备货需求随着出货节奏的变化而不断调整。整体来看,从2020年三季度开始头部品牌的面板采购数量进入了同比明显增长的区间,特别是进入2021年,在面板价格加速上涨以及供应持续恶化的催化下,头部品牌的面板备货数量同比达8%~11%的高速增长。而随着下半年需求的逐步回落以及出货节奏的转变,根据群智咨询(Sigmaintell)调研数据显示,全球Top9品牌2021年三季度面板的采购需求经过多轮调整之后,需求数量约为4260万台,同比明显下降8%。

Source: 《Global TV Top Brands Panel Supplychain Tracking report》

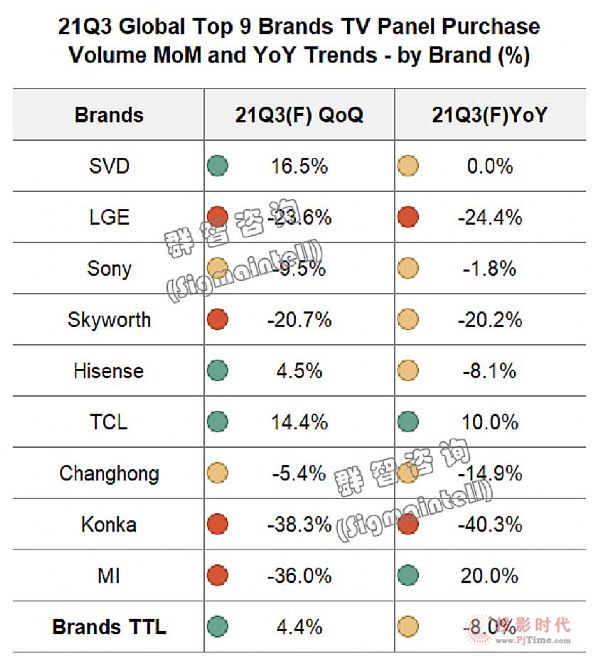

整体来看,下半年在需求回落,面板价格进入下降通道,预计品牌的采购策略也将由激进转为保守,带动全球TV面板备货需求理性回归,但呈现明显的分化的趋势。 一、品牌分化:三星电子需求相对强劲,大部分品牌需求转保守

全球TV市场主要增长动能依然来自欧美等发达地区,因此,三星电子等头部品牌面板备货需求依然维持相对强劲,其他品牌的需求则明显下滑。 1. 国际品牌三星电子需求维持强劲,其他品牌采购策略转保守

三星电子(SVD):受上半年供应短缺的影响,面板采购不达预期,二季度末库存偏低,三季度维持相对积极的采购策略,环比维持较大幅度的增长。随着海外出货需求回落,预计四季度的采购策略恐将有所调整。

LG电子(LGE):虽然出货表现强劲,但是上半年在价格上涨周期的激进采购带动下库存走高,三季度LG电子的面板采购策略迅速转向保守,以控制成本和库存为首要任务,相比原来计划大幅下调了其面板采购需求,主要供应商的需求均受到不同程度的影响。 2. 中国品牌海信/TCL需求较强,其他品牌需求明显滑落

海信(Hisense)/TCL:受北美旺季面板备货需求的拉动,三季度面板采购需求依然维持较明显的环比增幅。但是中国市场表现惨淡并对其出货形成明显拖累,同时海外北美市场需求正在调整中,下半年需求不容乐观,预计海信及TCL的面板备货需求恐将进一步调整。

其他中国品牌,因受中国市场拖累,今年出货均将陷入衰退,面板备货策略受面板价格下降预期的影响将严格控制库存,三季度面板采购需求同比和环比均出现明显下降。

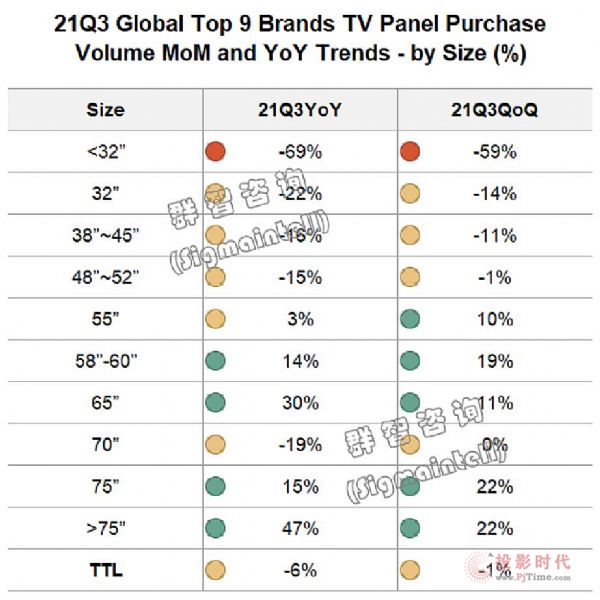

二、尺寸分化:大尺寸需求强劲,小尺寸迅速降温

从尺寸结构来看,电视品牌需求呈现明显分化的趋势。一方面来自需求端的引导,另一方面品牌主动推动产品结构优化以规避成本上涨带来的运营压力。从三季度全球前9大品牌分尺寸面板采购数量来看,以55"为分水岭,55"以下中小尺寸需求迅速降温,呈现明显的同比及环比下滑的趋势。而55"以上的大尺寸面板备货需求则明显增长,尤其以65",75"以及80"+的产品需求增长显著。

三、尽管供需关系转变,面板资源向头部品牌聚集趋势不变

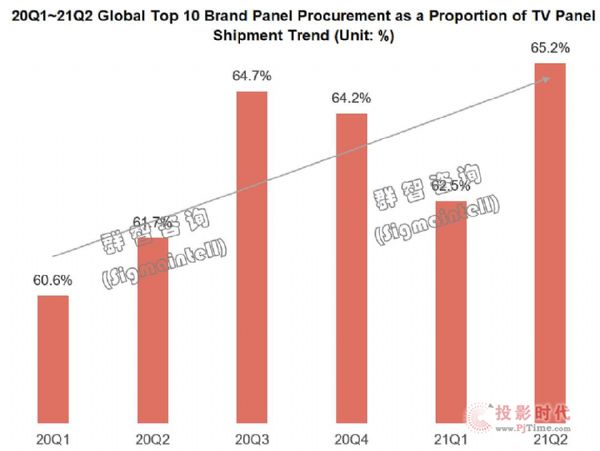

随着面板产能集中度的进一步提高,面板供应格局逐步向“一超多强”的演变 ,也推动着TV面板供应链关系的重塑,比较显著的特征是面板资源持续向头部品牌聚集。根据群智咨询(Sigamintell)统计数显示,2021年一季度全球Top10电视品牌面板采购占TV面板厂商出货的比重达到了62.5%,二季度的占比则高达65.2%,创造了近几个季度的新高。展望未来,虽然供需关系将迎来转变,预计面板资源将会依然向头部品牌聚集,实现头部厂商间的深度捆绑。

1.面板产能集中度快速提升,品牌厂持续推进分散化的采购策略,以避免过于集中带来的供应风险。从去年开始,头部品牌已加快导入HKC、Sharp等面板资源,使得这2家厂商品牌客户出货在其内部出货的比重有显著提升。

2.头部品牌与头部面板厂商将会进一步深度捆绑,尤其表现在“LTA”合作框架的推广,有助于推动头部厂商之间数量的稳定供应,也有助于缓解价格的剧烈波动。

3.即使供需转向过剩,面板厂商依然更加倾向与品牌的让利合作,以促成更稳定的合作数量和价格。

在此趋势的带动下,我们认为头部品牌厂商将在全球TV市场竞争中,较长时间内保持竞争优势,呈现强者恒强的竞争格局。而没有面板资源的厂商不管是在稳定供应还是成本竞争力方面都难以与头部品牌竞争,将是其在TV市场竞争中面临的长期挑战。

Source: 《Global TV Top BrandsPanel Supplychain Tracking report》

供需转变期,供应链面临多重挑战

根据群智咨询(Sigmaintell)供需模型测算,三季度全球LCD TV面板面积基准的供需比为5.7%,供需趋于平衡偏宽松。而近期受物流堵塞以及成本上涨等因素的影响,品牌外销出货不如预期,库存增加,使得三季度LCD TV面板价格下行压力被放大,面板价格出现了较大幅度的波动。TV面板市场供应由紧张转为宽松,这对面板的需求和供应双方都提出了更多的挑战:

1.对于需求方来说,在新的面板供应格局和供需形势下,如何平衡高价库存的累积带来成本的增加以及与面板厂商维持稳固战略合作关系,将面临艰难的抉择。这也是电视整机厂商必须要长远考虑的问题。

2.电视整机厂商如何在供需关系转变时期快速调整成本以促进和拉动需求恢复,竭力达成公司出货和经营目标,这是电视整机厂商迫在眉睫的核心挑战。

3.在需求下行的压力下,面板厂商需要进行策略调整,稳定市场需求及与核心战略客户的合作关系,在面板价格调整和需求稳定中间找到平衡。

总之,经历了长达13个月上涨周期的LCD TV面板产业链,在进入供需转变期之时,面板厂商和终端厂商均面临大考。群智咨询(Sigmaintell)建议如下:

首先,产业链应客观理性的认识到市场基本面的变化,并以“风险共同体”的思维,上下游协同行动,快速调整短期策略,以推动在第四季度的旺季需求回暖。

其次,面板厂商在积极灵活的调整产品结构、产能结构同时,应慎重考虑产能释放的节奏,适当控制扩产的步伐及新增产能爬坡的进度。

台湾面板双雄友达光电、群创光电公布6月营收,同比一增一减作者:佚名 24-07-09

台湾面板双雄友达光电、群创光电公布6月营收,同比一增一减作者:佚名 24-07-09 DIC EXPO 2024国际(上海)显示技术及应用创新展完美收官!作者:佚名 24-07-07

DIC EXPO 2024国际(上海)显示技术及应用创新展完美收官!作者:佚名 24-07-07 匠心筑造,绘就宏图,京东方(成都)创新中心(二期)顺利封顶作者:佚名 24-06-23

匠心筑造,绘就宏图,京东方(成都)创新中心(二期)顺利封顶作者:佚名 24-06-23 技术开新局 产业链未来 |维信诺受邀出席海峡两岸(南京)新型显示产业高峰论坛并作演讲作者:佚名 24-06-08

技术开新局 产业链未来 |维信诺受邀出席海峡两岸(南京)新型显示产业高峰论坛并作演讲作者:佚名 24-06-08 京东方第8.6代AMOLED项目最新进展:设备大规模招标即将进入尾声作者:佚名 24-06-06

京东方第8.6代AMOLED项目最新进展:设备大规模招标即将进入尾声作者:佚名 24-06-06 视源股份荣登2023新型实体企业TOP100榜单作者:佚名 24-06-04

视源股份荣登2023新型实体企业TOP100榜单作者:佚名 24-06-04 TCL华星:大尺寸电视面板向好、柔性OLED供不应求、印刷OLED年内小批量量产作者:佚名 24-05-24

TCL华星:大尺寸电视面板向好、柔性OLED供不应求、印刷OLED年内小批量量产作者:佚名 24-05-24 群智研究|2024年5月IT面板价格风向标(上旬版)作者:pjtime资讯组 24-05-06

群智研究|2024年5月IT面板价格风向标(上旬版)作者:pjtime资讯组 24-05-06 TCL科技:今年电视面板大尺寸化趋势依旧强劲作者:佚名 24-04-01

TCL科技:今年电视面板大尺寸化趋势依旧强劲作者:佚名 24-04-01 国内企业慎重考虑:LG Display广州LCD工厂到底值不值得收购?作者:佚名 24-03-25

国内企业慎重考虑:LG Display广州LCD工厂到底值不值得收购?作者:佚名 24-03-25 友达光电2024年2月合并营收198亿元作者:pjtime资讯组 24-03-08

友达光电2024年2月合并营收198亿元作者:pjtime资讯组 24-03-08 1月全球TV面板出货:“涨价潮”重启刺激需求前移,1月面板出货数量面积双增作者:佚名 24-02-28

1月全球TV面板出货:“涨价潮”重启刺激需求前移,1月面板出货数量面积双增作者:佚名 24-02-28