Q3中国电视市场:出货量下跌6.6%

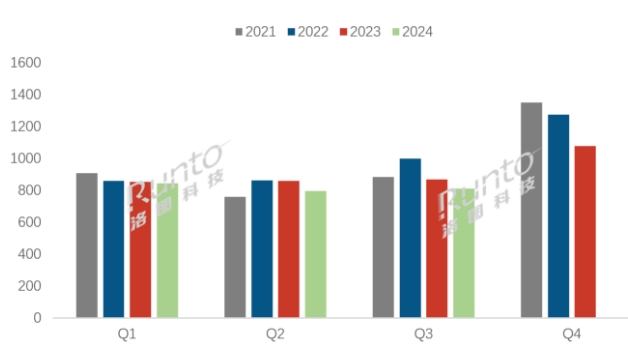

根据洛图科技(RUNTO)最新发布的《中国电视市场品牌出货月度追踪(China TV Market Brand Shipment Monthly Tracker)》数据显示,2024年第三季度,中国电视市场品牌整机出货量为811.5万台,较2023年同期下降6.6%,降幅较第二季度略有收窄,但较上半年4.2%的降幅有所扩大。

前三个季度累计来看,出货总量为2450.5万台,同比下降5.0%。

2021-2024年 中国电视市场品牌季度出货量

月度走势方面,除了1月因春节所属月份的差异,导致出货量同比增长24.3%之外,今年从2月到9月连续8个月的出货量均同比下滑,其中9月份的单月跌幅高达10.1%,可见消费市场之低迷,也足以证明家电市场刺激政策的必要性和紧迫性。

一、第三季度中国大陆电视市场特点

今年第三季度,国内需求不足问题愈发突出,而且对生产的拖累加剧,工业、投资、消费增速均在走弱,与电视销售强相关的房地产市场持续低迷。

直到9月底,升级版“以旧换新”补贴方案,以及一系列稳楼市、稳股市和改善预期的政策才开始对消费市场起到一定的拉动效果。

在此基本面之下,第三季度的中国电视市场发展呈现如下四个特点:

1、“618大促”销售不利影响延续,“以旧换新”初见成效。根据洛图科技(RUNTO)线上零售数据,今年“618大促”(5月20日-6月23日)的销量和销额分别下降了21.6%和15.8%。负面作用持续影响了整个第三季度的出货市场,同时7-8月又是电视销售的传统淡季,因而出货量连续同比下滑。

9月开始,能效提升至二级以上的电视机型开始陆续上市,中高端的大尺寸、Mini LED电视在终端销售有所起色,甚至热销。但由于渠道补货的节奏滞后,叠加小尺寸电视的缩量以及大尺寸货源的相对紧张,使得第三季度的三个月出货量同比全面衰退。

根据洛图科技(RUNTO)零售监测数据,9月,中国电视线下市场销量同比增长15.3%,销额同比增长26.3%;线上市场(不含下沉渠道)销量与去年同期基本持平,销额同比增长26.7%。

2、市场品牌集中度创历史新高。中国电视市场前8大品牌(即海信、小米、TCL、创维、长虹、康佳、华为、海尔以及含其子品牌)在今年第三季度的合计出货量份额高达96.1%,市场集中度创下历史新高,同环比分别提升1.1和1.8个百分点。

3、产品销售结构持续改善。今年第三季度,中国电视终端市场在零售总量同比下滑的基础上,零售总额同比大幅增长约8%,达到248亿元,平均单价达到3747元,同比增长11.7%。

市场均价的表现一方面原因在于,电视厂商在顺应第二季度的面板涨价而提高整机售价之后,在第三季度并未随面板价格回落而调价;更重要的一方面原因是,终端市场的产品结构在显著上移。

分价格段来看,根据洛图科技(RUNTO)全渠道零售监测数据,第三季度,4000元及以上价格段的销量同比全线增长,合并销量份额达到42.7%,同比提升6.4个百分点,其中5000元及以上的量份额达到34.2%,同比提升4.9个百分点。

从尺寸角度看,第三季度,75英寸已经成为零售量第一大尺寸,销量份额达到20.8%,较去年同期提升2.0个百分点。同时,75英寸及以上超大尺寸的销量份额达到31.9%,同比提升5.9个百分点。其中,85英寸的销量同比大幅增长48.4%,100英寸的销量同比增幅更是高达182.7%。

此外,根据洛图科技(RUNTO)全渠道零售监测数据,第三季度,Mini LED电视销量同比增长470.0%,环比亦增长19.9%。由此,洛图科技(RUNTO)修正年初预测,2024年全年,Mini LED电视的出货总量将超过300万台,相较于2023年的92万台将大幅增长231.5%。

特别的,针对二级及以上能效的电视产品表现,根据洛图科技(RUNTO)全渠道零售监测数据,第三季度的零售量较去年同期大幅增长119.5%,零售额增长84.5%,量和额较今年第二季度均实现两位数的增幅。其中,9月的销量和销额在第三季度中的份额均超过50%,量和额同比分别大幅增长199.1%和175.7%,环比均实现翻倍增长。

4、面板价格在第三季度进入调整周期。自7月起,液晶电视面板所有尺寸的价格开始全面下行。9月的下跌为惯性表现,相比8月跌幅收窄,大概率将是今年最后一跌。而10月,洛图科技(RUNTO)预测,市场将全面持平,并在Q4温和运行。整体来看,在大陆面板厂全面赢得市场主动权之后,面板价格的变化周期正在变得短促而平缓。

2024年至今,经过几个小波段之后,9月面板价格已经全面回落至1月水平,部分尺寸在亏损边缘,面板厂存在价格调涨压力。

二、第三季度中国大陆电视市场品牌格局

整体来看,中国大陆电视市场的品牌格局呈现“高位台阶式”:TOP4品牌、第二阵营国产品牌、外资品牌之间的出货量差距较大,在各自阵营内则彼此相对平衡。

根据洛图科技(RUNTO)数据显示,2024年第三季度,中国电视市场前8大品牌,即海信、小米、TCL、创维、长虹、康佳、华为、海尔以及含其子品牌的出货总量达780万台,同比下降5.6%;合计占到整体市场份额的96.1%,集中度(CR8)比2023年同期上升1.1个百分点。

其中,TOP4品牌海信、小米、TCL和创维的出货量同比均出现下跌;然而与此同时,包括华为在内的第二阵营4个品牌全部实现了同比增长,形成强烈的反差。一定程度上,也折射了“遇满则溢”的发展规律和矛盾的对立统一性。

TOP4品牌的合计出货总量达634万台,同比下降9.1%,跌幅高于大盘,合并的市场份额达到78.1%。其中,海信、小米和TCL均以165万台上下的出货量、20%左右的市占率和并不大的差距,位列市场出货量前三名。

长虹、康佳和海尔三个品牌的第三季度合并出货量约为117万台,同比增长4.9%,合并市占率达到14.4%。尽管增长难得,但三个品牌的合并出货量尚不及TOP4任意一个品牌,仍然需要更大力度的突围。

华为第三季度的出货量约为30万台,同比增长超50%,截止9月,年度累计出货量已近百万台,较2023年同期大幅增长亦超过50%。华为线下体验店的电视销售得到持续提升,成为今年大幅增长的核心。

外资四大品牌索尼、三星、夏普和飞利浦的第三季度出货总量不及8大国产品牌中的任意一个品牌,同比持续大幅下降,市占率不足5%,长期处于市场底部。

三、第四季度及2025年展望

上游面板市场,在大厂“国庆长休”的控产策略下,10月价格已基本企稳,预计第四季度面板市场将温和运行,最终面板厂得以保全上半年的利润。

电视终端市场,升级版“以旧换新”补贴政策的成效从9月开始逐步显现,国庆期间销售开始爆发,根据洛图科技(RUNTO)零售监测数据,今年“国庆黄金周”(9月30日-10月6日),线下市场的监测销量和销额同比分别大幅增长70%和100%,零售均价达到7950元,平均尺寸为72英寸;而线上市场的零售额同比增幅也高达45%。

“双十一”预测:在政策拉动下,2024年的“双十一大促”零售量仍将实现同比增长。但也正是由于“以旧换新”刺激消费的巨大效应,使得消费者对大促节点的依赖进一步降低,市场节奏变得平缓,越大型的促销受影响越大;再叠加电商平台本身在近年来的发展瓶颈和规模困境,预计零售量将仅呈现个位数增幅。但二级及以上能效的产品将有结构性的大幅增长,从而带动零售额将有20%以上的同比增长。

第四季度预测:在“国庆促销”和“双十一大促”中,终端销售将持续改善,今年第四季度,中国电视市场的品牌整机出货量将达到1120万台,同比增长4.1%;但由于前三个季度的弱势表现,2024年全年的出货总量将达到3571万台,同比小幅下降2.3%。

2025年预测:洛图科技(RUNTO)判断,升级版“以旧换新”补贴政策在2025年或将延续。为此,2025年全年,中国电视市场将止跌回稳,品牌整机出货量将达到3645万台,同比增长2.1%。而政策更大的正面影响则将体现在终端零售市场的产品结构、市场均价、销售总额以及企业利润之上。

创维酷开 K6 Ultra AI MiniLED 电视上市,首发价5999 元作者:佚名 24-12-26

创维酷开 K6 Ultra AI MiniLED 电视上市,首发价5999 元作者:佚名 24-12-26 注册资本超34亿元,惠科股份在贵州贵安新区成立两家新公司作者:亦凡 24-12-25

注册资本超34亿元,惠科股份在贵州贵安新区成立两家新公司作者:亦凡 24-12-25 惠科与长虹签署战略合作备忘录作者:pjtime资讯组 24-12-24

惠科与长虹签署战略合作备忘录作者:pjtime资讯组 24-12-24 年终特辑 | BOE(京东方)2024年度十大热点新闻事件作者:佚名 24-12-24

年终特辑 | BOE(京东方)2024年度十大热点新闻事件作者:佚名 24-12-24 长虹AI壁画+电视凭借自身独特画质技术成功出圈作者:佚名 24-12-20

长虹AI壁画+电视凭借自身独特画质技术成功出圈作者:佚名 24-12-20 BOE(京东方)亮相世界显示产业创新发展大会 以创新科技全面引领行业风向标作者:佚名 24-12-20

BOE(京东方)亮相世界显示产业创新发展大会 以创新科技全面引领行业风向标作者:佚名 24-12-20 2025年中小尺寸OLED出货量首次达到10亿台作者:佚名 24-12-10

2025年中小尺寸OLED出货量首次达到10亿台作者:佚名 24-12-10 季报 | Q3全球大尺寸交互平板显示面板出货量下滑23%,平均尺寸升至77.6寸作者:佚名 24-12-09

季报 | Q3全球大尺寸交互平板显示面板出货量下滑23%,平均尺寸升至77.6寸作者:佚名 24-12-09 TCL电子24Q3电视全球出货量同比增长20%作者:佚名 24-10-23

TCL电子24Q3电视全球出货量同比增长20%作者:佚名 24-10-23 2024年全球投影出货量预计将逼近2000万台,成为百亿美元大市场作者:佚名 24-10-20

2024年全球投影出货量预计将逼近2000万台,成为百亿美元大市场作者:佚名 24-10-20 半年报 | 2024上半年全球大尺寸交互平板显示面板出货量上涨17.5%;大陆厂商占比85%作者:pjtime资讯组 24-07-29

半年报 | 2024上半年全球大尺寸交互平板显示面板出货量上涨17.5%;大陆厂商占比85%作者:pjtime资讯组 24-07-29 海信系电视2023年出货量蝉联全球第二作者:佚名 24-02-02

海信系电视2023年出货量蝉联全球第二作者:佚名 24-02-02