国内以旧换新政策驱动备货,三季度TV面板出货同比增长1%

2024年全球经济仍在缓慢复苏中,因逢赛事年,终端需求相比之2023年有些许恢复。上半年整机厂提前释放需求,增加采购,一二季度出货量同比均有小幅度增长,但终端表现低于预期,整机厂库存攀升,因此三季度采购需求环比二季度下修。

但因面板厂提前通知国庆放假两周控产,整机厂从8月便开始拉货;7月底发布的新一轮以旧换新的政策,在8月中旬后陆续落地,因补贴力度之大,引起热烈的反响,国内零售市场一时之间激起浪花,品牌纷纷升级产品能效,并跟面板厂增加9-10月的订单为国内“十一促销期”和“双十一大促”备足货,因此三季度TV面板出货同比小幅度增长。

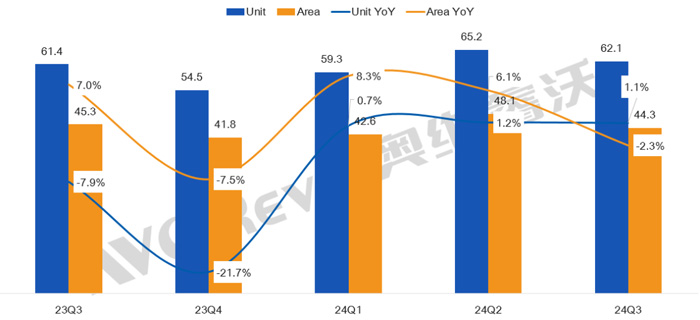

根据奥维睿沃(AVC Revo)《AVC产业链-全球电视面板产销存月度报告》显示,2024年前三季度全球TV面板出货量186.6M,同比增长1%;出货面积135M㎡,同比增长4%。其中24Q3 TV面板出货62.1M,同比增长1%,环比下滑5%;出货面积44.3M㎡,同比环比分别下滑2%、8%。三季度TV面板出货量虽然在增长,但是出货面积在下滑,三季度因海外LCD中小尺寸需求强劲,43寸及以下的小尺寸TV面板出货量大幅增长;中大尺寸50寸~75寸因二季度备货多库存高,三季度需求相对下滑,而超大尺寸85寸及以上的面板需求虽在持续增加,但体量远小于小尺寸增加的幅度,因此三季度LCD TV面板平均尺寸同环比双降。

23Q3-24Q3全球电视面板出货量出货面积及同比表现

各家出货表现分化,大陆厂商整体出货量减少,台/日/韩厂出货增加

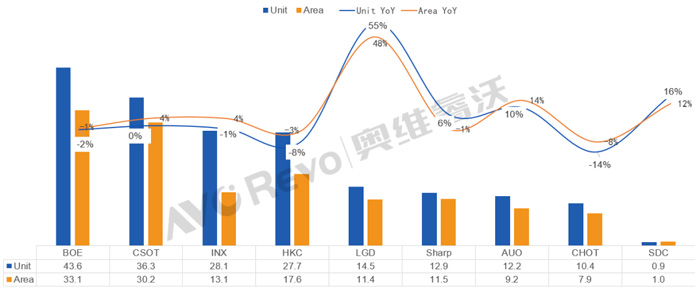

由于今年头部国际品牌减少与大陆面板厂商的合作,将更多订单转移到台厂/韩厂和夏普,同时大陆面板厂仍积极推进大尺寸化,在扩大85+产能,前三季度大陆厂商整体出货量市占份额63%,同比下滑约4%;台厂/韩厂和夏普整体出货量增长,各家面板厂的出货表现如下:

BOE(京东方):出货量和出货面积稳居行业第一,前三季度出货43.6M,同比下降2%;出货面积33.1M㎡,同比下降1%。第三季度出货15.4M,同环比分别增长10%、1%;出货面积11.4 M㎡,同比增长4%,环比下降4%。客户在9月提前释放海外促销和双十一备货需求,同时由于国内新一轮以旧换新的节能补贴政策提振市场,国内品牌大幅增加9-10月订单,整体看BOE出货量逐季增加。从尺寸结构来看,三季度海外市场小尺寸需求强劲,32寸\43寸电视面板出货大幅增加;40寸3月份开始量产出货后,二季度迅速起量出货,三季度出货超800K;因二季度提前备货且充足,55寸\65寸\75寸出货量环比二季度有较大幅度下滑;85寸及以上的产品份额大幅提升。

CSOT(TCL华星):出货量和出货面积稳居行业第二。前三季度出货36.3M,同比微增;出货面积30.2M㎡,同比增长4%。第三季度出货11.9M,同环比各自下滑4%、7%;出货面积9.9M㎡,同环比各自下滑5%、8%。因计划10月休假控产,8-9月品牌和代工都有提前拉货,9月由于国内以旧换新拉动,中国品牌增加55+面板,所以三季度出货量逐月增长。从尺寸结构来看,相对稳定,三季度50寸及以下的产品比例微增,98寸产品持续成长,115寸在二季度开始起量,但由于终端零售低于预期,在三季度需求明显动力不足。

INX(群创):前三季度出货28.1M,同比下降1%;出货面积13.1M㎡,同比增长4%。第三季度出货9.2M,同比微增,环比下滑8%。出货面积4.2M㎡,同环比分别下滑1%、12%。年初Vizio被沃尔玛收购后将供应链进行整合,二季度后Vizio的订单不断收缩,但头部品牌三星和海信及代工客户MTC\KTC等订单有所增加,整体INX出货量维稳。除1-2月因需求淡季影响及客户要求出货后延,出货量较低,3-9月月均出货量高达3.3M,在二季度出货量达到峰值。从尺寸结构来看,进入三季度后外销需求增加,中小尺寸出货量环比大幅增加,50寸及以上产品的出货量环比下滑。

HKC(惠科):前三季度出货27.7M,同比下滑8%;出货面积17.6 M㎡,同比下滑3%。第三季度出货8.8M,同环比下降7%、4%;出货面积5.7M㎡,同环比分别下降6%、2%。一方面因国际品牌的减少合作的影响,另一方面HKC自身产品结构的调整,持续推进大尺寸化,到二季度末H5 85+产能已扩充到150KSheet/M,因此整体出货量和出货面积下滑,并呈现逐季递减的节奏。三季度因海外备货和以旧换新驱动中国品牌加单7-9月出货量逐月递增。从尺寸来看,大尺寸化推进明显,到9月55寸及以上的产品占比已经提升至32%,和1月比相比提升八个百分点,85寸单月出货已达200K,在行业处于领先地位。

LGD(乐金显示):前三季度出货LCD面板出货10.7M,同比增长65%;OLED面板出货3.8M,同比增长34%。第三季度LCD出货量3.7M,同比成长67%,环比下滑5%;OLED面板出货1.5M,同比增长49%,环比成长2%。广州LCD工厂3月爬满后保持高稼动运行,LCD出货同比大幅增长,但随着三季度LGD广州LCD工厂出售给华星逐渐确定下来,头部客户希望面板价格能下调,与品牌关于价格未能达成一致,9-10月控产减少投片,因此三季度LCD面板出货量环比减少;由于三星电子积极布局OLED 并与 LGD 签订三年协议,OLED TV 面板的出货大幅增长。

Sharp(夏普):前三季度12.9M,同比增长6%;出货面积11.5M㎡,同比下滑1%。第三季度出货3.7M,同环比分别下滑25%、18%;出货面积2.9M㎡,同环比分别下滑39%、35%。SDPJ 8月停止投片,因此三季度出货大幅下滑;因小尺寸需求增加,SDPC三季43寸整体出货量环比大幅增长,但由于国内头部品牌减少订单,65/75寸出货量大幅减少,整体SDPC出货量小幅增长。

AUO(友达):前三季度出货12.2M,同比增长10%;出货面积9.2M㎡,同比增长14%。第三季度出货4.3M,同环比增长6%、9%;出货面积3.3M㎡,同环比分别增长8%、10%。AUO因与头部客户保持稳定关系,且三星的订单增加,因此出货量稳定逐季增长,到三季度单月出货量超1.4M,且至9月单月出货量高达1.5M。

CHOT(彩虹光电):前三季度出货10.4M,同比下降14%;出货面积7.9M㎡,同比下降8%。第三季度出货3.2M,同环比分别下滑15、14%;出货面积2.5M㎡,同环比各自下滑10%、11%。彩虹在整体产能保持稳定的情况下,调整产品尺寸结构,扩大超大产能,三季度85+出货已超140K,加上产能用于55寸和100寸的产品验投,出货量和出货面积逐季递减。

SDC(三星显示):前三季度出货量0.9M,同比增长16%。第三季度出货量0.3M,同比增长23%,环比持平。随着欧洲北美对OLED TV需求恢复,OLED面板出货量有恢复增长。

2024Q1-Q3全球电视面板厂出货量出货面积及同比表现

品牌双十一备货充足,四季度需警惕需求的快速调整

当前海内、外品牌TV面板需求呈现两级分化的表现,在国内市场以旧换新的需求拉动下,九月及国庆促销期国内零售表现超预期增长,中国品牌因此也为双十一备货增加订单,整体备货比较充足。但是海外市场三星、LGE等品牌TV面板需求进一步低迷,第四季度TV面板出货预计环比下降。同时需警惕市场需求被国补政策拉动提前透支,面板厂仍需要及时关注需求的变化,按需生产。

青岛西海岸这一项目又有“芯”“显”动作,MiniLED背板生产线投产!作者:佚名 24-10-19

青岛西海岸这一项目又有“芯”“显”动作,MiniLED背板生产线投产!作者:佚名 24-10-19 JDI宣布:与友达光电LCD面板专利交叉许可协议作者:佚名 24-10-19

JDI宣布:与友达光电LCD面板专利交叉许可协议作者:佚名 24-10-19 新相微、颀中科技、探路者三家显示驱动IC厂商发布第三季度财报作者:佚名 24-10-18

新相微、颀中科技、探路者三家显示驱动IC厂商发布第三季度财报作者:佚名 24-10-18 这家液晶显示用偏光片大厂2024年前三季度业绩预增作者:佚名 24-10-18

这家液晶显示用偏光片大厂2024年前三季度业绩预增作者:佚名 24-10-18 投资100亿,惠科股份Mini-LED、高功率芯片散热封测项目签约落地绵阳作者:佚名 24-10-18

投资100亿,惠科股份Mini-LED、高功率芯片散热封测项目签约落地绵阳作者:佚名 24-10-18 总投资2.6亿元,世名科技拟募资建LCD显示光刻胶专用纳米颜料分散液项目作者:佚名 24-10-17

总投资2.6亿元,世名科技拟募资建LCD显示光刻胶专用纳米颜料分散液项目作者:佚名 24-10-17 OLED材料供应商卢米蓝完成新一轮融资作者:佚名 24-10-17

OLED材料供应商卢米蓝完成新一轮融资作者:佚名 24-10-17 又一世界500强中国总部基地落地成都,增资扩产OLED材料基地项目!作者:佚名 24-10-17

又一世界500强中国总部基地落地成都,增资扩产OLED材料基地项目!作者:佚名 24-10-17 高层频繁“地震”!BOE京东方又一高管离职作者:佚名 24-10-16

高层频繁“地震”!BOE京东方又一高管离职作者:佚名 24-10-16 这家AMOLED显示模组项目拟扩产,2025年将达5000万件/年作者:佚名 24-10-15

这家AMOLED显示模组项目拟扩产,2025年将达5000万件/年作者:佚名 24-10-15 绵投集团再次转让惠科10%股权,底价24.4亿元作者:亦凡 24-10-14

绵投集团再次转让惠科10%股权,底价24.4亿元作者:亦凡 24-10-14