水晶光电2024年半年度预告业绩说明会:AR-HUD将成汽车标配

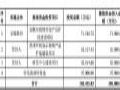

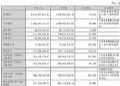

7月11日晚,公司正式对外发布了半年度业绩预告,以卓越的成绩单展现了强劲的增长动力与盈利能力,预计2024年上半年实现净利润区间为4亿元至4.5亿元,同比实现了惊人的125.45%至153.64%的高速增长。更为亮眼的是,扣非净利润预计将达到3.8亿元至4.2亿元,同比增速更是飙升至243.47%至279.62%,彰显了公司主营业务的强劲盈利能力和降本增效工作取得的良好成绩。

业绩增长原因

1、聚焦战略、优化资源配置、加强内部管理等举措构建内在竞争力,积极应对复杂多变的市场环境。

2、锁定并深耕高价值项目,持续优化产品、市场和客户结构,提升产品竞争力和盈利空间,增强头部优势。

3、降本增效工作取得的显著成效。

为了向广大投资者们详细解读公司半年度业绩预告,公司于7月12日下午15:30以线上视频会议形式召开业绩说明会,公司董事长林敏、董事兼总经理王震宇、董事兼副总经理刘风雷、董事兼副总经理李夏云、副总经理兼财务总监郑萍、副总经理兼董事会秘书韩莉出席了本次会议,吸引了超过400名投资者热情参与。

会上,公司副总经理兼董事会秘书韩莉女士以其专业的视角和生动的语言,深入剖析了公司半年度的经营亮点,详细阐述了公司竞争力显著提升的内在逻辑与成长动能转换的关键所在。随着AI时代的全面到来,光学领域正迎来前所未有的发展机遇,公司正积极把握这一历史契机,加速技术创新与产业升级,力求在未来的市场竞争中占据更有利的位置。

同时,针对实控人这一突发事件,公司高层展现出了高度的透明度和责任感。管理层不仅直接回应了投资者的关切,还从控股股东持股情况、公司治理架构、日常经营管理等多个维度进行了全面剖析,明确指出这一突发事件不会对公司的发展战略、业务运营及未来前景产生任何实质性影响。这一坦诚而坚定的表态,有效增强了投资者的信心与归属感。

在随后的互动问答环节,线上投资者们积极参与,公司高层耐心倾听并逐一解答了关于客户合作、核心产品进展、技术难题攻克、车载及AR业务布局等多个方面的疑问,展现了公司团队的专业素养与对投资者负责的态度。以下是Q&A精选:

Q:请问北美大客户在光学是否会持续升级,公司为大客户配套的产品品类和份额是否还有提升的可能性?

A:过去北美大客户一直是水晶非常重要的合作伙伴,在合作上有以下几点值得各位投资者朋友关注:第一,涂覆滤片产品,北美大客户在过去已经完成前摄后摄的全升级,国产化具有巨大的市场空间,目前公司已经获取直接大客户合作的机会,实现供应链的突破为客户提供有竞争力方案,成长空间值得展望;第二,四重反射棱镜产品我们已经看到24年机型的下沉,相信这款新产品未来将持续为我们带来较好的业绩支撑;第三,薄膜光学面板,公司将继续保持竞争力,作为未来重要的业务基石,通过降本增效保持稳定增长;第四,AI引进、人工智能的发展,智能感知一定会为光学带来更多需求,相信人工智能会带来更多光学升级的想象空间。

Q: 在反射光波导方案大批量量产中,是否还会有竞争力的对手?

A:首先AI大模型推动了AR产业的发展,相信是大家的共识。全球的科技巨头全方位投入硬件升级,硬件会迅速成熟,AR眼镜作为AI最佳的载体可能从智能手机的伴侣逐步到畅想的替代智能手机的场景。现在智能手机市场十多亿部的市场量级,而AR眼镜的市场需求发展到十亿量级一定需要时间。在这样的市场体量下,我们认为很大可能是会多种技术路线并行或者串行,我们也很乐意看到友商共同成长。水晶的核心优势一直是大规模量产制造,而反射光波导高性价比、大规模的全球性的量产难题我们希望在1-2年能够得到突破。当然衍射光波导的布局我们也进行了很多年,我们会继续沉淀。除此以外,在AR眼镜时代除了价值量很高的波导片,也要用到大量的手机上的传感元件,在元宇宙光学领域,手机元器件的平移应用会顺畅地启动。因此AR眼镜时代水晶已取得很好的战略卡位,无论反射光波导还是衍射光波导水晶都会保持持续关注。

Q: 二季度公司微棱镜业务增长是源于客户提前备货还是自身份额的提升?

A:去年开始微棱镜产品开始量产,但是量产节奏较晚,今年供应链已经成熟,量产提前,因此微棱镜业务在二季度的销售中就有体现。在份额上公司一直是微棱镜的第一大供应商,今年份额也会有所提升。

Q: 对于微棱镜技术,请问未来大客户技术的确定性如何?是否有升级的可能性?

A:大客户对微棱镜规划非常充分,现在量产的产品也是在几年前就已经在配合客户开发,后续的技术路径也已经在规划。微棱镜可以实现远距离拍摄的清晰成像,但是产品的性能还有持续优化和迭代的空间,目前可以看到25年不会有很大的变化,未来几年还需要持续跟进。产品的优化和迭代对技术开发能力要求非常高,可能有非常大的挑战,但是相信未来在技术迭代上我们能够跟上并承担大批量量产。对于安卓的潜望式棱镜我们也将保持持续关注。

Q:请问关于光波导公司是否有可能除了制造和代工,向解决方案延伸?

A:水晶在光波导的研究从一开始就不是单纯的制造商。事实上水晶在光机设计和光学设计有全套经验的,2009年我们就通过光机的代工切入AR领域,到现在我们有能力做光机,更有能力做光波导。但是我们认为反射光波导要成为未来的主流技术,它的大规模、高效率、低成本、高质量的量产是一个世界性的难题,这个难题必须先解决,但是在解决这个的同时,事实上在对材料、设计、光机以及整个光学系统设计水晶从没有停止,只不过当前要先把量产的难题解决。事实上我们对反射、衍射的研究是全方位的。

Q: 请问公司车载业务对海外市场的定位如何?公司怎么看AR-HUD后续技术路线的迭代升级?

A:水晶进入车载业务领域仅仅3年时间,但是我们成长很快。水晶做AR-HUD的初衷做更高层次的技术,并在AR-HUD的基础上降维打击做W-HUD,这是我们的底层思考。我们认为AR-HUD将会成为汽车的标配,车载业务成长为水晶AR大格局的分支。因此对于海外客户的开拓我们非常重视。前两周我们也被邀请到海外客户的全球供应商大会,上千家供应商只有50家被邀请,全球供应商中只有15名被提及,这之中就有我们水晶。和客户接触短短一年时间就取得客户的高度认可,是由于水晶在品牌、服务、技术方面的卓越贡献。我们也得到了德国、日本等大客户的邀请,参与他们的竞标。但是汽车领域和消费电子不一样,项目转定点的确需要时间,大家可以对车载业务的进展保持持续关注。

对于技术路径,目前还是以TFT方案为主,但是未来LCOS等高端方案的AR-HUD我们都会参与其中。对于技术路径的升级,我们要解决客户几个痛点,比如尺寸限制、3D效果等等,这些在未来技术升级上都已经有所规划。

总结一下,对于车载业务我们的结构进一步优化,包括我们的客户结构和技术结构。当前车载国内市场内卷,但是我们依然对车载业务的长远发展具备信心,对供应链降本具备信心,并且对HUD渗透率的提升保持信心。

Q: 请问公司近两年的资本开支情况?5%-6%的研发费用率能否支撑公司的研发需求?

A:2024年半年度业绩预告已经披露,公司扣非净利润增速远大于净利润增长,主要是消费电子产业链正在复苏,成长趋势明显。去年全年公司的研发费用率大概为8%左右,高于往年的平均水平,主要是由于微棱镜项目的研发投入。到今年一季度公司的研发费用率大约为6%,回复了较为正常的水平。今年在降本增效大基调下,我们研发费用率控制在5%-6%,但是对重点项目依旧保持饱和投入,特别是在一号工程上的投入。但是对公司存量的传统业务,通过内部挖掘,我们对存量业务的投入相对是比较克制的。所以总体来讲,我们的研发费用和资本性开支,我们要科学控制投入比例,但是总体预算上有所控制。

Q: 请问光波导的量产是否有往海外企业转移的风险?

A:水晶作为中国企业,在大批量量产能力上是有非常大的强有力优势的,而反射光波导的卡脖子难题就是大规模、高性价比、低成本的量产性,当然全世界的公司都会共同参与解决这个难题,但是我们认为我们的技术沉淀和战略卡位都具备较好的优势。

Q: 对于微棱镜技术,请问未来大客户技术的确定性如何?是否有升级的可能性?

A:关于塑料棱镜的问题,首先请各位投资者朋友们确认时间点,作为微棱镜的核心供应商,24、25年的方案是很清晰,将延续23年供应链的格局和方案。目前我们了解到塑料棱镜的进展还在开发阶段,量产仍旧具有很大的不确定性,而且即使在顺利的情况,从研发到量产也要若干年时间。玻璃方案在材料性能上具有不可替代性,是塑料棱镜无可比拟的优势,因此在高端机种应用是具有非常高确定性的。塑料棱镜最大的优势就是降本,但是随着工艺进步和效率提升,玻璃微棱镜的成本也会快速下降,未来在价格上我们也会去支持大客户,那么塑料棱镜的吸引力会进一步降低。综合以上几点,我们认为塑料棱镜还非常遥远。

募资19.5亿元,胜利精密拟建车载显示扩能建设等项目作者:佚名 24-12-26

募资19.5亿元,胜利精密拟建车载显示扩能建设等项目作者:佚名 24-12-26 光子晶体科技将在2025年CES上发布车规级高亮度大视场角小体积透明显示技术作者:pjtime资讯组 24-12-25

光子晶体科技将在2025年CES上发布车规级高亮度大视场角小体积透明显示技术作者:pjtime资讯组 24-12-25 瑞芯微RK3588M荣获“2024中国汽车芯片创新成果”奖作者:pjtime资讯组 24-12-25

瑞芯微RK3588M荣获“2024中国汽车芯片创新成果”奖作者:pjtime资讯组 24-12-25 BOE京东方精电车载显示亮相2024世界显示产业创新发展大会作者:佚名 24-12-23

BOE京东方精电车载显示亮相2024世界显示产业创新发展大会作者:佚名 24-12-23 总投资57.43亿元,德赛西威拟募资建设三大智能座舱等汽车电子项目作者:亦凡 24-12-21

总投资57.43亿元,德赛西威拟募资建设三大智能座舱等汽车电子项目作者:亦凡 24-12-21 隆利科技车载Mini-LED供货宝马汽车的4.21 亿美元长期合同终止作者:佚名 24-12-20

隆利科技车载Mini-LED供货宝马汽车的4.21 亿美元长期合同终止作者:佚名 24-12-20 疆程技术LCOS AR-HUD交互革新分享,引领智能驾驶新体验作者:佚名 24-11-10

疆程技术LCOS AR-HUD交互革新分享,引领智能驾驶新体验作者:佚名 24-11-10 关于车载显示,深天马、国星光电、隆利科技、芯瑞达、华阳等7企透露重要信息作者:佚名 24-11-11

关于车载显示,深天马、国星光电、隆利科技、芯瑞达、华阳等7企透露重要信息作者:佚名 24-11-11 水晶光电:AR-HUD等车载光学业务将逐步贡献业绩作者:亦凡 24-11-05

水晶光电:AR-HUD等车载光学业务将逐步贡献业绩作者:亦凡 24-11-05 水晶光电、华阳集团、均胜电子4家车载显示企业第三季度财报作者:飘飘 24-10-29

水晶光电、华阳集团、均胜电子4家车载显示企业第三季度财报作者:飘飘 24-10-29 蔚蓝锂芯、木林森、彩虹股份、水晶光电等20家LED、HUD、显示相关企业第三季财报作者:叶风 24-10-29

蔚蓝锂芯、木林森、彩虹股份、水晶光电等20家LED、HUD、显示相关企业第三季财报作者:叶风 24-10-29 水晶光电2024上半年业绩再创新高,营收26.55亿,HUD产品得到客户全方位认可作者:佚名 24-08-23

水晶光电2024上半年业绩再创新高,营收26.55亿,HUD产品得到客户全方位认可作者:佚名 24-08-23