豪威集团H股全球发售正式启动 拟登陆香港联交所主板 深耕半导体高增长赛道

2025 年 12 月 31 日,全球化 Fabless 半导体设计企业豪威集成电路 (集团) 股份有限公司(股份代号:0501)宣布正式启动全球发售,拟在香港联合交易所有限公司主板上市。本次发售涵盖香港公开发售及国际发售两部分,H 股预计于 2026 年 1 月 12 日上午九时正正式开始买卖。公司已分别在上海证券交易所及瑞士证券交易所上市,本次香港上市无需瑞士监管机构额外审批。

公司概况与行业领先地位

豪威集成电路聚焦半导体设计核心业务,采用高效灵活的 Fabless 模式,专注研发与产品设计,与全球顶尖晶圆代工厂、封装及测试服务供应商保持长期稳定合作,有效降低资本投入与运营成本,缩短产品上市周期。

公司主营三大业务线:图像传感器解决方案、显示解决方案及模拟解决方案,产品广泛应用于智能手机、汽车、医疗、安防及新兴市场(机器视觉、智能眼镜及端侧 AI)等高增长领域。根据弗若斯特沙利文数据,按 2024 年图像传感器解决方案收入计,公司位列全球第三大数字图像传感器供应商,市场份额达 13.7%。

客户群覆盖全球领先的智能手机 OEM 和 ODM、汽车制造商、医疗设备公司等,2022-2024 年及 2025 年上半年,前五大客户贡献收入占比分别为 55.2%、55.9%、51.0% 及 50.3%;供应商方面,前五大供应商采购额占比分别为 58.0%、61.0%、61.8% 及 62.4%,客户与供应商未出现重叠情况。

财务业绩稳健增长 盈利能力持续优化

往绩记录期内,公司业务规模与盈利水平实现稳健增长,2025 年业绩延续向好势头:

2022-2024 年,收入分别为人民币 200.402 亿元、209.843 亿元、257.068 亿元;毛利分别为人民币 47.412 亿元、41.835 亿元、72.392 亿元;净利润分别为人民币 9.51 亿元、5.44 亿元、32.786 亿元,2024 年净利率大幅反弹至 12.8%,较 2023 年的 2.6% 显著提升。

2025 年上半年(经审计):收入人民币 139.441 亿元,毛利人民币 41.26 亿元,净利润人民币 20.204 亿元,净利率提升至 14.5%。

2025 年前九个月(未经审计):收入同比增长 15.1% 至人民币 218 亿元,净利润同比增长 35.2% 至人民币 32 亿元,净利润率达 14.7%,盈利能力持续优化。

资产状况方面,截至 2025 年 6 月 30 日,公司资产总值达人民币 424.843 亿元,资产净值人民币 261.87 亿元,流动资产净值人民币 143.188 亿元;截至 2025 年 9 月 30 日,资产总值进一步增至人民币 442 亿元,资产净值达人民币 277 亿元,财务基础稳健扎实。

全球发售核心信息详解

发售规模与定价

本次全球发售的发售股份总数为 4580 万股 H 股(视乎超额配售权行使情况而定),其中香港公开发售股份 458 万股(可予重新分配),国际发售股份 4122 万股(可予重新分配及视乎超额配售权行使情况而定)。发售股份面值为人民币 1.00 元,最高发售价为每股 104.80 港元,另加 1% 经纪佣金、0.0027% 证监会交易征费、0.00565% 联交所交易费及 0.00015% 会财局交易征费,申请时须以港元缴足全款,多缴款项将予以退还。

假设最高发售价及超额配售权未获行使,公司上市后股份市值约为 1703 亿港元,未经审计备考经调整每股综合有形资产净值为 21.06 港元(人民币 19.09 元)。

申请方式与数量要求

本次香港公开发售采用全电子化程序,不提供印刷本文件,投资者可通过两大渠道申请:

登录www.hkeipo.hk通过网上白表服务申请;

通过香港结算 EIPO 渠道,指示经纪或托管商(须为香港结算参与者)通过香港结算的 FINI 系统发出电子认购指示。

申请股数须至少为 100 股,并为指定数目的倍数,最高可申请 229 万股(占最初香港发售股份的 50%),对应最高应付金额为 24241.23 万港元。

关键时间节点

香港公开发售开始:2025 年 12 月 31 日上午九时正

电子申请截止时间:2026 年 1 月 7 日上午十一时三十分

付款及发出电子认购指示截止时间:2026 年 1 月 7 日中午十二时正

预期定价日:2026 年 1 月 8 日中午十二时正或之前(未达成则全球发售失效)

公布发售价及分配结果:不迟于 2026 年 1 月 9 日下午十一时正

H 股开始买卖:2026 年 1 月 12 日上午九时正

中介机构

本次全球发售的联席保荐人、整体协调人、联席全球协调人、联席账簿管理人及联席牵头经办人包括 UBS、CICC、PASCHK、GF Securities、Haitong International、CITIC Securities 等,联席牵头经办人还包括 TMS。

所得款项用途与股息政策

所得款项规划

假设最高发售价及超额配售权未获行使,本次全球发售所得款项净额约 46.932 亿港元,拟按以下比例精准规划使用:

约 70%(32.852 亿港元):未来五至十年投入关键技术研发,巩固在先进传感技术、先进显示技术及模拟解决方案的领先优势;

约 10%(4.693 亿港元):用于全球市场渗透及业务扩张,深化目标市场布局,扩大客户群覆盖;

约 10%(4.693 亿港元):开展战略投资及 / 或收购,聚焦与现有产品组合产生协同效应的产业机遇;

约 10%(4.693 亿港元):用于补充营运资金及一般公司用途。

股息政策

公司可采用现金、股票或两者结合的形式分派股息,具体规则包括:

最近三年以现金方式累计分配的利润不低于同期实现的年均可分配利润的 30%;

若年度录得利润且累计未分配利润为正,现金股息分配不低于同期可分配利润的 10%(特定重大投资或资本支出情况除外)。

2025 年 10 月公司宣派中期股息,每 10 股派发人民币 4.00 元(含税),并于 11 月 24 日完成派付,总金额达人民币 4.822 亿元。

近期发展与上市背景

监管与贸易环境适应

公司应对国际贸易政策变动,已实施内部控制机制确保合规,聘请专业法律顾问提供出口管制法律意见。截至最后实际可行日期,美国对中国半导体产品实施的关税合共达 70%,但公司运往美国的销售收入占比历年均低于 5%,地缘政治紧张局势及贸易限制未对业务运营及财务表现造成重大影响。

无重大不利变动

董事确认,自 2025 年 6 月 30 日以来,公司业务、财务状况及经营业绩未出现重大不利变动,亦无发生对财务信息造成重大影响的事件。

多上市平台布局

公司于 2017 年 5 月在上海证券交易所上市,2023 年 11 月全球存托凭证在瑞士证券交易所上市,本次香港上市旨在进一步拓宽国际融资渠道,吸引海外投资者及人才,巩固全球市场地位。截至最后实际可行日期,公司在上海及瑞士上市期间均无重大违规情况。

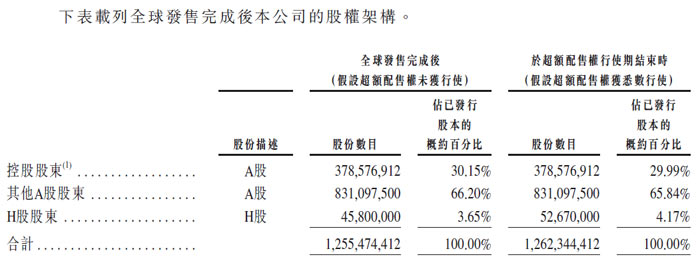

控股股东情况

虞仁荣先生为公司创始人、董事长兼执行董事,与绍兴韦豪管理、上海清恩、青岛清恩及虞小荣先生构成控股股东,紧随全球发售完成后(假设超额配售权未获行使),将持有公司约 30.15% 已发行股本。截至最后实际可行日期,虞仁荣先生及绍兴韦豪管理分别质押了 17179 万股 A 股股份(约占公司已发行总股本的 14.20%)及 1585.6 万股 A 股股份(约占公司已发行总股本的 1.31%)。

风险提示与重要说明

公司提醒投资者,投资发售股份涉及若干风险因素,主要包括:

半导体制行业竞争激烈且技术迭代迅速,可能影响市场份额与盈利能力;

国际贸易政策与投资限制变动可能带来不利影响;

客户与供应商集中度相对较高,存在依赖风险;

库存管理面临市场需求波动风险,曾录得存货撇减;

依赖第三方代工厂,可能影响制造流程控制与产品供应稳定性;

美国对外投资安全计划等相关法规变动可能影响融资能力或证券价值。

立讯精密拟 10 亿 - 20 亿元回购股份 获工行 18 亿元专项贷款支持作者:佚名 26-01-01

立讯精密拟 10 亿 - 20 亿元回购股份 获工行 18 亿元专项贷款支持作者:佚名 26-01-01 闪极科技完成近亿元A+轮融资 新一代AI眼镜引入光峰科技“蜻蜓光擎”激光显示技术,12月29日发布作者:佚名 25-12-29

闪极科技完成近亿元A+轮融资 新一代AI眼镜引入光峰科技“蜻蜓光擎”激光显示技术,12月29日发布作者:佚名 25-12-29 龙旗科技 H 股发行上市申请经香港联交所上市委员会审阅 后续待相关监管批准作者:佚名 25-12-20

龙旗科技 H 股发行上市申请经香港联交所上市委员会审阅 后续待相关监管批准作者:佚名 25-12-20 豪威集团发布超低功耗单芯片全彩场序微显示器,赋能新一代智能眼镜作者:佚名 25-12-18

豪威集团发布超低功耗单芯片全彩场序微显示器,赋能新一代智能眼镜作者:佚名 25-12-18 豪威集团全资子公司出资 2 亿元 参与集成电路领域私募投资基金作者:佚名 25-11-27

豪威集团全资子公司出资 2 亿元 参与集成电路领域私募投资基金作者:佚名 25-11-27 BOE原副董事长高文宝转任豪威总经理,TCL、康佳、长虹、歌尔等29企高管人事调整一览作者:佚名 25-11-14

BOE原副董事长高文宝转任豪威总经理,TCL、康佳、长虹、歌尔等29企高管人事调整一览作者:佚名 25-11-14 豪威集团管理层重磅调整:高文宝出任总经理领航全球化战略,王崧深耕核心业务赋能高质量发展作者:佚名 25-11-13

豪威集团管理层重磅调整:高文宝出任总经理领航全球化战略,王崧深耕核心业务赋能高质量发展作者:佚名 25-11-13