中强光电Q1:收入净额95.71亿元新台币

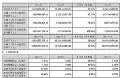

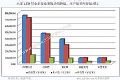

中强光电股份有限公司(以下简称中光电)今(4月25日)日下午召开在线法人说明会,公布2023年第一季财务报表。总计第一季合并营业收入净额为新台币95.71亿元,在两大产品线出货皆受到淡季与假期影响下,较第四季及去年同期分别减少14.3%及27.2%。第一季合并毛利率为16.7%,受到汇率不利影响较前一季之19.7%减少3%,相较去年同期之15.3%则增加1.4%,主系受惠于产品组合优化所致。合并营业净利为新台币0.64亿元,分别较第四季及去年同期减少82.6%及80.2%。合并税后净利为新台币1.93亿元,较第四季减少42.2%,并较去年同期减少60.6%。归属母公司股东之净利为新台币2.53亿元,较上一季之新台币3.72亿元减少32.1%,并较去年同期之新台币4.79亿元减少47.2%。2023年第一季基本每股盈余为新台币0.65元。

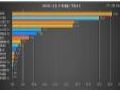

节能产品第一季营收达41.49亿元,出货量约699.6万片/台,受到传统淡季与工作天数减少等因素影响分别较前一季减少9.1%及3.8%,相较去年同期则分别减少44%及53%。针对2023年第二季营运,林惠姿总经理表示, NB机种将逐渐恢复成长动能,TV/PID受到面板价格上涨可能抑制需求出货将持平,因此预估节能产品第二季整体出货量将较第一季微幅成长。展望未来营运发展,林惠姿表示,考虑国际政经情势对景气复苏之影响,保守预期2023年节能产品整体出货量将微幅增加,主要成长来自TV/PID及NB机种,而Monitor机种则呈现衰退走势。林惠姿进一步说明未来策略,中强光电将提供客户完整且多元整合之LCD及OLED客制化显示器解决方案,以追求较高利润和价值为目标,稳健成长;并将聚焦在市场需求成长区块的车载整合性防窥产品与公共显示数字广告牌等各类具有少量、多样、客制化程度高的产品,以发展出更极致和前瞻性的显示器产品。

受到淡季与假期影响,影像产品第一季营收约31.31亿元,出货量约23万6仟多台,分别较第四季减少11%及6.4%;相较去年同期则分别减少24.7%及15.9%。针对2023年第二季营运,林惠姿表示,通膨与季节因素持续干扰消费性产品复苏,但在新产品逐步量产下营运可望逐月成长,预估影像产品第二季整体出货量将成长一成左右。林惠姿同时说明,影像产品将推出全球最小、最亮、最环保的雷射工程及商用投影机,确保以固态光源为核心巩固在主流市场DLP #1地位。此外,智能微投影新产品及新客户于电视/电玩新市场的拓展,将有助于持续扩大领先优势。预期2023年影像产品整体出货量将逐季增加,全年可望成长一成以上。

鸿合投影机助力珠海科技学院信息化建设作者:pjtime资讯组 24-07-04

鸿合投影机助力珠海科技学院信息化建设作者:pjtime资讯组 24-07-04 商教投影机选购指南 一定要收藏作者:晶捷 24-06-27

商教投影机选购指南 一定要收藏作者:晶捷 24-06-27 专为企业用户推荐 视美乐商教投影机SML-BF500I作者:晶捷 24-06-25

专为企业用户推荐 视美乐商教投影机SML-BF500I作者:晶捷 24-06-25 光峰专显与“陶瓷黄埔”联袂,共创陶瓷艺术与数字化教学新纪元作者:佚名 24-06-20

光峰专显与“陶瓷黄埔”联袂,共创陶瓷艺术与数字化教学新纪元作者:佚名 24-06-20 索诺克商教机SNP-LX3603 打造极致教学与商务投影体验作者:晶捷 24-06-17

索诺克商教机SNP-LX3603 打造极致教学与商务投影体验作者:晶捷 24-06-17 高校案例|200余台光峰教育投影,点亮南昌交通学院教学新篇章作者:佚名 24-06-14

高校案例|200余台光峰教育投影,点亮南昌交通学院教学新篇章作者:佚名 24-06-14 这,就是2024年的达实智能!作者:佚名 24-05-11

这,就是2024年的达实智能!作者:佚名 24-05-11 季报 | Q1全球电子纸模组出货量下降26%;电子纸标签和平板市场表现分化作者:佚名 24-05-08

季报 | Q1全球电子纸模组出货量下降26%;电子纸标签和平板市场表现分化作者:佚名 24-05-08 北方华创2023年年度报告:营收和净利大增作者:佚名 24-05-07

北方华创2023年年度报告:营收和净利大增作者:佚名 24-05-07 17家面板厂商一季报盘点,京东方“一枝独秀”!作者:佚名 24-05-07

17家面板厂商一季报盘点,京东方“一枝独秀”!作者:佚名 24-05-07 光踪迹 | 光峰科技一季度业绩亮眼,专显事业部各地活动精彩纷呈作者:佚名 24-05-07

光踪迹 | 光峰科技一季度业绩亮眼,专显事业部各地活动精彩纷呈作者:佚名 24-05-07 财报研读 | 六家主营LED显示屏上市公司2023年报深入对比分析作者:叶风 24-05-06

财报研读 | 六家主营LED显示屏上市公司2023年报深入对比分析作者:叶风 24-05-06