轻舟已过万重山,电视面板市场走出低谷迎来恢复

核心观点

面板出货:低谷中恢复,终端需求是影响恢复力度的关键

面板厂策略:整体协同,局部竞争

供应链:面板价格波动周期将从强周期向弱周期转变

回顾2023年,尽管终端市场表现疲弱,面板厂商通过协同控产等策略逐步走出深度亏损泥潭。但是,面板价格的超预期上涨使得整机品牌亏损压力显现。展望2024年,全球电视面板市场上下游依然将围绕利润展开博弈:终端市场预计呈现弱恢复,带动面板出货表现有望走出低谷。

面板出货:低谷中恢复,终端需求是影响恢复力度的关键

2024年,全球LCD TV面板出货数量和面积迎来双增长。过去一年全球液晶电视面板出货降至近五年低位水平,在多重因素支撑下2024年电视面板市场有望开启新一轮的上涨周期:

(1)赛事、抄底备货和物流因素成为面板出货恢复的驱动力。2024年恰逢赛事年,尽管近几年赛事对需求的拉动力转弱,但对正在走出深度衰退的欧洲市场来说是一剂强心针,品牌赛事备货需求已然开启。与此同时,新年元春头部面板厂大幅控产稳价的策略一定程度上刺激了整机厂商的抄底备货需求。叠加“红海冲突”对亚欧物流周期拉长的影响,整体带来面板备货动能短期恢复。但全年面板出货的恢复力度仍取决于终端需求。

(2)产能有限恢复支撑面板出货走出低谷。在品牌采购多元化的策略加持下,中国台湾及日韩厂商的需求环境逐步好转,直接影响韩厂LCD TV面板产能恢复爬坡,同时台湾厂商控产力度相对较弱,整体为面板出货水平恢复提供了基础。

(3)供应链上下游库存趋向健康推动品牌备货需求释放。一方面,面板厂商近两年维持控产,从源头减少了面板供应输入。另一方面,部分整机厂商通过积极促销实现了库存的去化。由此,供应链上下游库存水平回归健康水平。

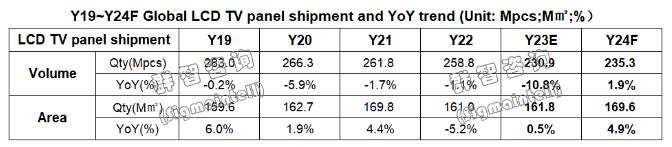

根据群智咨询(Sigmaintell)统计及预测数据显示,2023年全球LCD TV面板出货量为2.31亿片,同比大幅下降10.8%,大尺寸需求恢复带动出货面积同比持平;预计2024年出货水平增加至2.35亿片,同比小幅增加1.9%,出货面积同比增加4.9%。

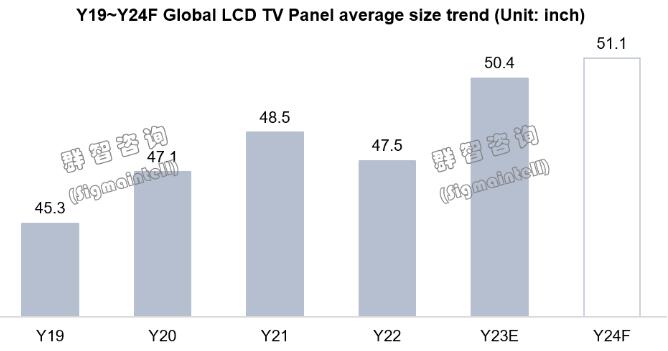

2023年全球电视面板平均尺寸突破50英寸,预计2024年持续增加至51.1英寸。大尺寸段面板需求稳步向好叠加中小尺寸段产品结构持续升级,全球电视面板平均尺寸恢复增长。其中,大尺寸段需求向好不仅包括65"和75"份额增加,同时80"+成本下沉带来的规模快速增加。而小尺寸段结构升级除32"需求向43"转移外,40"供应丰富度的提升同样对32"需求形成分流。群智咨询(Sigmaintell)调研数据显示,2023年全球LCD TV面板出货平均尺寸首次超过50英寸,预计2024年平均尺寸增加至51.1英寸。

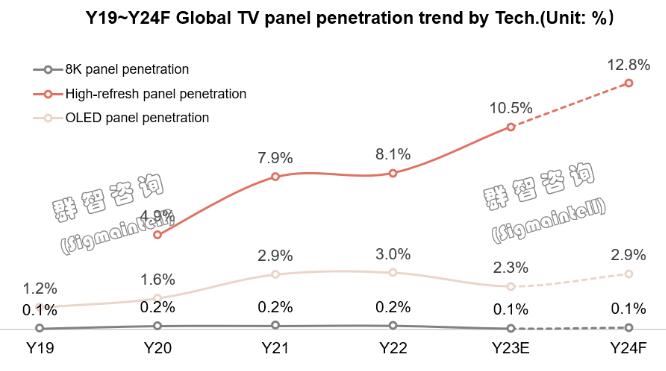

高刷新率与OLED成为2024年TV面板的主力增长赛道,8K边际效益下降。经过两年的快速成长期,2023年高刷新率(下称“高刷”)TV面板渗透率已超过10%。2024年,成本及技术壁垒较小的高刷仍会受到产业厂商的青睐,既可以满足面板厂商用最小成本提升产品附加值的诉求,又可以满足品牌厂商持续推进游戏和高刷电视的策略。因此2024年高刷渗透率预计将接近13%。

OLED TV面板出货有望转入增长周期。一方面,随着韩厂OLED产线逐步完成折旧,成本下降空间增大,有利于OLED面板市场规模的恢复和成长。另一方面,国际品牌采购策略多元化助力技术布局多元化,三星电子(Samsung)全面布局WOLED产品有利于OLED面板市场规模的进一步铺开。综合来看,2024年OLED面板出货预计转向增长带动渗透率恢复至2.9%。

8K电视面板需求受高端市场不振的冲击是最明显且长期的。由于4K至8K的分辨率升级边际效益显著下降,终端消费者为分辨率进一步升级买单的意愿疲弱。对电视产业厂商来说,高成本并未收获好效益。因此,8K面板投入产出比走低叠加技术升级边际效益递减显现,近几年规模恐难恢复。

面板厂策略:整体协同,局部竞争

2023年起,“按需生产,动态控产”成为各面板厂产能策略的核心。在此背景下,2024年各厂商需求环境的差异将引导其产能策略走向分化。因此,协同与竞争并存将成为2024年面板厂商格局变化的主要特点。

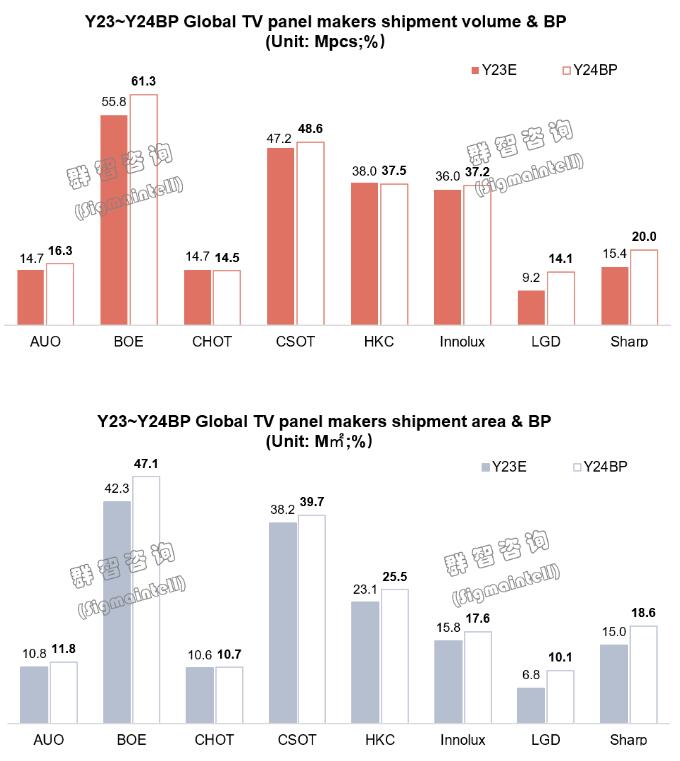

京东方(BOE),2024年全尺寸铺开抓取需求环境的更多可能性。过去一年,BOE在扭亏策略的推进中付出了诸多努力。对于2024年,京东方持续保持主流大尺寸规模竞争力以促使头部品牌采购策略避无可避,同时积极布局利基性产品包括40"/60"/70"实现全尺寸铺开来抓取细分领域更多需求的可能性。因此,2024年TV面板规划共6130万片,利基性产品的补充实现了数量和面积维度的双增长。

TCL华星(CSOT),需求相对稳健带动2024年产能持续恢复。2024年对于TCL华星来说是稳健增长的一年。一方面,头部两大客户TCL集团及三星电子占据其超50%的出货份额,因此主体客户的稳定合作保障了华星需求大盘的基础安全。另一方面,小米、LG电子和长虹等主要品牌客户需求持续增长。在此需求支撑下,2024年TV面板规划4860万片。

惠科(HKC),大尺寸快速发展助力2024年供应面积持续增长。中国品牌需求走强补偿了国际品牌需求转弱缺口,整体品牌需求相对稳定。因此,2024年TV面板规划3750万片,同比基本持平。但是对比台厂出货规模的增加,惠科明显受到了份额压力,因此积极规模40"面板进行对标竞争。与此同时,依旧保持了对80"+的积极热情,带动供应面积明显增加。

品牌采购多元化策略支撑下,中国台湾以及日韩厂商TV面板供应维持增长通道。友达(AUO)主要客户三星和海信均有意扩大合作,2024年TV面板规划1630万片,持续增长。群创(Innolux)与中国品牌合作良好,且跟国际品牌合作亦稳步增加,2024年TV面板规划3720万片,其中积极增加大尺寸55"等。在与国际品牌合作持续强化的带动下,LG显示(LGD) LCD TV产能明显恢复,2024年LCD TV面板供应规划1410万片,OLED TV面板规划660万片,整体增势明显。与国际品牌深度绑定的夏普(Sharp)2024年 TV面板规划2000万片,仍然聚焦大尺寸,其中G10开出65"套切产品进一步匹配国际品牌需求。

面板价格:面板价格波动周期将从强周期向弱周期转变

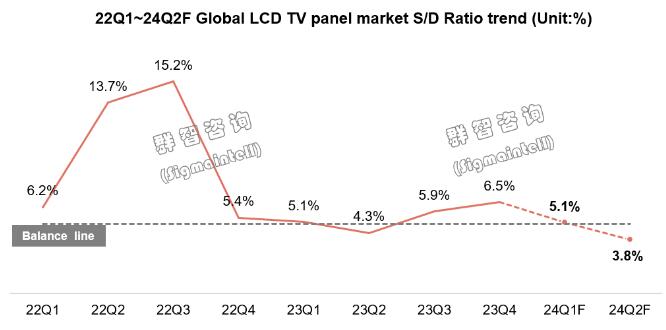

短期来看,2024年上半年供应和需求层面的双重改变推动供需预计将从宽松走向偏紧。根据群智咨询(Sigmaintell)“供需模型”测算数据(面积基准)显示:全球LCD TV面板市场一季度供需比为5.1%,供需趋向平衡;二季度供需比为3.8%,供需转向紧张。

从需求层面来看,“抄底、赛事、促销”三驾马车为备货需求释放提供了基本的动能,但库存水平的高低和议价能力的强弱使得整机厂商之间的备货节奏存在差异。二线市场抄底备货需求率先从2023年年末启动;一季度库存相对健康的中国品牌也开始了抄底备货,而国际品牌议价相对强势,备货需求稳定,一季度备货需求走出低谷;二季度国际品牌赛事备货需求驱动采购有望增加,叠加中国品牌促销备货需求,二季度需求环境明显好转。综合来看,上半年面板需求预计将持续恢复。从供应层面来看,一季度面板厂仍处于控产状态,其中二月头部厂商通过休假2周左右使得当月稼动率不足60%,刺激品牌需求释放并实现“清库存,稳预期”的作用。二季度,在按需生产原则下,预计面板厂稼动率有限恢复。

基于此,预计一季度开始,面板价格逐步企稳并转入上行通道,二季度预计维持上涨趋势。但不可忽略的是,受需求恢复力度有限影响,各尺寸面板价格涨幅有限。

长期来看,面板价格波动周期预计将从2年一强周期向1年一弱周期转变。近两年,在终端市场表现不振的大环境下,电视产业链的利润空间被不断压缩,整机厂商与面板厂商围绕保卫利润展开的博弈愈发激烈。对于整机厂商来说,终端提价意味着份额流失,显然对上游控制成本更加稳妥,因此对于面板成本大幅上涨幅度的接受度降低。对面板厂商来说,降本增效多年后整体成本水平走向极致,守住利润红线的有效经验来自于对控产节奏的把握,而在按需控产成为新常态后面板价格下降幅度受限。因此,群智咨询(Sigmaintell)认为,电视面板价格波动振幅将由强变弱,且波动周期逐步缩小到一年。

TCL科技人事变动:董事、高级管理人员沈浩平先生辞职,增补闫晓林董事和王彦君副总裁作者:佚名 24-12-30

TCL科技人事变动:董事、高级管理人员沈浩平先生辞职,增补闫晓林董事和王彦君副总裁作者:佚名 24-12-30 深康佳筹划发行股份购买宏晶微电子控股权作者:亦凡 24-12-30

深康佳筹划发行股份购买宏晶微电子控股权作者:亦凡 24-12-30 创维酷开 K6 Ultra AI MiniLED 电视上市,首发价5999 元作者:佚名 24-12-26

创维酷开 K6 Ultra AI MiniLED 电视上市,首发价5999 元作者:佚名 24-12-26 注册资本超34亿元,惠科股份在贵州贵安新区成立两家新公司作者:亦凡 24-12-25

注册资本超34亿元,惠科股份在贵州贵安新区成立两家新公司作者:亦凡 24-12-25 惠科与长虹签署战略合作备忘录作者:pjtime资讯组 24-12-24

惠科与长虹签署战略合作备忘录作者:pjtime资讯组 24-12-24 年终特辑 | BOE(京东方)2024年度十大热点新闻事件作者:佚名 24-12-24

年终特辑 | BOE(京东方)2024年度十大热点新闻事件作者:佚名 24-12-24 TCL华星:大尺寸电视面板向好、柔性OLED供不应求、印刷OLED年内小批量量产作者:佚名 24-05-24

TCL华星:大尺寸电视面板向好、柔性OLED供不应求、印刷OLED年内小批量量产作者:佚名 24-05-24 群智研究|2024年5月IT面板价格风向标(上旬版)作者:pjtime资讯组 24-05-06

群智研究|2024年5月IT面板价格风向标(上旬版)作者:pjtime资讯组 24-05-06 TCL科技:今年电视面板大尺寸化趋势依旧强劲作者:佚名 24-04-01

TCL科技:今年电视面板大尺寸化趋势依旧强劲作者:佚名 24-04-01 1月全球TV面板出货:“涨价潮”重启刺激需求前移,1月面板出货数量面积双增作者:佚名 24-02-28

1月全球TV面板出货:“涨价潮”重启刺激需求前移,1月面板出货数量面积双增作者:佚名 24-02-28 全球液晶电视面板市场十月出货量排名作者:pjtime资讯组 23-11-29

全球液晶电视面板市场十月出货量排名作者:pjtime资讯组 23-11-29 规则与格局重塑中,电视产业能否摆脱“囚徒困境”?作者:佚名 23-10-11

规则与格局重塑中,电视产业能否摆脱“囚徒困境”?作者:佚名 23-10-11