中芯国际:产能利用率近满负荷,中国区收入占比超八成 全年目标剑指 90 亿美元

11 月 14 日,中芯国际(证券代码:688981.SH/00981.HK)举办 2025 年第三季度业绩说明会,披露未经审核财务数据及业务进展。公司三季度实现销售收入 23.82 亿美元,环比增长 7.8%;前三个季度累计收入 68.38 亿美元,同比增长 17.4%,全年销售收入预计将超过 90 亿美元,踏上规模新台阶。

核心业绩:营收利润双升 产能利用率近满负荷

盈利表现稳健,三季度毛利率达 22.0%,环比提升 1.6 个百分点,主要得益于产能利用率上升抵消了折旧增长影响;归属于公司应占利润 1.92 亿美元,经营利润 3.51 亿美元,息税折旧及摊销前利润率维持 60.0% 的高位。

产能持续释放,截至三季度末,折合 8 英寸标准逻辑月产产能增至 102.3 万片,产能利用率达 95.8%;出货量环比增长 4.6% 至 249.9 万片,晶圆平均销售单价环比增长 3.8%,受益于制程复杂产品出货增加。

财务结构健康,三季度末总资产 494 亿美元,总负债 164 亿美元,有息债务权益比 34.8%,净债务权益比仅 0.4%;经营活动所得现金净额 9.41 亿美元,前三个季度资本开支合计 57 亿美元。

业务结构:中国区收入占比超八成 消费电子成增长主力

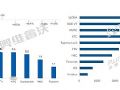

地区分布上,中国区收入占比达 86%,绝对值环比增长 11%,得益于国内产业链切换加速及市场需求扩大;美国、欧亚地区占比分别为 11% 和 3%。

应用领域中,消费电子表现最为突出,收入占比 43% 且环比增长 15%,涵盖家用电器、智能音箱、电动自行车等多元场景,国内供应商替代海外份额成效显著;智能手机、工业与汽车、电脑与平板、互联与可穿戴领域占比分别为 22%、12%、15%、8%。

产品组合持续优化,12 英寸和 8 英寸晶圆收入占比分别为 77% 和 23%,特色工艺布局成效显现,车规级 Sensor、BCD、MCU 等产品切入汽车芯片增长赛道。

未来展望:四季度淡季不淡 2026 年扩产提速

四季度指引明确,尽管面临传统淡季,但产业链切换效应持续,公司预计销售收入环比持平至增长 2%,产线保持满载,毛利率维持在 18%-20% 区间。

2026 年行业扩产可期,逻辑电路尤其是模拟、MCU、消费类领域国内替代加速,国际供应链切入带来持续需求,同行扩产节奏将进一步加快;设备采购方面,虽受地缘政治影响存在季度波动,但全年资本开支预计与去年持平。

技术迭代持续推进,图像传感器 CIS、信号处理 ISP 工艺提升感光与画面质量,嵌入式存储平台向车规、工业 MCU 拓展,NOR Flash 等特色存储产品强化高可靠性优势。

莱特光电拟发行 7.66 亿元可转债 加码光电新材料产能与研发创新作者:佚名 25-11-15

莱特光电拟发行 7.66 亿元可转债 加码光电新材料产能与研发创新作者:佚名 25-11-15 瑞芯微 2025Q3 业绩说明会释放积极信号 端侧 AI 布局提速 新品与场景拓展双轮驱动增长作者:佚名 25-11-15

瑞芯微 2025Q3 业绩说明会释放积极信号 端侧 AI 布局提速 新品与场景拓展双轮驱动增长作者:佚名 25-11-15 DTC2025丨TCL华星印刷OLED小尺寸突破,全产业技术创新布局作者:pjtime资讯组 25-11-14

DTC2025丨TCL华星印刷OLED小尺寸突破,全产业技术创新布局作者:pjtime资讯组 25-11-14 豪威集团管理层重磅调整:高文宝出任总经理领航全球化战略,王崧深耕核心业务赋能高质量发展作者:佚名 25-11-13

豪威集团管理层重磅调整:高文宝出任总经理领航全球化战略,王崧深耕核心业务赋能高质量发展作者:佚名 25-11-13 莱特光电锚定OLED产业机遇深耕技术:8.6 代线加速落地 打开百亿增量市场空间作者:佚名 25-11-12

莱特光电锚定OLED产业机遇深耕技术:8.6 代线加速落地 打开百亿增量市场空间作者:佚名 25-11-12 2025年三季度全球电视(TV)代工出货TOP3品牌:MOKA茂佳、BOE京东方、兆驰作者:飘雪 25-11-08

2025年三季度全球电视(TV)代工出货TOP3品牌:MOKA茂佳、BOE京东方、兆驰作者:飘雪 25-11-08 2025年三季度全球TV代工出货近30.8M作者:佚名 25-11-06

2025年三季度全球TV代工出货近30.8M作者:佚名 25-11-06 2025Q3全球电视代工出货量微增0.4%;京东方VT暴涨73.5%,TCL茂佳以巨大优势或再蝉联全年第一作者:佚名 25-11-06

2025Q3全球电视代工出货量微增0.4%;京东方VT暴涨73.5%,TCL茂佳以巨大优势或再蝉联全年第一作者:佚名 25-11-06