LCD TV面板价格能否形成周期性上涨,取决于三大核心因素

核心观点

需求:短期需求低迷,中长期区域性机会犹存

供应:面板厂商加大减产力度,启动了历史上最大幅度的减产

供需及价格:面板厂策略推动四季度面板价格结构性上涨

风险提示:LCD TV面板价格能否在短期形成周期性上涨取决于三大核心要素

在经历了长达一年之久的市场下行周期之后,稳价格和减亏损成为面板厂商当前最迫切的目标。虽然终端需求未实现恢复,国际品牌采购需求持续疲弱,但头部品牌库存持续下降并将进入相对健康区间,且在面板价格触底的预期下,中国厂商逐步启动策略性抄底备货,面板备货需求短期呈现结构性恢复。同时,面板厂商启动了历史上最大幅度的减产,在供应链上下游的极限拉扯中,过剩的供需环境得以缓解,面板价格有望迎来转折。但是,这是否意味着电视面板市场已经摆脱现行的行业困境?迎来新一轮的景气周期?群智咨询(Sigmaintell)认为,目前仍有诸多风险存在,应理智并克制地对待供需环境缓和,保护市场秩序稳定有序恢复。

需求:短期需求低迷,中长期区域性机会犹存

终端市场整体需求低迷,北美及新兴市场中长期需求相对乐观。短期来看,今年各主流区域需求难见明显恢复。北美市场在需求透支、高通胀因素影响下,2022年市场规模持续回落,但面板价格的走低以及物流成本的大幅回落均对2023年北美市场需求恢复形成了良性支撑。而笼罩在俄乌战争和能源危机的阴影当中的欧洲,其终端市场恐将陷入持续衰退。在通货膨胀、美国加息及汇率波动等因素影响下,新兴市场TV需求逐步走向分化,其中东南亚地区贸易顺差逐步扩大有望带动TV市场恢复,但其他大部分区域受货币贬值拖累需求难见复苏。疫情对中国经济发展影响明显,加之电视品类的刚性特征弱化,中国TV市场表现恐难以期待增长。

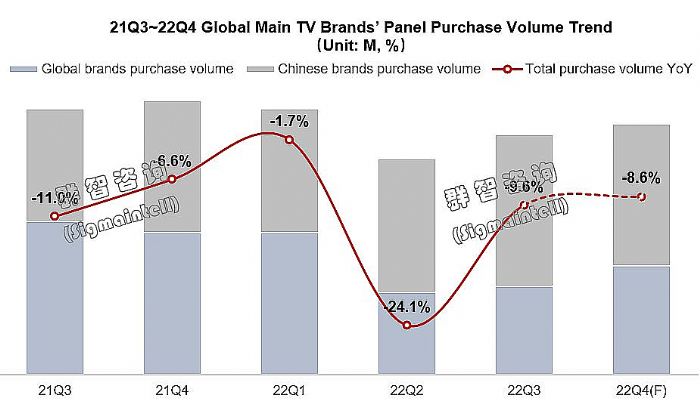

厂商采购策略分化,国际品牌持续去库存,中国厂商开启策略性备货。在欧美市场需求低迷影响下,三星电子高库存运营策略遭遇滑铁卢,自六月采购停摆以来,尽管四季度采购需求环比恢复,但同比依然大幅减少;同时,去库存策略同样影响着LG电子,下半年采购需求同比明显回落。相比来看,中国品牌下半年采购需求则呈现恢复态势。海信在“向后拓展终端市场”+“向前夯实供应基础”的长足发展策略下采购需求依然维持同比增长。TCL库存包袱轻,叠加面板价格逐步触底,下半年采购需求亦有所恢复。

群智咨询(Sigmaintell)统计数据显示,全球Top9品牌三季度电视面板采购3720万片,四季度恢复至3880万片,环比小幅恢复,但同比依然大幅下降8.6%,短期需求难见恢复。

供应:面板厂商加大减产力度,启动了历史上最大幅度的减产

需求低迷和库存高企是压在面板厂商头顶上的两座大山。唯有持续控产是面板厂短期可以改变供需形势的最行之有效的方法。

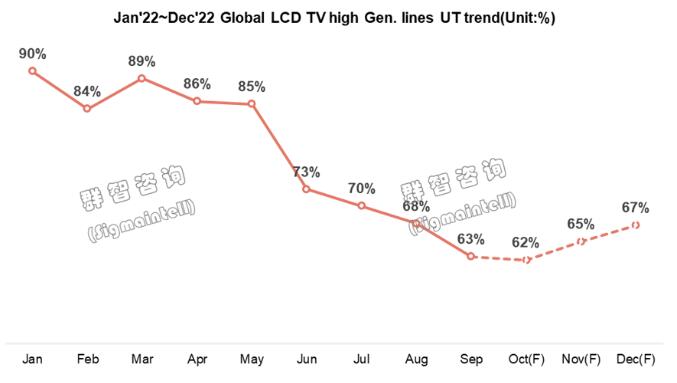

产能:面板厂加大减产力度,四季度稼动率低于70%

根据群智咨询(Sigmaintell)调研数据,中国大陆的头部面板厂商9月开始进一步加大减产力度,带动9月~10月G6及以上高世代面板产线的整体稼动率降至略高于60%的水平,十月为面板厂稼动率水平的历史新低点。随着库存逐步趋于健康,预计从11月开始面板厂商投片将环比缓慢恢复,预计四季度G6及更高LCD面板产线整体稼动率将保持低于70%的低位运行。

大陆面板厂9月开始加大减产。如果说上半年大陆面板厂还能在市场份额和利润中寻找平衡点,随着LCD TV面板价格击破现金成本,利润天平开始明显失衡,为了减少亏损,大陆厂商加大减产的决心愈加清晰。京东方(BOE)前期产能调整主要集中在合肥G10.5和成都G8.6,9月开始进一步减少G10.5和G8.5的投片水平。TCL华星(CSOT)苏州产线三季度起稼动率不足50%,九月起G10.5投片进一步下调,同时减少G8.5投片。惠科(HKC)也加大了对重庆及滁州产线的减产力度,同时控制绵阳和长沙产线的爬坡进度。

中国台湾面板厂,以利润为导向持续加大产能。中国台湾厂商在二季度财报法说会上提出,面板价格跌至现金成本以下的生产销售是没有意义的,由此可见面板价格破现金成本后对减产是比较坚决的。友达(AUO)在二季度已对G6~G8.5启动了全面减产,三季度减产幅度进一步扩大,其中G6和G7.5稼动率下调至30%左右。群创(Innolux)三季度亦大幅下修了G6和G7.5投片计划,其中九月投片水平到达低谷,G7.5稼动率不足50%。

韩国面板厂,LCD和OLED需求双双遇冷,面临严峻的经营挑战 。受整体市场需求萎靡的影响,LGD正承受着库存高企以及亏损扩大的多重压力,预计未来将加速退出LCD TV面板供应,其中韩国G7.5预计在明年上半年关闭,同时缩减广州G8.5上LCD TV面板的产能分配。更为棘手的是,当前欧美市场OLED电视需求低迷,G8.5上OLED产线稼动率同样大幅下调,企业正常运营面临严峻挑战。

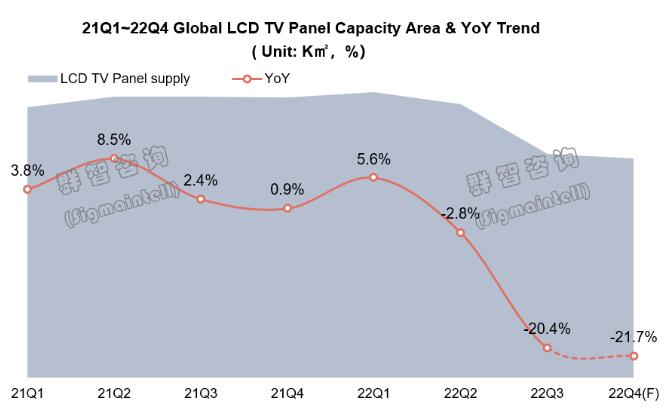

根据群智咨询(Sigmaintell)测算,受面板厂减产影响,三季度全球LCD TV面板供应面积同比大幅下降20.4%,四季度同比维持21.7%的较大降幅。面板厂减产短期对供应形成有效控制,在供需基本面并未根本改变的情况下,未来头部面板厂商能否形成合力持续对全球LCD TV面板产能进行理性的控制显得尤为重要。

库存:小尺寸面板库存趋于健康,大尺寸库存大幅减少但依然处于高位

Q2~Q3需求急速锐减,虽然面板厂进行一定控产,但产能控制的步调存在差异,累积的库存成为面板厂商的沉重包袱。分尺寸来看,三季度末,小尺寸库存保持在相对健康的水位;而大尺寸面板尤其是65”及75”受国际品牌采购策略收缩影响,预计到年底依然位于2周以上偏高水位,库存去化依然任重道远。

供需及价格:面板厂策略推动四季度面板价格结构性上涨

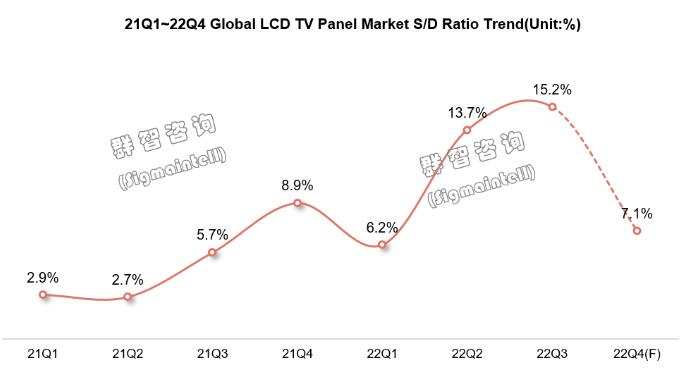

根据群智咨询(Sigmaintell) “供需模型”测算数据,四季度在品牌采购需求低位小幅恢复的拉动下,面板厂大幅减产带来的正向效应逐渐发挥作用,2022年四季度全球LCD TV面板市场供需比将逐渐回落到7.1%(面积基准),整体供需环境依然宽松,但没有库存压力的中小尺寸产品将由宽松逐渐趋向供应紧张。

群智咨询(Sigmaintell)认为,从供需基本面来看,在需求没有恢复预期的情况下,面板市场尚不具备价格反弹的因素。但受面板厂亏损加大以及控产力度加强影响,叠加面板厂商对于价格恢复的意愿尤为迫切,预计在面板厂商策略推动下,LCD TV面板价格有机会迎来结构性短期上涨。

风险提示:LCD TV面板价格能否在短期形成周期性上涨,群智咨询(Sigmaintell)认为取决于以下三大核心要素。

1、终端需求能否实质性复苏?

四季度将进入全球传统销售旺季,中国“双11”促销力度进一步加大;新兴市场如印度的“排灯节”即将展开全年最重要的大促;北美终端市场更是铆足劲提升销售,包括亚马逊增加“Prime 会员早享日”活动,“黑五”促销等活动,在成本下降和品牌冲量等因素的驱动下,能否迎来终端市场需求恢复的信号?如果四季度的销售旺季能够给目前低迷的市场带来一些恢复的信号,将有利于大幅提升产业链的备货信心,从而带动备货需求的恢复。

2、产业链流通库存是否真正有效去化?

库存问题一直是摆在行业面前的突出问题,截至三季度末库存问题依然相对严峻。国际品牌经过2个季度的去库存周期,三季度末库存依然偏高,预计到年底库存有望降至健康水位。面板厂通过大幅度减产,到今年底库存有望趋于健康,但需要留意中国品牌以及二线厂商因抄底备货带来的库存逐步走高,恐对后续需求产生一定冲击。

3、面板厂商能否持续理性控产?

尽管面板厂当前发展策略不尽相同,但当面板价格跌破现金成本后,面板厂商陆续加大减产以对抗低迷环境。在当前的宏观环境下,供需基本面并没有发生根本性的改变,终端需求难以得到强劲恢复,因此面板厂商能否持续对面板供应产能进行理性控制尤为重要。

TCL科技人事变动:董事、高级管理人员沈浩平先生辞职,增补闫晓林董事和王彦君副总裁作者:佚名 24-12-30

TCL科技人事变动:董事、高级管理人员沈浩平先生辞职,增补闫晓林董事和王彦君副总裁作者:佚名 24-12-30 深康佳筹划发行股份购买宏晶微电子控股权作者:亦凡 24-12-30

深康佳筹划发行股份购买宏晶微电子控股权作者:亦凡 24-12-30 创维酷开 K6 Ultra AI MiniLED 电视上市,首发价5999 元作者:佚名 24-12-26

创维酷开 K6 Ultra AI MiniLED 电视上市,首发价5999 元作者:佚名 24-12-26 注册资本超34亿元,惠科股份在贵州贵安新区成立两家新公司作者:亦凡 24-12-25

注册资本超34亿元,惠科股份在贵州贵安新区成立两家新公司作者:亦凡 24-12-25 惠科与长虹签署战略合作备忘录作者:pjtime资讯组 24-12-24

惠科与长虹签署战略合作备忘录作者:pjtime资讯组 24-12-24 年终特辑 | BOE(京东方)2024年度十大热点新闻事件作者:佚名 24-12-24

年终特辑 | BOE(京东方)2024年度十大热点新闻事件作者:佚名 24-12-24 轻舟已过万重山,电视面板市场走出低谷迎来恢复作者:pjtime资讯组 24-01-23

轻舟已过万重山,电视面板市场走出低谷迎来恢复作者:pjtime资讯组 24-01-23 规则与格局重塑中,电视产业能否摆脱“囚徒困境”?作者:佚名 23-10-11

规则与格局重塑中,电视产业能否摆脱“囚徒困境”?作者:佚名 23-10-11 面板价格失速上涨,预计三季度趋稳,四因素左右供需关系——全球电视面板供应链形势分析和预测作者:pjtime资讯组 21-05-12

面板价格失速上涨,预计三季度趋稳,四因素左右供需关系——全球电视面板供应链形势分析和预测作者:pjtime资讯组 21-05-12 后疫情时代,市场迎来调整期——全球TV面板市场2020年总结及2021年展望作者:pjtime资讯组 21-02-03

后疫情时代,市场迎来调整期——全球TV面板市场2020年总结及2021年展望作者:pjtime资讯组 21-02-03 2020年9月TV面板价格风向标(上旬版)作者:pjtime资讯组 20-09-08

2020年9月TV面板价格风向标(上旬版)作者:pjtime资讯组 20-09-08 2020年7月TV面板价格风向标(下旬版)作者:pjtime资讯组 20-07-21

2020年7月TV面板价格风向标(下旬版)作者:pjtime资讯组 20-07-21